מחיר הנפקת האג"ח הממשלתיות בחו"ל: עוד 10 מיליארד שקל

עלות הנפקות האג"ח שביצע החשכ"ל בחו"ל השנה, בהיקף של 28.5 מיליארד שקל, נושאת עלות שנתית של 483 מיליון שקל יותר מהנפקה דומה בישראל. באוצר טוענים כי המהלך הכרחי ונובע מהצורך בגיוס סכום גבוה – ומהר

בשיאו של משבר הקורונה הודיע החשב הכללי כי הנפיק איגרות חוב ממשלתיות, בהיקף של 5 מיליארד דולר, בשווקים באסיה לתקופות של 10, 30, 40 ואפילו 100 שנה. ההנפקה מעידה על האמון הרב שרוחשים השווקים בעולם למשק הישראלי, אלא שלאותן הנפקות יש גם מחיר לא קטן בהשוואה להנפקות בארץ.

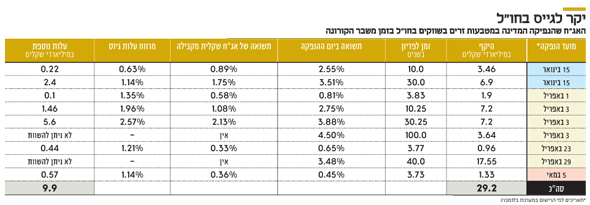

מניתוח שנעשה על ידי "כלכליסט", בסיוע כלכלנים נוספים, עולה כי המחיר של הנפקות החוב שנעשו בחו"ל בשנה האחרונה בהיקף של 8.1 מיליארד דולר (28.5 מיליארד שקל) הוא עלות נוספת של 9.9 מיליארד שקל לעומת האפשרות של הנפקת איגרות החוב בארץ. זאת, מבלי לכלול את איגרות החוב שהונפקו לתקופה של 100 שנה בהיקף של מיליארד דולר ובריבית של 4.5%, אותן לא ניתן להשוות לאיגרות החוב הקיימות בישראל; ואת איגרות החוב שהונפקו בהיקף של 5 מיליארד דולר לתקופה של 40 שנה, בעוד האג"ח השקלית הארוכה ביותר היא ל־27 שנה. כך שבפועל, הפרשי העלות גבוהים בהרבה.

הפרשי התשואות והסיכון גורמים לפער

הפער בעלויות נובע בעיקר מכך שבעוד בחו"ל ממשלת ישראל היא שחקן אחד על מגרש שבו שחקנים רבים, חלקם גדולים וחזקים יותר, מה שמוביל לסיכון מסוים ‑ הרי שבארץ האג"ח של הממשלה נתפסות כחסרות סיכון ‑ ויש לכך מחיר. הפער נובע גם מהפרשי התשואות. כך, למשל, בעוד הריבית עבור אג"ח בהיקף של מיליארד שקל ל־10 שנים עמדה על 2.55% בינואר השנה, עבור אותה אגרת חוב הריבית בארץ היתה עומדת על 0.89%. בשיאו של משבר הקורונה, בתחילת אפריל, הריבית על אג"ח ל־30 שנה שהונפקה בטייוואן עמדה על 3.88% בעוד בארץ הריבית עליה היתה עומדת על 2.13%. סך העלות הזו לשנה מוערך בכ־483 מיליון שקל.

עלות נוספת של עשרות מיליוני שקלים בשנה נובעת מפעולות הגידור שנעשות במקביל. פער הריביות מתעלם מכך שאיגרות החוב המונפקות בישראל מונפקות בשקלים, בעוד האג"ח המונפקות בחו"ל מונפקות בדולר או ביורו. אולם בפועל, ישנו סיכון בהנפקה בחו"ל, הנובע מכך שעלולים להיווצר שינויים חדים בשערי המטבעות, שמבטאים את האמון של העולם במטבע המקומי ובמשק המקומי.

טענות שהגיוס היה מוגזם ונבע מלחץ

כדי לחשב את מרווח עלות הגיוס, ניתן להסתכל על עקום התשואות של האג"ח הישראליות, המציג את הריביות על פני זמן ‑ וממנו להחסיר את עקום התשואות האמריקאי. הפער מבטא את העלות, המגלמת את הסיכון של המטבע הישראלי. לרוב, החשב הכללי מגדר לפחות חלק מהחוב שהוא מגייס בחו"ל, כדי שלא יהיה מצב שבו צניחה של ערך המטבע המקומי גורמת לחוב להתייקר בצורה חדה. העלות הזו מוערכת בכ־47 מיליון שקל בשנה. בחיבור של כל הסעיפים, עולה כי סך כל העלות העודפת של גיוס החוב בחו"ל, על פני כל תקופת החזרת האג"ח השונות, מוערך כאמור בכ־9.9 מיליארד שקל.

אחת הטענות שעולות מצד אגף החשב הכללי היא כי הגיוס בחו"ל מאפשר גיוס מהיר וגבוה בבת אחת, בעוד הגיוס בארץ נעשה באופן עקבי ו"חלק". לכן, הגיוס בחו"ל היה מחויב המציאות לאור המשבר שפקד את המשק הישראלי, בעקבות ההגבלות שהוטלו בניסיון לצמצם את התפשטות הקורונה.

מנגד, גורמים הבקיאים בנושא אמרו כי מדובר היה בגיוס מוגזם, שנבע מלחץ. אף שחבילת הסיוע שעליה התחייבו ראש הממשלה בנימין נתניהו ושר האוצר באותו זמן, משה כחלון, היא לכאורה בהיקף של 80 מיליארד שקל, בפועל פחות מ־10 מיליארד שקל חולקו עד כה (רובם במסגרת הגדלת תקציב הבריאות והמענקים השונים לעצמאים). כך שבדיעבד ניתן לומר כי לא היה קורה שום דבר אם גיוס החוב היה נעשה באופן מדורג ואיטי יותר.

בחשב הכללי מסבירים כי אחת הסיבות להנפקה בחו"ל היא החשיפה של השוק הישראלי למדינות זרות. ואכן, ההנפקה האחרונה בהיקף של 5 מיליארד דולר נעשתה בטייוואן ובלונדון, וזו שלפניה, גם היא בהיקף של 5 מיליארד דולר, נעשתה בארה"ב. בהנפקות מסוג זה משקיעים גדולים בחו"ל לומדים את השוק הישראלי ונחשפים אליו, במסגרת בחינת האפשרות לרכוש אג"ח ישראליות. בכך, החשב הכללי למעשה סולל את הדרך לחברות ישראליות לגייס כסף בחו"ל. מנגד, גם הבורסה בתל אביב מנסה למשוך משקיעים זרים, כך שגם גיוס על ידי הנפקת אג"ח באחד העם עשוי להשיג, לפחות חלקית, את המטרה של משיכת משקיעים זרים לישראל. אולם ככל הנראה גיוס בבורסה המקומית לא היה חושף את ישראל למשקיעים זרים כפי שהנפקה זרה עושה.

עם זאת, להנפקה מחיר לא קטן, שמגיע על חשבון השירותים לציבור. לגובה התשלום השנתי של הריבית משמעות רבה לתקציב המדינה, שכן בשונה מתשלום החוב, שאינו מחושב במסגרת התקציב, הריבית היא חלק מהמסגרת התקציבית. ככל שהתשלום גבוה יותר, כך הוא נוגס בחלק גדול יותר מהתקציב ומשאיר פחות למשרדי הממשלה. מנתוני החשכ"ל שנמסרו ל"כלכליסט" עולה כי מתחילת השנה גויסו בשוק המקומי 46 מיליארד שקל (מתוכם 39 מיליארד שקל בשוק הסחיר). סכום הגיוס הכולל בחו"ל מתחילת השנה עומד על 14.1 מיליארד דולר (49.6 מיליארד שקל). כך שגם אם הדברים אינם סותרים, בוודאי שלהיקף הרכישות בחו"ל יש משמעות כספית גבוהה.

ממשרד האוצר נמסר כי "לאור משבר הקורונה והשבתת המשק, נוצר צורך דחוף למימון גירעון גבוה ובלתי צפוי, בטווח זמן קצר. ערוץ החוב החיצוני מאפשר גיוס מהיר של סכומים משמעותיים, בעוד בחוב המקומי נעשה הגיוס בצורה חלקה לאורך זמן. למרות הגיוס במט"ח, חשוב לציין כי גם השנה מרבית הגיוס תגיע מהשוק המקומי הסחיר. על כן, אין משמעות להשוואת הריביות, מכיוון שאין כאן תחליפיות ביו שני כלי המימון".