קטר המזומנים של בזק מגלה סימני עייפות

חולשת החברות־הבנות של בזק – פלאפון, yes ובזק בינלאומי – הן חדשות ישנות; כך גם הירידה ההדרגתית בהכנסות בזק מהטלפוניה; אבל דו"חות הרבעון מכילים סימנים ראשונים של חולשה בתחום שעליו מרוחה החמאה שלה, תשתית החיבור לאינטרנט; נתון זה תופס את אינטרנט זהב בעיצומן של הכנות למכירת בי־קום שדרכה היא שולטת בבזק; וכך, שעון החול של שלמה רודב אוזל במהירות

חברת אינטרנט זהב נמצאת בתקופה גורלית מבחינתה. אחרי טלטלת תיק 4000 ואובדן השליטה של שאול אלוביץ' בקבוצה, אינטרנט זהב מנסה למכור את השליטה שלה בבזק באמצעות מכירת מניות בי־קומיוניקיישנס (בי־קום), שדרכה היא שולטת (64.78%) בבזק.

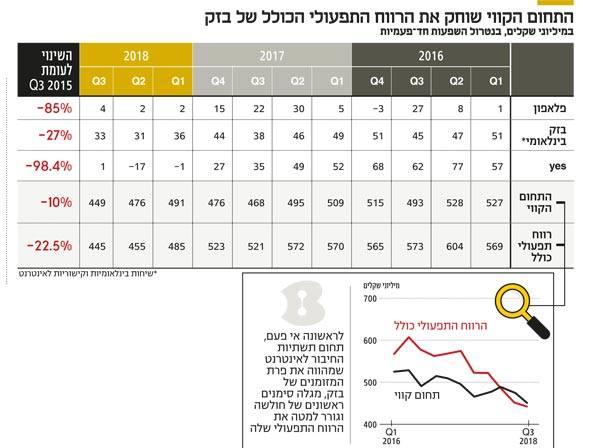

שוויין של אינטרנט זהב ובי־קום נובע בלעדית מהאחזקה שלהן בבזק. החולשה של החברות־הבנות של בזק, בעיקר פלאפון, yes ובמידה רבה גם בזק בינלאומי הן חדשות ישנות. כך גם הירידה ההדרגתית בהכנסות משירותי הטלפוניה. אך מה שבלט בדו"חות הרבעון השלישי הוא סימנים ראשונים של חולשה בתחום תשתית החיבור לאינטרנט, שמהווה את הזרוע העיקרית והרווחיות של בזק.

שווי השוק של בי־קום, נכון לסוף השבוע האחרון, עומד על 817 מיליון שקל, כך ששווי אחזקתה של אינטרנט זהב בבי־קום עומד על 540 מיליון שקל. מנגד, לאינטרנט זהב, בראשותו של שלמה רודב, יש עודף התחייבויות פיננסיות של 585 מיליון שקל. לכן היא חייבת להשיג פרמיה מעל לשוויין של מניות בי־קום כדי שתוכל לעמוד בכל התחייבויותיה. אינטרנט זהב קנתה לעצמה זמן באמצעות החלפת מרבית סדרת האג"ח הקצרה (ג') בסדרת אג"ח ארוכה (ד') באוקטובר 2017, ובאמצעות גיוס הון של 100 מיליון שקל ביוני השנה, ויש לה נזילות מספיקה עד ספטמבר 2020. אבל לאור מצבה המורכב, במקרה של עיכוב במכירת השליטה בבי־קום, בעלי אג"ח ד' של אינטרנט זהב צפויים לנסות למנוע את תשלום יתרת החוב לאג"ח ג' (23 מיליון שקל) במרץ 2019 בטענה להעדפת נושים. לכן שעון החול של אינטרנט זהב אוזל במהירות.

| |||

בתרחיש שבו מכירת השליטה בבי־קום בתמורה שתבטיח את כל החוב לבעלי האג"ח לא תתקיים עד תחילת מרץ 2019, למחזיקים באג"ח ד' יהיה כדאי להתנות את האישור לכך שיתרת החוב לאג"ח ג' תשולם במועד באמצעות גיוס זכויות של 23 מיליון שקל שתבצע אינטרנט זהב, ולא מהמקורות הנוכחיים שלה. גיוס הון כזה יקנה זמן לבעלי המניות וישפר במעט גם את מצבם של בעלי אג"ח ד'. לבי־קום יש עודף התחייבויות פיננסיות של 1.84 מיליארד שקל ומנגד היא מחזיקה ב־26.34% ממניות בזק ששווין 2.9 מיליארד שקל. בי־קום מהווה השקעה ממונפת בבזק, ומבנה החוב שלה, שמרביתו יוחזר בנובמבר 2024, לא יוצר לה בעיות נזילות. שווי השוק של בי־קום עומד על 833 מיליון שקל, והיא נסחרת ב־20% מתחת לשווייה הנכסי הנקי.

צניחה במספר מנויי תשתית האינטרנט

את 2014 סיימה בזק עם 1.364 מיליון מנויים המחוברים לתשתית האינטרנט. ברבעון הראשון של 2015 החל יישום הרפורמה של השוק הסיטונאי שבמסגרתה חוכרות סלקום ופרטנר את התשתית של בזק, ומספקות על גביה חיבור לאינטרנט. בעקבות הרפורמה איבדה בזק לקוחות למתחרות. מנגד, המספר הכולל של לקוחות ישירים ולקוחות השוק הסיטונאי גדל הן בזכות גיוס לקוחות ישירים והן בזכות לקוחות שוק סיטונאי שחלקם לא היו מחוברים לתשתית של בזק קודם לכן. בסוף ספטמבר 2018 היו לבזק 1.046 מיליארד לקוחות אינטרנט ישירים ועוד 617 אלף לקוחות של השוק הסיטונאי. בזק מקבלת בממוצע 93 שקל לחודש עבור מנוי ישיר שלה ולפי החישוב שלנו היא מקבלת בממוצע 59 שקל לחודש עבור מנוי אינטרנט סיטונאי.

וכך, אותם 617 אלף לקוחות השוק הסיטונאי יותר מאשר קזזו את אובדן ההכנסות של בזק בגלל האובדן של 318 אלף הלקוחות ישירים. מגמה זו נשמרה באופן יציב במשך שלוש שנים וחצי. אך ברבעון השלישי השנה, כאמור, יש סימנים ראשונים לשינוי לרעה מבחינת בזק. ברבעון זה אבדה בזק 16 אלף לקוחות אינטרנט ישירים, צברה 17 אלף לקוחות השוק הסיטונאי, ורשמה עלייה של אלף לקוחות בלבד ברבעון, הנתון הנמוך ביותר אי פעם.

העלייה הרצופה בהכנסות נבלמה

מתחילת 2015 ועד אמצע 2018 בזק רשמה עלייה רבעונית ממוצעת של 21 אלף לקוחות המחוברים לתשתית האינטרנט. וכך, צבירת לקוחות השוק הסיטונאי ברבעון השלישי לא הצליחה לכסות על הנזק מאובדן הלקוחות הישירים, וההכנסות של בזק בתחום, שהראו עלייה כמעט רצופה מדי רבעון, ירדו מ־403 מיליון שקל ברבעון השני ל־401 מיליון שקל ברבעון השלישי. הכנסות האינטרנט אמנם הראו בחלק מהשנים הקודמות חולשה עונתית קלה ברבעון השלישי, אבל אנחנו מערכים שירידה זו לא נובעת מעונתיות ושהקטר העיקרי של הצמיחה בהכנסות וברווחיות של בזק נעצר. חלק קטן מהעצירה נובע משינוי סיווג שבזק בצעה בסוף 2017, שבו העבירה חלק מהכנסות התחום הקווי לסעיף נפרד של שירותי ענן ודיגיטל. 45% מהכנסות שירותי הענן ובדיגיטל ב־2017 נכללו בתחום האינטרנט, 45% בתחום הטלפוניה ו־10% בתחום תמסורת ותקשורת נתונים. הכנסות שירותי הדיגיטל והענן עלו מ־66 מיליון שקל ברבעון השני ל־69 מיליון שקל ברבעון השלישי. גם בנטרול הסיווג החדש, ההכנסות מתחום האינטרנט ירדו לעומת הרבעון הקודם.

אף שבזק לא מספקת הסבר לשינוי לרעה בתחום החיבור לאינטרנט, להערכתנו היא נובעת מתחילתה של התגברות התחרות בתחום. החל מהרבעון השלישי החלו פרטנר וסלקום לשווק חבילות תקשורת גם על בסיס התשתית של HOT. בנוסף, פרטנר וסלקום דיווחו שפריסת הסיבים האופטיים שלהן הגיעה ליותר מ־250 אלף בתי אב ול־120 אלף בתי אב בהתאמה, פריסה שמאפשרת להן להציע חיבור אינטרנט עצמאי שלא מתבסס על בזק. דו"חות 2018 של בזק יספקו הצצה לנתוני כמות משתמשי האינטרנט (הן ישיר והן סיטונאי) ולהכנסות מתחום זה, וללמד אם סימני ההאטה נמשכו או שהחברה עדיין מצליחה לצמוח בנתונים אלו – גם אם בקצב נמוך מאשר בעבר. בנוסף, יתכן שמשרד התקשורת יוביל להורדה של התעריף שמשולם על החכרת תשתית האינטרנט כבר בשבועות הקרובים, דבר שצפוי לפגוע בהכנסות של בזק כבר החל מ־2019.

הסיכונים הנוספים לתשתית האינטרנט

תשתית האינטרנט של בזק ניצבת בפני שני סיכונים עתידיים נוספים. הסיכון הראשון מגיע ממיזם הסיבים של IBC והשני נובע מהאפשרות שגם HOT תבחר לבצע שדרוג בתשתיות שלה. ההקלות שקבלה IBC בקצב הפריסה – להגיע רק ל־40% מבתי האב בתוך עשור – והרכישה הצפויה של 70% ממנה בחלקים שווים על ידי סלקום ותש"י (30% יוותרו בידי חברת החשמל) מחזירים את התשתית הזו לתמונת התחרות. גם HOT מצויה במצוקה מול תחרות זו ומול האפשרות שבזק תפעיל בעתיד הלא רחוק את תשתית הסיבים שהיא פורסת בעצמה. לאחרונה פורסמו ידיעות על אפשרות של הפרדה מבנית ב־HOT לחברת תשתיות ולחברת שירותים כדי לאפשר השקעה גדולה בחברת התשתיות. השקעה כזו, אם תתרחש, עלולה לצמצם את ההובלה של בזק בתחום.

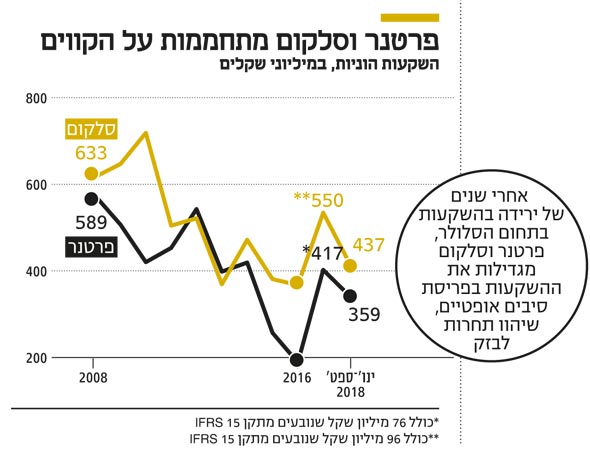

את התחרות בתחום התשתית לאינטרנט ניתן לראות לפי נתוני ההוצאות ההוניות (CAPEX) של פרטנר וסלקום, שירדו בצורה חדה מתחילת העשור, במקביל להתעצמות התחרות בתחום הסלולר. ב־2012 ההוצאה ההונית השנתית של כל אחת מהן עדיין היתה מעל לחצי מיליארד שקל. ב־2016 ההוצאות ההוניות של פרטנר וסלקום ירדו לשפל של 202 מיליון שקל ושל 382 מיליון שקל בהתאמה. מתחילת 2017 מיישמות שתי החברות תקן חשבונאי (IFRS 15) שכולל היוון של חלק מהוצאות השכר ועמלות המכירה כהוצאה הונית. תקן זה העלה את ההוצאות ההוניות של פרטנר וסלקום באותה שנה ב־76 מיליון שקל וב־96 מיליון שקל בהתאמה, והרווח התפעולי שלהן עלה ברמה דומה. ההוצאות ההוניות של פרטנר וסלקום ב־2017 עמדו על 417 מיליון שקל ועל 550 מיליון שקל בהתאמה, והן מהוות עלייה של 139 מיליון שקל ושל 76 מיליון שקל בהתאמה לעומת ההוצאות ההוניות ב־2016 (בנטרול השפעת שינוי התקן החשבונאי).

ההוצאות ההוניות של פרטנר וסלקום בינואר־ספטמבר היו 359 מיליון שקל ו־437 מיליון שקל בהתאמה, והן צפויות לעקוף ב־2018 את אלו של 2017. רובן של הוצאות אלה מגיע מהשקעה בתשתית סיבים אופטיים וברכישת תוכן לטלוויזיה והחברות מבצעות השקעות נמוכות בלבד בתחום הסלולר, שהתשתית שלו ירודה יחסית למדינות מתקדמות. מנגד, הן משקיעות יותר בתחום התקשורת הקווית, בעיקר מכיוון שהן, בניגוד לבזק, לא נדרשות לפריסה ארצית, ובניית התשתית באזורים מרובי אוכלוסיה יוצרת להן פוטנציאל רווחיות גבוה יותר שיתבטא בחיסכון של ההוצאה על חכירת התשתית של בזק. בצד השני של התמונה נמצאת בזק שעלולה להיפגע הן מאובדן הכנסות מהשוק הסיטונאי והן מאובדן אפשרי של לקוחות ישירים שיעדיפו לעבור למתחרות. הסימנים להתגברות עתידית בתחרות הצפויה בתחום הקווי הם הסיבה העיקרית לירידה במחיר מניית בזק מאז פרסום דו"חות הרבעון השלישי.

הנסיגה ההדרגתית של הטלפוניה הקווית

הזרוע השנייה של התחום הקווי של בזק היא הטלפוניה הקווית שנמצאת בנסיגה. זרוע זו תרמה הכנסות של 282 מיליון שקל ברבעון השלישי, והצפי הוא להמשך נסיגה הדרגתית בהכנסות. ברבעון השני של 2018 דיווחה בזק על התחלת תהליך החלפת המתג שיאפשר שוק סיטונאי גם בטלפוניה הקווית. תהליך זה צפוי לארוך זמן רב, וסביר שהרפורמה לא תתחיל לפני 2020 אף שבזק היתה אמורה לאפשר אותה כבר ב־2015.

נושא השוק הסיטונאי בטלפוניה הקווית הוא אחד העיקריים בתיק 4000, תיק השוחד לכאורה ששילם שאול אלוביץ', בעל השליטה הקודם בקבוצה, לידיו של ראש הממשלה בנימין נתניהו. טענות של בזק על קושי טכני לביצוע השוק הסיטונאי במקביל ל"חולשה רגולטורית של משרד התקשורת", כדברי מבקר המדינה, הובילו לכך שגם היום רפורמת השוק הסיטונאי בטלפוניה הקווית עדיין לא יושמה. לפי תיק 4000, אותה "חולשה רגולטורית" היוותה הטבה מכוונת, לכאורה, שנתן נתניהו באמצעות מנכ"ל משרד התקשורת לשעבר, מומו פילבר, לאלוביץ. קשה להעריך במדויק את שווייה הכלכלי של דחיית יישום רפורמת השוק הסיטונאי. אם בדומה לתשתית האינטרנט, 37% מצרכני הטלפוניה היו עוברים לשוק הסיטונאי ומשלמים 37% פחות, בזק היתה רושמת אובדן הכנסות ורווח תפעולי מוערך של 150 מיליון שקל בשנה. סכום זה יכול לרדת או לעלות בתנאי שוק משתנים, אך ניתן לומר כמעט בוודאות שהתועלת המצטברת לבזק כתוצאה מהדחייה הגיעה למאות רבות של מיליוני שקלים.

התכווצות הרווחיות של התחום הקווי

את התחום הקווי של בזק משלימים שירותי הדיגיטל והענן שרשמו עלייה בהכנסות מ־66 מיליון שקל ברבעון השני ל־69 מיליון שקל ברבעון השלישי, ותחום תקשורת, תמסורת נתונים ואחרים שרשם ירידה בהכנסות מ־304 מיליון שקל ל־291 מיליון שקל ברבעונים המקבילים. ההכנסות הכוללות של התחום הקווי ברבעון השלישי עמדו על 1.043 מיליארד שקל והרווח התפעולי בנטרול השפעות חד־פעמיות עמד על 449 מיליון שקל – לשיעור של 43% על ההכנסות. הרווחיות התפעולית הגבוהה של תחום זה מבהירה מדוע המתחרות מנסות להיכנס אליו חרף ההשקעות הגדולות הנדרשות. הרווח התפעולי הרבעוני של התחום הקווי, בנטרול השפעות חד־פעמיות, נמצא במגמת ירידה. מ־491 מיליון שקל ברבעון הראשון ל־476 מיליון שקל ול־449 מיליון שקל ברבעון השני והשלישי בהתאמה. במהלך 2017-2016 הצמיחה בהכנסות תשתית החיבור לאינטרנט של בזק קיזזה חלק ניכר מהירידה שנבעה מדעיכת תחום הטלפוניה הקווית, והירידה ברווח התפעולי של התחום היתה מתונה מאוד. אם אכן צמיחת הכנסות האינטרנט תיעצר, הירידה ברווחיות התפעולית של התחום הקווי צפויה להימשך בקצב גבוה בהרבה, והכלי העיקרי של בזק לצמצם ירידה זו יהיה התייעלות.

פלאפון, בזק בינלאומי ו־yes

זרוע פעילות רווחית נוספת של הקבוצה היא בזק בינלאומי, שמספקת קישוריות לאינטרנט, תחום שהתחרות בו מתעצמת, ושיחות בינלאומיות, תחום שצונח במהירות. ברבעון השלישי הציגה בזק בינלאומי רווח תפעולי בנטרול השפעות חד־פעמיות של 33 מיליון שקל, בדומה לרווח תפעולי של 36 מיליון שקל ושל 31 מיליון שקל ברבעון הראשון והשני. רווחיות זו נמוכה מהותית מזו שהושגה ב־2017, שעמדה על 174 מיליון שקל. להערכתנו, ללא התייעלות בתחום סביר שמגמת שחיקת הרווחיות של בזק בינלאומי צפויה להימשך.

פלאפון סיימה את הרבעון השלישי, החזק יותר עונתית בזכות שירותי נדידה לטסים לחו"ל, עם רווח תפעולי בנטרול הוצאות פרישת עובדים של 4 מיליון שקל בלבד, שמייצג קצב רווחיות אפסי לשנה כולה. פלאפון נמצאת בעמדת נחיתות יחסית לפרטנר ולסלקום מכיוון שאין לה הסכם שיתוף רשתות עם מתחרות. כתוצאה מכך אין מי שחולק איתה את ההוצאות בבניית התשתית. הרשת של פלאפון מארחת את מנויי הסלולר של רמי לוי, אך הכנסות אלו אינן מהותיות. להערכתנו, מגמת העלייה הקלה במחירי חבילות הסלולר ברבעון הנוכחי צפויה לייצב את התוצאות של פלאפון, אך ייצוב זה, כאמור, מגיע ברמת רווחיות אפסית.

גם ההכנסות של חברת הלוויין yes המשיכו לרדת בגלל התחרות ועמדו ברבעון השלישי על 367 מיליון שקל, ורק ירידה בהוצאות הובילה את yes לרווח תפעולי זניח של מיליון שקל בלבד. בעסקת בעלי העניין האומללה שבה רכשה בזק מבעלת השליטה בה באותה תקופה, יורוקום שהיתה בשליטת אלוביץ' והגיעה לפירוק, שביעית מהלוואות הבעלים שהעניק אלוביץ' ל־yes תמורת 650 מיליון שקל ועוד שתי תשלומים מותנים של 200 מיליון שקל כל אחד. כיום שווי הפעילות שנרכשה נמוך בהרבה מהמחיר ששולם עבורה. בזק ביקשה משר התקשורת לאשר את הכנסת הפעילויות של פלאפון, בזק בינלאומי ו־yes לתוך שותפות רשומה. אם מהלך זה יאושר, בזק צפויה לבצע התייעלות בשלוש החברות, לצמצם הוצאות ולשפר את הרווחיות הנמוכה.

התמחור הבעייתי של מניית בזק

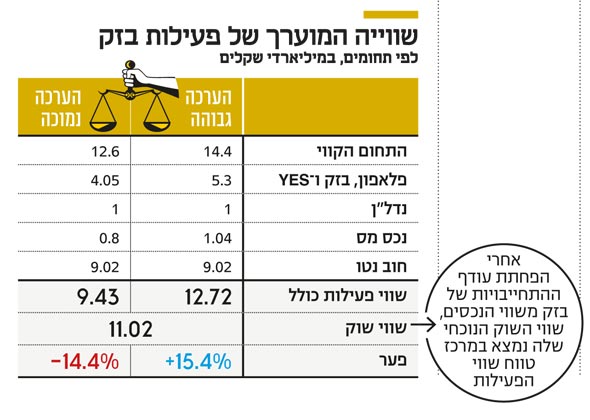

קשה מאוד לתמחר את מניית בזק בגלל הקושי להעריך את עוצמת התחרות העתידית לתחום הקווי, שממנו נובע עיקר שווייה. מקובל לתמחר פעילות מסוג זה לפי מכפיל רווח תפעולי. הרווח התפעולי השוטף של הפעילות לפי תוצאות הרבעון השלישי הוא, כאמור, 1.8 מיליארד שקל, אך יש כעת סיכון שקצב הדעיכה שלו יגבר בגלל התחרות. אם נבחר מכפיל רווח תפעולי של 8, שווי הפעילות הקווית יהיה 14.4 מיליארד שקל. אם נחמיר יותר בגלל מגמת הדעיכה, ונבחר במכפיל 7, נקבל שווי של 12.6 מיליארד שקל לפעילות הקווית. הפעילות המהותית השנייה של בזק היא השילוב של פלאפון, בזק בינלאומי ו־yes, שאותה אנחנו ממליצים לתמחר לפי שווי הפעילות של פרטנר או סלקום שעומדות על 4.05 מיליארד שקל ועל 5.3 מיליארד שקל בהתאמה. להערכתנו, השווי המשותף של פלאפון, בזק בינלאומי ו־yes נמצא בטווח שבין שני מספרים אלו. לבזק יש גם נדל"ן שבכוונתה לממש שאנחנו מעריכים את שוויו במיליארד שקל. בנוסף יש לה נכס מס נדחה שרשום בשווי של 1.04 מיליארד שקל, אך לדעתנו, בגלל הזמן הצפוי עד למימושו, שוויו נמוך יותר. אם נפחית מהנכסים של בזק את עודף ההתחייבויות שלה – 9.02 מיליארד שקל – נקבל שווי של 12.72-9.43 מיליארד שקל, כלומר 4.6-3.4 שקלים למניה, שמחירה הנוכחי נמצא קרוב למרכז הטווח הזה.

הכותב הוא כלכלן בחברת הייטק