רוגובין, ריט 1 וישראל קנדה רוצות את ישפרו, אבל בהנחה

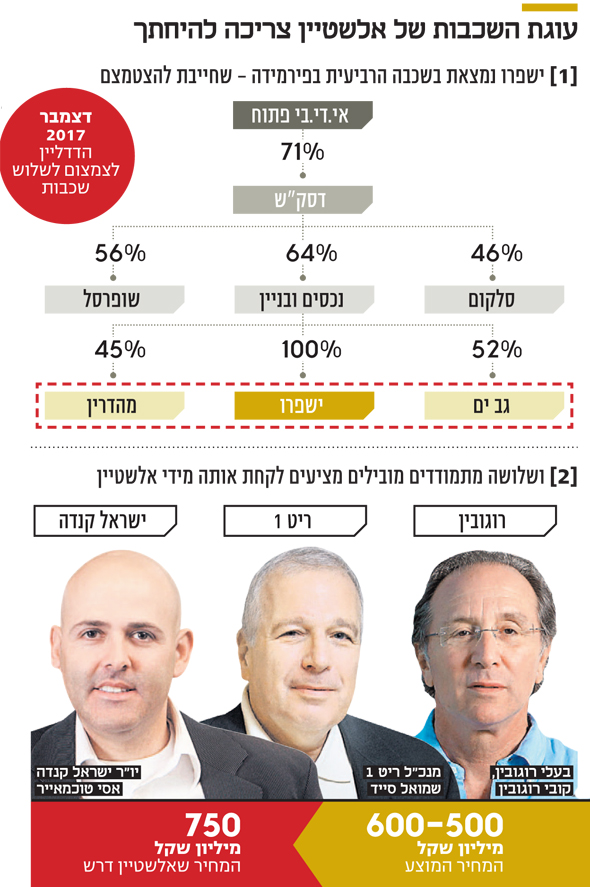

שלוש המתמודדות המובילות בשלב השני במכרז לרכישת חברת הנדל"ן המניב של אי.די.בי מציעות 550–600 מיליון שקל. בעל השליטה אדוארדו אלשטיין, שזקוק למזומנים כדי להוריד את רמת המינוף של אי.די.בי, קיווה לקבל עבור החברה 750 מיליון שקל

חברת רוגובין, קרן הריט ריט 1 וחברת ישראל קנדה הן המועמדות הבולטות מתוך חמשת העולים לשלב השני במכרז לרכישת חברת ישפרו – כך נודע ל"כלכליסט".

בין המתמודדים הנוספים נמנים רני צים, שהחליט למשוך את מועמדותו בימים האחרונים, ומנכ"ל גזית ישראל רונן אשכנזי, שיצא לפני שנה משותפות עם גזית גלוב בחברה. מתעניינת נוספת היא קרן הריט מניבים. שלושת השחקנים הגדולים בתחום, עזריאלי, מליסרון וביג, אינם משתתפים בהתמודדות לאור הסיכוי הקטן לקבלת אישור לרכישה מהממונה על ההגבלים.

עוד נודע כי ההצעות הראשוניות לרכישת החברה עמדו על טווח של 550–600 מיליון שקל, ונפלו בכ־20% מהמחיר שדורשת נכסים ובנין שבשליטת אדוארדו אלשטיין – 750 מיליון שקל. הסכום שבו מעוניינת נכסים ובניין, המחזיקה במלוא הבעלות על ישפרו, משקף מכפיל של 1.5 על ההון העצמי של החברה בסוף הרבעון השני, שעמד על 488 מיליון שקל. המחירים לא כוללים הלוואת בעלים שהעניקה נכסים ובניין לישפרו, שתוחזר בתום העסקה.

מצפה לתזרים

ישפרו עוסקת בנכסים מניבים בישראל, ובעיקר מרכזי מסחר ובילוי, מבנים לתעשייה ומלאכה ושטחי אחסנה. כמו כן, בבעלותה בית מלון בירושלים. לחברה סדרת אג"ח סחירה אחת (ב'), שיתרתה 203 מיליון שקל. את המכרז מובילה מנכ"לית נכסים ובנין סגי איתן ויו"ר החברה אלחנדרו אלשטיין, אחיו של אדוארדו אלשטיין.

אלשטיין בחר להעמיד את ישפרו על המדף כדי לקבל תזרים מזומנים משמעותי, שהוא יוכל להעלות למעלה בפירמידת אי.די.בי ולהוריד את רמת המינוף בקבוצה. סיבה נוספת היא כנראה חוסר שביעות רצונו מהעובדה שבחלק מהמתחמים נמכר בשר לא כשר והם פתוחים בשבת. המהלך אמור להתיישב עם דרישת חוק הריכוזיות לצמצום הפירמידה של אי.די.בי לשלוש שכבות, אם כי בעיה זו עומדת להיפתר בעסקת בעלי העניין שבה מוכרת אי.די.בי פתוח את מניות דסק"ש לחברה פרטית של אלשטיין.

| |||

ישפרו, בניהולם של היו"ר סגי איתן והמנכ"ל זיו שחורי, מחזיקה בשישה מרכזים מסחריים, ביניהם ישפרו סנטר מודיעין, ישפרו סנטר נס ציונה, ישפרו סנטר קרית גת ומתחם הבידור הבילוי ישפרו פלאנט באר שבע, שבנייתו הושלמה ב־2016. שיעור התפוסה בנכסים המניבים הוא כ־%96 נכון לסוף 2016.

תוצאותיה של ישפרו לא הציגו צמיחה יוצאת דופן בשנים האחרונות. ההכנסות התפעוליות נטו (NOI) הסתכמו בכ־69 מיליון שקל ב־2016, עלייה מתונה של 1.5% לעומת 2015. במחצית הראשונה של 2017 עמדו ההכנסות על 35.3 מיליון שקל והרווח התזרימי מפעילות הנדל"ן (FFO) היה 15.3 מיליון שקל. את המחצית סיימה החברה ברווח נקי של 3.1 מיליון שקל, אך ברבעון השני רשמה הפסד של כ־3 מיליון שקל בשל ירידה בשווי נכסים.

חלק מהמתחרים טענו במהלך המשא ומתן המקדמי כי בעוד שמרבית המרכזים המסחריים של ישפרו הם נכסים טובים, סימן שאלה מרחף מעל ביצועי המרכז בנאות יהודית בבאר שבע, שרשום בספרי החברה בשווי 353 מיליון שקל. הערכת שווי של אברהם כץ שצורפה לדו"חות הרבעון השני נוקבת בשווי של 302 מיליון שקל לפני מע"מ.

רצים למכרז

רוגובין נחשבת אחת מחברות הבנייה הגדולות בישראל. החברה מחזיקה במרכז המסחרי חונים קונים בראשון לציון ופולג בנתניה ומתחמים ביבנה וברעננה.

ריט 1 מנוהלת על ידי שמואל סייד ונסחרת בשווי 2.4 מיליארד שקל בבורסה בתל אביב. היא נחשבת לקרן ההשקעות במקרקעין הראשונה שפועלת בשוק ההון הישראלי המאפשרת למשקיעים להיחשף לנדל"ן מניב, תוך חלוקת מרבית התזרים כדיבידנד. ממועד הקמתה רכשה הקרן 33 נכסים מניבים בשווי של כ־3.8 מיליארד שקל.

ישראל קנדה, שבשליטת ברק רוזן ואסי טוכמאייר (70%), נסחרת בשווי 782 מיליון שקל בבורסה ומוכרת מתחום הבנייה של דירות ומגדלי יוקרה. עיקר פעילות הנדל"ן השניים מרוכזת תחת קנדה ישראל הפרטית. על פי נתונים שהגיעו לידי "כלכליסט", היקף הנכסים של החברה הפרטית הגיע ל־950 מיליון שקל וההון העצמי שלה מוערך ב־500–600 מיליון שקל. קנדה ישראל פועלת בעיקר בקנדה, פנמה, הרפובליקה הדומיניקנית, ארה"ב וישראל ומחזיקה בפרויקטי מגורים, בנייני משרדים ומרכזים מסחריים. הנכסים של ישראל קנדה הציבורית מוערכים ב־900 מיליון שקל.