"העניים החדשים" ימתנו את האינפלציה

מחירי הדיור הגבוהים שוחקים את כוח הקנייה של הדור הצעיר וממתנים את האינפלציה, אך הכסף הזול בעולם עשוי לעורר אותה

האם צריך לתת לדו"חות מאכזבים של כמה חברות שוליות כמו גוגל, מיקרוסופט, מקדונלד'ס וג'נרל אלקטריק להרוס את החגיגה שהגיעה סוף סוף לישראל? לפי התנהגות השווקים עד לפרסום הדו"חות היה נראה שהמשבר באירופה, התייבשות השוק הקונצרני, יוקר המחיה, ההתמתנות בצמיחה והחשש מעימות צבאי מול איראן פינו את מקומם לנתון הכלכלי היחידי שבאמת משפיע - הכסף הזול.

רק לפני כמה שנים המחשבה על כך שבנקים מרכזיים בעולם ידפיסו כסף כדי לסייע בשיפור המצב הכלכלי במדינותיהם היתה נחשבת דמיונית ולא מקצועית. אולם בשנים האחרונות, נראה ששיטת הדפסת הכסף עובדת לא רע. מדדי המניות מגיעים לשיאים חדשים, איגרות החוב בתשואות שפל ואפילו מחירי הנדל"ן בארה"ב כבר עולים שישה חודשים ברציפות.

עד מהרה, השילוב של הדפסות כסף עולמיות וריבית נמוכה, ללא עלות שלילית החל לחלחל גם לישראל. בתקופה האחרונה ניתן לראות מגמה של מכירת נכסים דפנסיביים ומעבר לאפיקים בעלי פוטנציאל רווח גבוה יותר כגון אג"ח קונצרניות. מסיכום התוצאות בשוק האג"ח עולה כי אם מבודדים את האג"ח החזקות ביותר מקבוצת ה־AA, מרבית התשואה השנתית בשוק הושגה בחודש האחרון ולביצועים המרשימים ביותר אחראיות אג"ח בדירוגים הנמוכים יותר.

אולם, התמונה המורכבת שבה המצב הכלכלי הריאלי חלש ושביר, בזמן ששוק ההון עולה כמעט כברירת מחדל, יכולה להימשך רק כל עוד הברבורים השחורים שוחים בשקט באגם. תופעה זו אינה מקרית. הבנקים המרכזיים מעדיפים להדפיס כסף ולשמור על ריבית שפל מתוך תפיסה שעדיף להסתכן בהתנפחות מחירי נכסים ואינפלציה מאשר לתת לאירופה ולארה"ב לחזור למשבר קשה שיערער את כלכלת העולם. במקביל, נראה שגם האכזבה מעונת הדו"חות הנוכחית בארה"ב צפויה להשפיע לטווח קצר בלבד, כי הרי למשקיעים אין אלטרנטיבות השקעה מספקות, וכסף רב עדיין יושב על הגדר.

אולם, התמונה החיובית עלולה להשתנות ברגע שאחת מהסכנות הרבות תתממש ותחזיר את הפחד לשווקים או לחלופין, כשהאינפלציה תרים ראש. ואכן, בתקופה האחרונה אנו שומעים על עליות מחירים חדשות לבקרים. דעיכת המחאה החברתית מאפשרת לחברות להתיר את הרסן ולהעלות מחירים. גם השיפור באווירה בשוק ההון תומך בציפיות אינפלציוניות גבוהות יחסית. בשוקי ההון קיים מתאם חיובי בין ציפיות האינפלציה לבין המחירים, שכן בתקופות של ירידות בשוק המשקיעים חוששים מצלילה למיתון, ובשנים האחרונות מגיעות הדפסות הכסף כמענה לפחד זה.

עם זאת, בישראל, בשלב זה, ניצני האינפלציה אינם מהותיים ואינם צפויים לשנות את כיוון הרוח החיובית. מה שכן יכול הוא סיפור אחר, המשפיע על הכלכלה ועשוי להחליש לחצים אינפלציוניים מקומיים. בעוד שאירופה נאבקת עם שיעור אבטלה גבוה, במיוחד במדינות כגון ספרד ויוון, בישראל קיימת תופעה אחרת שניתן לכנות "מלחמת דורות".

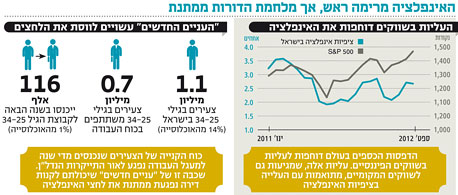

ניתן לחלק את האוכלוסייה בישראל לאלו ש"הספיקו" לרכוש דירה לפני עליות המחירים החדות בשנים האחרונות לעומת אלו שלא. הדור הצעיר, שאותו ניתן לכנות "העניים החדשים", אמור להתחיל את חייו כשיוקר המחיה משתלב עם שכר התחלתי נמוך שמתקשה לעלות כל עוד ההאטה בפעילות הריאלית במשק נמשכת. התוצאה ניכרת בשכבת הגילים 34–25, הכוללת יותר מ־1.1 מיליון. שיעור ההשתתפות בכוח העבודה של שכבת הגיל עומד על 64% - מדובר בכ־720 אלף צעירים שנאלצו, ברובם, לרכוש דירות במחירים גבוהים, או להישאר מחוץ למעגל בעלי הדירות ולשלם שכירות יקרה. למרות המספר הגבוה, יש לציין שמדובר בכ־10% מהאוכלוסייה בלבד.

מן הצד השני ניצבים רוב הישראלים שמחזיקים בדירה אחת לפחות, ולכן נהנים מעליות המחירים. אלא שבכל שנה מגיעים כ־116 אלף ישראלים לגיל 25, הגיל שבו, פחות או יותר, מקובל לסיים את הלימודים, למצוא עבודה רצינית ולעזוב את הבית. כלומר, בכל שנה כ־1.5% מהאוכלוסייה נכנסים למאבק מול עלות מחיה גבוהה במיוחד ושוק עבודה קשה שמתאפיין בקשיי כניסה ורמות שכר נמוכות.

כתוצאה מכך, המשק הישראלי במלכוד. רוב האוכלוסייה, אלה שכבר רכשו דירות, נהנים מתחושת עושר בשל עליית מחירי הנדל"ן בזמן שצעירים ואחרים, שלא הספיקו לרכוש דירה נשארים מאחור. בינתיים, היכולת של "העניים החדשים" (רוכשי הדירות הפוטנציאליים) לרכוש דירה הולכת ויורדת, ועם הזמן עלולים להתקיים אחד משני התרחישים, ששניהם צפויים למתן את האינפלציה: ירידה במחירי הדיור שתפוצץ את תחושת העושר של חלק גדול מהציבור ותהפוך אותם לעניים יותר, או המשך רמת מחירים גבוהה שתגדיל את אוכלוסיית "העניים" בכ־100 אלף צעירים בשנה.

בשני המקרים מדובר בפגיעה בכוח הצריכה של אחד מהדורות, ולכן הם לא צפויים לייצר עליות מחירים משמעותיות. מנגד, הסיכוי המרכזי להיווצרות של אינפלציה קשור להדפסות הכסף בעולם, שעלולות להצית אינפלציה מכיוון מחירי הסחורות. מכאן, שלמרות היעדר לחצים אינפלציוניים מקומיים, מומלץ לשלב בתיק אג"ח שקלי ממשלתי במח"מ בינוני ואג"ח קונצרניות צמודות (בחירה סלקטיבית).

השורה התחתונה

אף שהמצב בשוק הנדל"ן פועל למיתון האינפלציה, המשך הדפסות הכסף בעולם עשוי לעורר אותה ומחייב שילוב רכיבים צמודים בתיק

זיו שמש הוא מנכ"ל קרנות הנאמנות במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות