פרשנות

תשואת שיא באג"ח של ארה"ב מקרבת עוד העלאת ריבית בישראל

תשואות איגרות החוב של ממשלת ארה"ב שוברות שיא של 15 שנה, מתקרבות ל־5% ומושכות גם משקיעים ישראלים. ההון שזורם החוצה לוחץ לפיחות השקל שלפי נגיד בנק ישראל הוא הסיבה המרכזית לאינפלציה ולהעלאת ריבית נוספת

בימים האחרונים הגיעו התשואות של איגרות החוב (אג"ח) המונפקות על ידי ממשלת ארה"ב לשיא של 15 שנה. גם היום נסחרות אותן אג"ח ממשלתיות ל־10 שנים - הנחשבות לחשובות ביותר בעולם - ברמה מאוד גבוהה. השיא הגיע בשבוע שעבר - 4.688% - תשואה שלא נצפתה מאז 2007, אז היא הגיעה ל־4.72%, ערב המשבר הפיננסי הגלובלי. המשמעויות של השיא אז והיום והשאלה האם מדובר ב"מקריות" מעוררות תחושות של לחץ בשוק ההון.

תשואות האג"ח של ארה"ב זינקו גם בטווחים נוספים. התשואה ל־30 שנה טיפסה לכמעט 4.71%, כאשר אג"ח ממשלתיות של ארה"ב לשנתיים הגיעו ל־5.144%.

זינוק התשואות באיגרות החוב הממשלתיות היא תופעה כלל עולמית אשר מתרחשת על רקע שינויים באינפלציה והתפנית הדרמטית במדיניות המוניטרית ומשטר של "כסף חינם" שכלל רכישה מאסיבית של אג"ח על ידי בנקים מרכזיים. מדיניות זו תמה לפני שנה וחצי ובעצם התהפכה לחלוטין. ברגע שהבנקים המרכזיים נסוגו משוק האג"ח, נעלם הקניין המרכזי של השנים האחרונות, הביקושים ירדו, המחירים ירדו, וכאמור התשואות זינקו. זה קורה גם באירופה וגם בישראל.

המשמעות היא כי מחיר ההלוואות (הריביות) לרבות משכנתאות, מזנק, כי מחיר הכסף עולה לא רק בטווח הקצר, אלא גם בטווחים הארוכים יותר. התוצאה המיידית היא כי משקי בית, חברות, מוסדות פיננסיים וגם הממשלה, חייבים לשלם הרבה יותר עבור החוב שרכשו.

גם על ישראל תשואת השיא של אג"ח ממשלת ארה"ב תשפיע. אם ניתן להשיג עבור אג"ח אמריקאית תשואה של 4.5%, מדוע להשקיע באג"ח ישראלית בתשואה של 4.18%? כלומר, כעת התשואה של אג"ח אמריקאיות עדיפה על פני אג"ח של ישראל לאותה תקופה (10 שנים). קל וחומר כאשר ממשלת ישראל נתפסת כעת כמסוכנת ביותר מכל הממשלות בעבר.

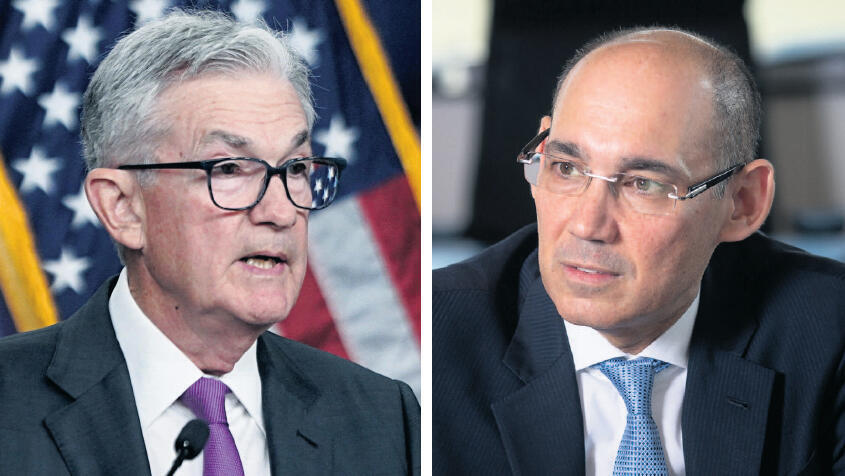

במחצית הראשונה של השנה רכשו המשקיעים הישראלים 7.5 מיליארד דולר באג"ח בחו"ל - בכל העולם, כולל גם אג"ח קונצרניות (שכמובן מושפעות מאוד מאג"ח ממשלתיות) - אבל המגמה ברורה. העדפה לרכוש מוצרים פיננסיים נקובים בדולר בחו"ל תומכת בפיחות השקל שלפי נגיד בנק ישראל אמיר ירון, הוא המנוע האינפלציוני המרכזי נכון להיום, והסיבה המרכזית להעלאת ריבית גם בישראל.

נזכיר כי בכל הקשור לאג"ח, תשואות ומחירים זזים הפוך: ככל שהאג"ח פחות רצויה, כך מחירה צונח בשוק, ולפיכך התשואה מזנקת. ההסבר הטכני הוא פשוט: עבור אג"ח מקבלים תמיד 100 דולר (או שקל). כאשר המשקיע רוכש אותו ב־100 ומוכר אותו ב־100 - אין כל תשואה. אבל אם המשקיע רוכש אותו במחיר נמוך מ־100, נניח ב־97.5 דולר או סנט, בסוף התקופה הוא יקבל 100 ולכן הרוויח 2.5 דולר - כלומר תשואה של 2.56%.

ההיגיון שעומד מאחורי המנגנון המורכב הזה הוא פשוט: ככל שמוצר פיננסי נתפס כמסוכן יותר - הביקושים אליו יורדים ולכן המשקיע שירכוש אותו ידרוש יותר פיצוי (תשואה) על מנת להחזיק אותו. זו הסיבה מדוע אג"ח של ממשלת ארה"ב מעניקות תשואה נמוכה יותר מאג"ח של ונצואלה. הזינוק העצום בתשואות של אג"ח ארה"ב בתקופה האחרונה מתאר תהליך של מכירה מאסיבית של נייר ערך זה.

התופעה הזו מעלה שני חששות עיקריים: האטה בפעילות הכלכלית (השחקנים בכלכלה יצרכו פחות) וכמובן חוסר יציבות פיננסית. וכבר ראינו בארה"ב קריסה של שני בנקים, אם כי בינוניים. דו"ח חדש של גולדמן זאקס שהתפרסם בשבוע שעבר חשף כי שיעור החוב שמוחקות חברות כרטיסי האשראי בארה"ב הוא הגבוה ביותר מאז 2008. לפי הדו"ח, שיעור החוב שאותו מוחקות חברות כרטיסי האשראי עומד כיום על 3.63%, עלייה של 1.5 נקודות האחוז מהשפל של ספטמבר 2021. הבעיה הגדולה היא כי בגולדמן זאקס צופים ששיעור זה יגיע לשיאו בסוף 2024 או בתחילת 2025 ויעמוד אז על כמעט 5%.

בנוסף לכך לתשואות של 5% באג"ח ממשלת ארה"ב, שעדיין נחשב לנייר הערך הבטוח בעולם, השלכות מרחיקות לכת על שוק ההון: אם אפשר להשיג תשואה שכזו עם נייר ערך בטוח, מדוע בכלל להסתכן ולרכוש מניות? כלומר, המציאות החדשה עלולה להכביד על שוק ההון.

התקשורת האמריקאית שסיקרה את מדיניות הבנק המרכזי בארה"ב - הפדרל ריזרב (הפד) - התרכזה בתהליכים קצרי הטווח הבאים לידי ביטוי בגובה הריבית. כשבינתיים החלו התפתחויות דרמטיות בשוק האג"ח, אחד מהשווקים הגדולים בעולם המגלגל כ־25 טריליון דולר. נזכיר כי הבנקים המרכזיים משתמשים בריבית כדי לווסת את רמת המחירים במשק (אינפלציה), כאשר העלאת הריבית כפי שצפינו בשנה וחצי האחרונות היתה מיועדת לרסן את האינפלציה שהשתוללה ברחבי העולם אחרי 16 שנה של רגיעה. תשואות אג"ח ממשלתיות מקבלות את הכינוי "ריבית ארוכה" כי היא משפיעה יותר על הטווח הארוך. היא גם מוכרת כ"מחיר הכסף" שכן אם אדם היה מבקש מאיתנו הלוואה ל־10 שנים, סביר להניח כי בתמורה היינו מבקשים ממנו את התשואה של אג"ח ממשלתי ל־10 שנים, לכל הפחות.

כעת, כל העיניים נשואות ליו"ר הפד, שכן יש קשר הדוק בין הריבית הקצרה לריבית הארוכה. ככלל, הנטיה היא שהן יהיו דומות, כך שככל שהפד יעלה ריבית, גם התשואות של האג"ח יעלו. זו הסיבה מדוע כל הערכה מחודשת לגבי כוונה של האינפלציה - הפרמטר המרכזי שמנתב את החלטות הפד - גורמת לעצבנות בשוק האג"ח הממשלתיות. זו הסיבה מדוע לארי פינק, יו''ר ומנכ"ל בלקרוק, חברת ניהול הנכסים הגדולה בעולם, סבור כי "האינפלציה המושרשת" תשאיר את האג"ח ברמות של 5%, וזה בעצם הערך "הנורמלי החדש" בעידן הזה.

חשוב לזכור: במשך 15 שנה, אחרי המשבר הפיננסי הגדול, בנקים מרכזיים איפסו את הריבית והחלו ברכישת אג"ח תוך שהם הופכים לאחד השחקנים החזקים ביותר בשוק האג"ח. עד 2011 הפד החזיק פחות מ־1 טריליון דולר באג"ח ממשלתיות, אך הוא החל ברכישות מאסיביות, עד שהגיע בסוף אפריל 2022 לרמות של כ־5.74 טריליון דולר. ואז, עם חזרתה של האינפלציה והתפנית במדיניות המוניטרית (צמצום מוניטרי) החל למכור. ההיעדרות של הפד מקניות בשוק האג"ח הממשלתיות מהווה שינוי דרמטי ומבני בו.

ובחזרה לאינפלציה: בשבוע שעבר התפרסמו נתוני חיוביים על מדד המחירים של ההוצאה הפרטית (PCE) שהוא המדד המועדף על הפד כדי למדוד אינפלציה אמיתית בניגוד למדד המחירים לצרכן. מדד ה־PCE מביא בחשבון את האופן בו הצרכנים משנים את התנהגותם בתגובה לעליית המחירים. כלומר, הוא יותר מחובר לשטח כי הוא נבנה על בסיס רכישות אמיתיות ולא על בסיס סקר. ובכל זאת מדובר על עלייה של 0.1% לעומת צפי של 0.2% (בניכוי מזון ואנרגיה).

יתרה מזו, הטון הניצי של יו"ר הפד ג'רום פאוול נותר על כנו והצפי הוא לעלייה נוספת בריבית עד סוף השנה. אם לא די בכך כדאי להתבונן על גרף ציפיות הריבית של הפד לפי חודשים כדי להבין את המגמה של השווקים. אם במאי האחרון הצפי לריבית ליוני 2024 עמד על 3.5%, כעת הוא עומד על 5.25% - פער עצום. לכן, המשך עליות הריבית ובעיקר התובנה כי היא תישאר גבוהה לאורך זמן רב יותר תומך בהמשך התשואות הגבוהות ברמות היסטוריות כמו אלו שאנו רואים עכשיו.

אלא שאין מדובר אך ורק על האינפלציה ויש עוד משתנים, לרבות משתנים ריאליים ולא נומינליים, שמשפיעים באופן עמוק וארוך טווח על זינוק התשואות של אג"ח אמריקאיות, ובראש ובראשונה המדדים הפיסקאליים (תקציבים) של ממשלת ארה"ב. אסור לשכוח כי בסופו של דבר מדובר באגרת חוב והפרמטר העיקרי שאמור להשפיע עליה הוא האיתנות הפיננסית של הגוף שהנפיק אותו - הלוא היא ממשלת ארה"ב. לכן, התשואות מושפעות מרמת הגירעון (המינוס), החוב הכלכלי וכמובן מרמת הפעילות של אותה כלכלה (צמיחה, צריכה ומסים) שחייבת להניב את הפירות כדי לשלם את החוב.

וכאן טמונה בעיה גדולה עוד יותר: הגירעון הממשלתי של ארה"ב צפוי להגיע ל־2 טריליון דולר ב־2023 לעומת 1 טריליון בשנה שחלפה. הסיבות רבות: ירידה בתקבולי המסים, זינוק בהוצאות החברתיות וגם זינוק חד בריביות על החוב (אג"ח). יתרה מזו, החוב הציבורי האמריקאי עומד כבר על 33 טריליון דולר כי הגירעונות החל מ־2008 (אז החוב עמד על 13.6 טריליון "בלבד") זינקו והחוב זינק עימו. כלומר, התמונה הפיסקאלית הכוללת לטווח ארוך בארה"ב נראית פחות מרנינה. מודי'ס כבר הזהירה כי היא עלולה להוריד את דירוג האשראי של ארה"ב, אחרי שפיץ' הורידה את הדירוג (ל־AA+) באוגוסט האחרון.

האירוע המכונן בהקשר הזה הוא הפולחן החדש שהתפתח בפוליטיקה האמריקאית בעשור האחרון: האיום על השבתת הממשל כמעט כל שנה לקראת סוף השנה הפיסקאלית (סוף ספטמבר) - כפי שקרה בשבוע שעבר. גם הפעם, עד הרגע האחרון, הרפובליקנים איימו שלא לאשר את תקרת החוב ואת התקציב ובכך, לפי החוקה, לשתק את הממשל. מאז שהקונגרס אימץ את תהליך התקציב המודרני ב־1976, היו 20 פערי מימון, כולל ההשבתה של 2019-2018, אז הכספים לא הוקצבו למשך יום אחד לפחות. הטקס הפוליטי הזה מכניס המון עצבנות לשווקים והחזרתיות שלו מבליטה בעיה מבנית ופרמננטית: הגדלת התקציב והחוב על רקע תיקו פוליטי שנוצל על ידי הפוליטיקאים שלוקחים את התקציב כבן ערובה.

ד''ר גיל בפמן, הכלכלן הראשי של בנק לאומי, מסכם כי עליית תשואות האג"ח משקפת בראש ובראשונה את תנאי המאקרו בארה"ב: המשך הצמיחה הכלכלית בקצב מפתיע לטובה והרכב צמיחה שמאופיין בירידה של החיסכון המצרפי (משקי בית, עסקים, ממשלה) והמשך ההשקעות הריאליות (מכונות, ציוד, מבנים ועוד). ירידת החיסכון, כלומר פחות מקורות פנויים, משקפת מצב של גירעון תקציבי גדול מאוד של ממשלת ארה"ב. בפמן ציין גם כי גברה ההערכה שלנוכח האיטיות שבירידת האינפלציה חזרה לרמת היעד - הן בארה"ב והן במדינות אחרות - יידרש פרק זמן ממושך יותר מאשר היה צפוי קודם, עם רמת ריבית גבוהה יחסית, כדי לרסן אותה.