ניתוח

הרפורמה במשכנתאות הגיעה: האם הבנקים ינצחו גם אותה?

בסוף אוגוסט תיכנס לתוקף הרפורמה שתחייב את הבנקים להציג ללקוחות 3 מסלולי משכנתאות זהים במטרה להקל את השוואת ההצעות. עם זאת, הבנקים ויועצי המשכנתאות עשויים לכוון את הלקוחות למסלול הרביעי, שהבנק יכול לבנות בחופשיות

אם בקרוב תיגשו לבנק לבקש הצעה למשכנתא, ותקבלו מסמך עם ארבע הצעות, זו אינה טעות, או החלטה של הבנק "להגדיל ראש", אלא רפורמה חדשה שנכנסה לתוקף. בסוף אוגוסט תיכנס לתוקף רפורמת המסלולים במשכנתאות שיזם בנק ישראל. הרפורמה מתבססת על עבודה שהכינו ברשות התחרות, שלפיה רמת התחרות בשוק המשכנתאות אינה גבוהה כפי שמקובל לחשוב. משכנתא היא מוצר מורכב, ובמצב הנוכחי של ריבוי מוצרים ומסלולים, קשה להשוות בין הצעות, והבנקים מנצלים זאת כמובן לטובתם.

מטרת הרפורמה היא לנסות ולפשט את המוצר, ובכך להקל על הלקוח בהשוואה בין ההצעות. הדבר קורה מאחר שבנק ישראל כופה על הבנקים להציג ללקוח שלושה תמהילי משכנתאות קבועים וזהים, מה שאמור להקל על הלקוח בהשוואה בין ההצעות (עוד על כך בהמשך).

משכנתא היא ההתחייבות הפיננסית הגדולה ביותר בחייו של כל משק בית, ומשקלה רק הולך ועולה בעקבות עליית מחירי הנדל"ן. אם לפני שלוש שנים גובה משכנתא ממוצעת עמד על קצת יותר מ־700 אלף שקל, כיום הוא כבר מגיע למיליון שקל. במקביל, תהליך עליית הריבית מייקר כמובן גם הוא את המשכנתא.

נטילת משכנתא היא אירוע פיננסי מורכב עבור משקי הבית, בשל היקף ההתחייבות ובשל מורכבות ההלוואה. המשכנתאות בארץ מתפלגות בין מסלולים שונים, בהם ריבית קבועה לא צמודה, ריבית קבועה צמודה, ריבית משתנה ועוד. חלק מהמסלולים מתפלגים לתתי־מסלולים הקשורים, בין היתר, לסוג ההצמדה (מהי ריבית העוגן, למשל) ותדירות העדכון שלה.

ריבוי המסלולים הללו הוא "פטנט" ישראלי. מהשוואה בינלאומית שערך בנק ישראל עולה, כי במרבית המדינות בעולם המשכנתאות מתחלקות לשני מסלולים עיקריים בלבד: ריבית קבועה וריבית משתנה. עוד עולה כי בעולם לא נהוג בדרך כלל לשלב בין מסלולים.

הגמישות גדלה, וגם הבלבול

גורמים במערכת הבנקאית מציינים שדווקא העובדה שבישראל יש ריבוי מסלולים מעידה על כך שהשוק משוכלל יותר, ומסוגל להתאים את תנאי ההלוואה למאפיינים של הלקוח. כמו כן בחו"ל לרוב אין מגבלות כמו שיש בישראל על נטילת משכנתא, כמו הגבלה על היקף המינוף ושמירה על יחס ההחזר מתוך ההכנסה, ולכן הגמישות במוצר הזה נדרשת יותר בישראל מאשר בחו"ל.

נכון שגמישות המשכנתא בישראל גדלה ואפשר להתאים אותה למאפייניו של כל לווה, אך לצדה גדלה גם המורכבות, שעלולה לבלבל את הלקוח ולהקשות עליו בהשוואה בין ההצעות.

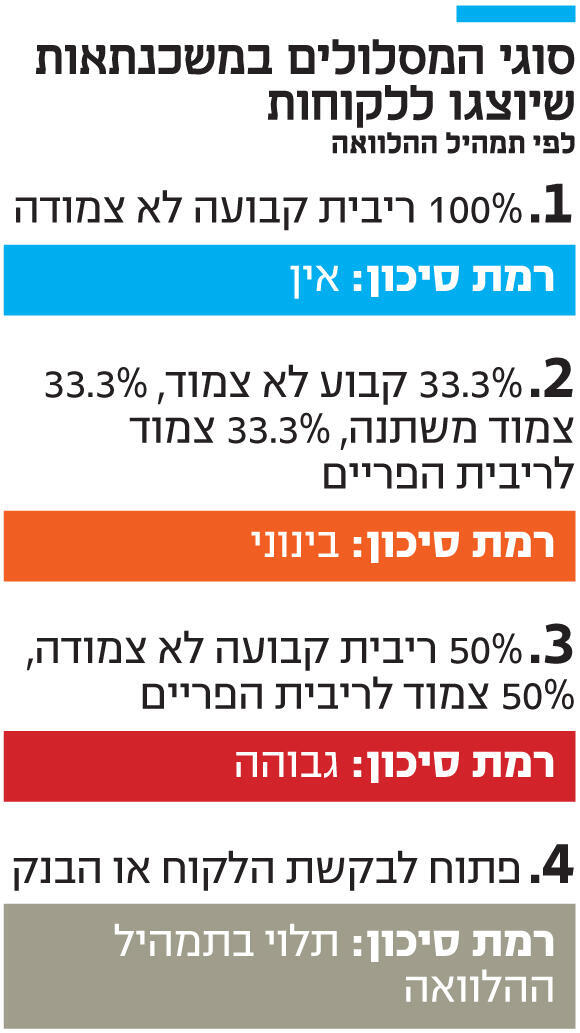

מרכז הרפורמה הנוכחית הוא קביעת שלושה מסלולים קבועים בתנאיהם, שעל בסיסם יחויבו הבנקים להציג ללקוח הצעת מחיר. ההבדל בין שלושת המסלולים הוא ברמת הסיכון שלהם: הראשון הוא בעל רמת הסיכון הנמוכה ביותר ללקוח (מבחינת הסיכוי לכך שההחזר החודשי ישתנה במהלך תקופת המשכנתא), והוא 100% בריבית קבועה ולא צמודה, שזה גם נחשב למסלול השכיח בחו"ל.

המסלול השני בנוי משלושה תתי־מסלולים: שליש קבוע לא צמוד, שליש בריבית משתנה צמודה ושליש צמוד לפריים. לפי בנק ישראל, זהו המסלול הנפוץ שבו נוטלים היום לקוחות משכנתא. המסלול השלישי הוא בעל רמת הסיכון הגבוהה ביותר ומחציתו הלוואה בריבית הפריים, שההחזר החודשי בה משתנה מיידית עם השינויים בריבית במשק, אך זהו גם המסלול בעל הריבית הנמוכה ביותר, ואילו החצי השני הוא במסלול קבוע. בנוסף, יוכלו הבנקים להציג ללקוח מסלול רביעי, שיהיה לפי איזה תמהיל שהם מציעים או שהלקוח מבקש.

בנוסף לתמהיל המסלולים הזהים, בנק ישראל דורש מהבנקים להציג ללקוחות גם את הריבית הכוללת החזויה לאורך תקופת המשכנתא, סך התשלומים החזוי והתשלום החודשי הגבוה ביותר הצפוי לפי התחזיות. כדי שהבנקים לא ישחקו עם התחזיות, בנק ישראל החליט לקחת גם על כך בעלות, והפרמטרים הללו יהיו זהים בין הבנקים ויתבססו על תחזיות בנק ישראל.

אלא שלא ברור עד כמה אכן ניתן להתבסס על תחזיות שכאלה כשבאים לקבל החלטה, בוודאי כאשר מדובר בהלוואות לטווח ארוך של 30-20 שנה ובטח בכל הקשור לריבית במשק - הרי רק לפני שנה איש לא האמין שהריבית תעלה בקצב מהיר כל כך. על אף מגבלות התחזית, העיקרון המרכזי והחשוב הוא שהפרמטרים יהיו זהים בכל הבנקים ויקלו בהשוואה.

הרפורמה אמורה לפשט את מוצר המשכנתא, להקל בהשוואה בהצעות בין הבנקים ובכך להביא לשיפור ברמת התחרות ובמחיר ללקוח. בתיאוריה זה אמור לעבוד, אבל כפי שניסיון העבר מלמד - בין מטרות תיאורטיות של רפורמה לבין תוצאות בשטח קיים לעתים פער.

מעקף במסלול הרביעי

מה שעשוי להחליש את אפקטיביות הרפורמה הוא מתן האפשרות לבנק להציג ללקוח מסלול רביעי של משכנתא כראות עיניו. אם נראה בעוד שלוש שנים שבסופו של דבר יותר ממחצית מהשוק בחרה בסופו של דבר במסלול הרביעי, משמעות הדבר שהרפורמה כנראה לא ממש אפקטיבית. תסריט כזה יכול לקרות, שכן בסופו של דבר הן לבנקים והן ליועצי המשכנתאות יהיה לרוב אינטרס לשכנע את הלקוח לבחור במסלול הרביעי, שכן אם המשכנתא תהפוך למוצר גנרי של שלושה מסלולים בלבד, מרבית הפעילות של יועץ המשכנתאות עלולה להתייתר.

"משכנתא זה אירוע חד־פעמי של אשראי של מיליון שקל. וחשוב להתאים אותה למצב הפיננסי של משק הבית, שכן כל משק בית נמצא במצב אחר", אומר גורם במערכת הבנקאית שכבר מכשיר את השטח לכוון את הלקוח למסלול הרביעי הפתוח.

גורמים במערכת הבנקאית טוענים שגם אם רוב הלקוחות יבחרו במסלול הרביעי, אין זה אומר שהרפורמה לא הביאה לתועלת, שכן מתן מסלולים זהים בשלב ראשון יהווה סינון ראשוני ללקוח, מי הבנק שמציע לו את ההצעה הטובה ביותר. אלא שגם זה לא מדויק - בכלל לא בטוח שאותו בנק יציע את ההצעה הזולה ביותר בכל המסלולים. הדבר תלוי לא אחת גם בפוזיציה של הבנק. למשל, אם צד המקורות של הבנק חשוף בעיקר לאפיק צמוד המדד - אז יש לו אינטרס למכור הלוואות צמודות מדד, ובאפיק זה הוא יציע את ההצעה הטובה ביותר, בעוד באפיק הקבוע הוא יהיה דווקא יקר יותר.

בין שהרפורמה אכן תפשט את מוצר המשכנתא ובין שלא, היא לא צפויה להביא לירידת מחיר במשכנתאות בתקופה הקרובה. הריבית במשק במגמת עלייה - וזה הגורם המרכזי שמשפיע על המחיר.

עליית ריבית בנק ישראל גם נעשית בצורה חדה ואת תוצאותיה כבר רואים בשוק המשכנתאות: כך, למשל, רק בפברואר עמדה הריבית במסלול הקבוע השקלי על 3.1%, וביוני היא כבר הגיעה ל־4.2%, שיעור עלייה של 35%, כשטרם נאמרה המילה האחרונה בעניין.

בנוסף, קיים עדיין עומס בבנקים של פניות לקבלת משכנתאות, וטרם נראה שהריבית מקררת את הביקושים. חלק מהבנקים גם חושבים שהיא לא תתקרר, שכן מדובר בביקושים אמיתיים. עודף הפניות למערכת הבנקאית מחליש גם כן את הלקוח בכל הקשור לעמדת המיקוח מול הבנק, וביחד עם עליית הריבית, היכולת של הלקוחות להביא להפחתת עלויות חלשה יותר מבעבר.

בנוסף לכל זה, הולך וצומח שוק אשראי חוץ־בנקאי בתחום המשכנתאות, שעליו רפורמת המסלולים כמובן לא חלה. אמנם הבנקים שולטים עדיין בשוק המשכנתאות, אך קצב הצמיחה של האשראי החוץ־בנקאי הולך וגדל בחדות. במערכת הבנקאית מעריכים שכיום 15% מהמשכנתאות החדשות שניתנות מדי חודש כבר מגיעות מהשוק החוץ־בנקאי, אם כמשכנתא, אם כמשכנתא הפוכה ואם כהלוואה להשלמת הון עצמי. המשך התעצמות השוק החוץ־בנקאי ללא החלת רפורמת המסלולים עליו יגביל גם כן במידה מסוימת את יכולת הרפורמה לבצע שינוי בשוק.