ניתוחעונת ההדבקות לא חולפת: האינפלציה פה, גם הריבית

ניתוח

עונת ההדבקות לא חולפת: האינפלציה פה, גם הריבית

האינפלציה ברחבי העולם הרבה יותר דביקה משהציגו התחזיות המוקדמות, מה שיוביל להאטה חדה בקצב הורדות הריבית של הבנקים המרכזיים – ביניהם גם בנק ישראל. ההשערות הן כי הפדרל ריזרב יחזור להפחית את הריבית רק ביוני

אולי כדאי כבר עתה להחליף דיסקט ולשנות תוכניות: הריביות בעולם עומדות להישאר גבוהות הרבה יותר זמן ממה שהציגו התחזיות המוקדמות. זאת, על רקע אינפלציה הרבה יותר עיקשת כפי שעולה מהנתונים האחרונים – לא רק בעולם, אלא גם בישראל. ההתפתחויות האחרונות מעידות על כך שיש צורך בשינוי בקונספציה בנוגע לאינפלציה.

1. השבוע פרסם בנק ההשקעות הגדול בעולם, ג'י פי מורגן, סקירה מיוחדת על האינפלציה בישראל עם שורה תחתונה ברורה: האינפלציה בישראל מרימה ראש, בעיקר בקרב המוצרים הסחירים, וזה יגרום להורדות הריבית הבאות להיות איטיות יותר. בבנק עדיין סבורים כי המדיניות הפיסקאלית המאוד מרחיבה של ישראל מהווה מכשול מרכזי עבור בנק ישראל להורדת הריבית.

בסקירה הבנק מציין כי הופתע לרעה מהנתונים של מדד פברואר: "וההפתעה לציפיות שלנו התרכזה בגזרת הסחורות – כאשר המומנטום במזון (6.1%), אנרגיה (12.5%) ומוצרי הליבה (2.5%) היה חזק מהצפוי ומעל היעד של 2%. למרות שאכן ציפינו שההשפעה של שיבושים במשלוחים תתווסף לאינפלציית הסחורות, ההשפעה היתה חזקה יותר (או "מוקדמת") ממה שחשבנו".

אינפלציה דביקה - עליית מחירים חזקה בשירותים ובמוצרים לא סחירים, שאיתה קשה יותר להתמודד בהעלאת ריבית

כלכלני ג'י פי מורגן מספקים כאן שני חידושים חשובים: הראשון הוא כי אינפלציית הסחורות כבר מרימה את ראשה, למרות שרוב תשומת הלב של הבנקים המרכזיים בתקופה האחרונה הוסבה לבלתי סחירים (שירותים), שם האינפלציה עיקשת יותר וקשה יותר להיפטר ממנה.

החידוש השני והחשוב יותר הוא שג'י פי מורגן מתייחס ליעד יציבות המחירים של בנק ישראל כ־2% - כמו בארה"ב. המשטר המוניטרי בישראל שונה מארה"ב ויעד יציבות המחירים שקבעה הממשלה עומד על 1%–3% (שנתית). כלומר, בבנק סבורים כי יעד האינפלציה הלא רשמי של בנק ישראל יותר נוקשה בימים אלו.

2. בדיוק לפני שבוע ימים, פרסם סיטי, המתחרה של ג'י פי מורגן, סקירה באותו הנושא והגיע לאותה המסקנה. "בנק ישראל הדגיש את אי הוודאות כשהותיר את הריבית ללא שינוי בפברואר. כרגע, הדבר מתייחס יותר לסיכון האינפלציה מאשר לסיכון היציבות הפיננסית. אבל האינפלציה כבר עומדת ביעד - או שלא?", תהו בסקירה כלכלני סיטי.

עוד הוסיפו בסקירה כי "אנו טוענים בסקירה הזו שפונקציית התגובה של בנק ישראל ניתנת להסבר בהנחה שהיא מפעילה דה פקטו יעד אינפלציה של 2% במקום טווח דה יורה של 3%–1%. למרות שמבנק ישראל מסרו כי אין שינוי במשטר הומניטרי ואף להיפך, לדברים אלו השלכות מרחיקות לכת על קצב הורדת הריבית הצפוי של ישראל".

בחזרה לסקירה של ג'י פי מורגן, שם ציינו גם כי "ההתחזקות הרחבה במומנטום האינפלציה משקפת את ההשפעות הן של שיבושים באספקה (ירידה בהיצע, א"פ) והן של עלייה בביקוש המקומי (בעליה חדה). במבט קדימה, אנו צופים שלחצי המחירים בסחירים ייחלשו ב־2–3 החודשים הבאים, אך הלחץ של הלא סחירים יתגבר, כאשר מומנטום האינפלציה הכללי יהיה בממוצע מעט מעל היעד של 2% בשאר השנה".

בשורה התחתונה אומרים בג'י פי מורגן כי "מדד פברואר מצדיק ללא ספק את הזהירות שהציג בנק ישראל בישיבה המוניטרית האחרונה, אך עם זאת משאיר מקום להמשך הקלה הדרגתית של המדיניות המוניטרית במהלך השנה". בבנק הוסיפו גם תחזית: "אנו צופים שבנק ישראל יוריד בסך הכל 75 נקודות בסיס בהמשך השנה, אך מודים שהסיכונים כעת מוטים כנראה לכיוון של פחות הורדות במחזור הזה".

בסקירה של ג'י פי מורגן הוסיפו אזהרה מפני התנהלות הממשלה: "המדיניות הפיסקאלית (הממשלה, א"פ) נותרה המחסום העיקרי להקלה מוניטרית משמעותית יותר, הן בשל הדחף להגדלת הביקושים המקומיים השנה והן בשל ההשפעה על התמחור בעקבות העלאת מסים עקיפים הצפויה בשנה הבאה".

3. לעיכוב בהפחתות ריבית יש השלכות מרחיקות לכת על המשק הישראלי. ראשית, לריבית נמוכה יותר יש משמעות אדירה לקצב ואופי ההתאוששות של המשק אחרי המכה שחטף באוקטובר במתקפת החמאס והמלחמה אחריה שגרמו לירידה חדה בפעילות. מנועי הצמיחה של המשק כבו בדגש על הצריכה הפרטית וההשקעות. לריביות תפקיד מכריע בשני הפרמטרים. כאשר הריבית נמוכה, עלויות האשראי יורדות והצרכנים יכולים לגשת אליו במחיר משתלם יותר, מה שמוביל להוצאה גדולה על צריכה פרטית.

ריביות נמוכות יותר משמעותן גם החזרי משכנתא נמוכים יותר, מה שמגדיל את ההכנסה הפנויה ואת ההוצאות. בהקשר של השקעות, שיעורי ריבית משפיעים על עלות ההלוואה לעסקים: ריביות נמוכות בהן עלות ההון פחותה מעודדות עסקים מקומיים ומחו"ל להשקיע בהתרחבות, בגיוס עובדים, בתשתיות ובמו"פ בין השאר.

בהשקעות פיננסיות, שיעורי ריבית נמוכים יותר מעודדים משקיעים להשקיע במכשירים עם תשואה גבוהה יותר כמו מניות, מה שמיטיב עם הבורסה.

גם תחום הנדל"ן נמצא בסכנה ממשית. קבלנים סובלים כעת ממחסור בכוח אדם אשר מעכב בנייה ומאריך אותה. על כל יום שעובר, הקבלנים משלמים ריבית. הסיכון הוא משני כיוונים: ריביות גבוהות יותר מהוות תמריץ שלילי לרכישת דירה (עם משכנתא) ובעיקר מעלות את מחיר המימון לקבלנים רבים שגם כך לקחו הלוואות לרכישת קרקעות וחומרי גלם. משברים בנדל"ן לרוב נגמרים במשבר פיננסי ובמיתון ארוך.

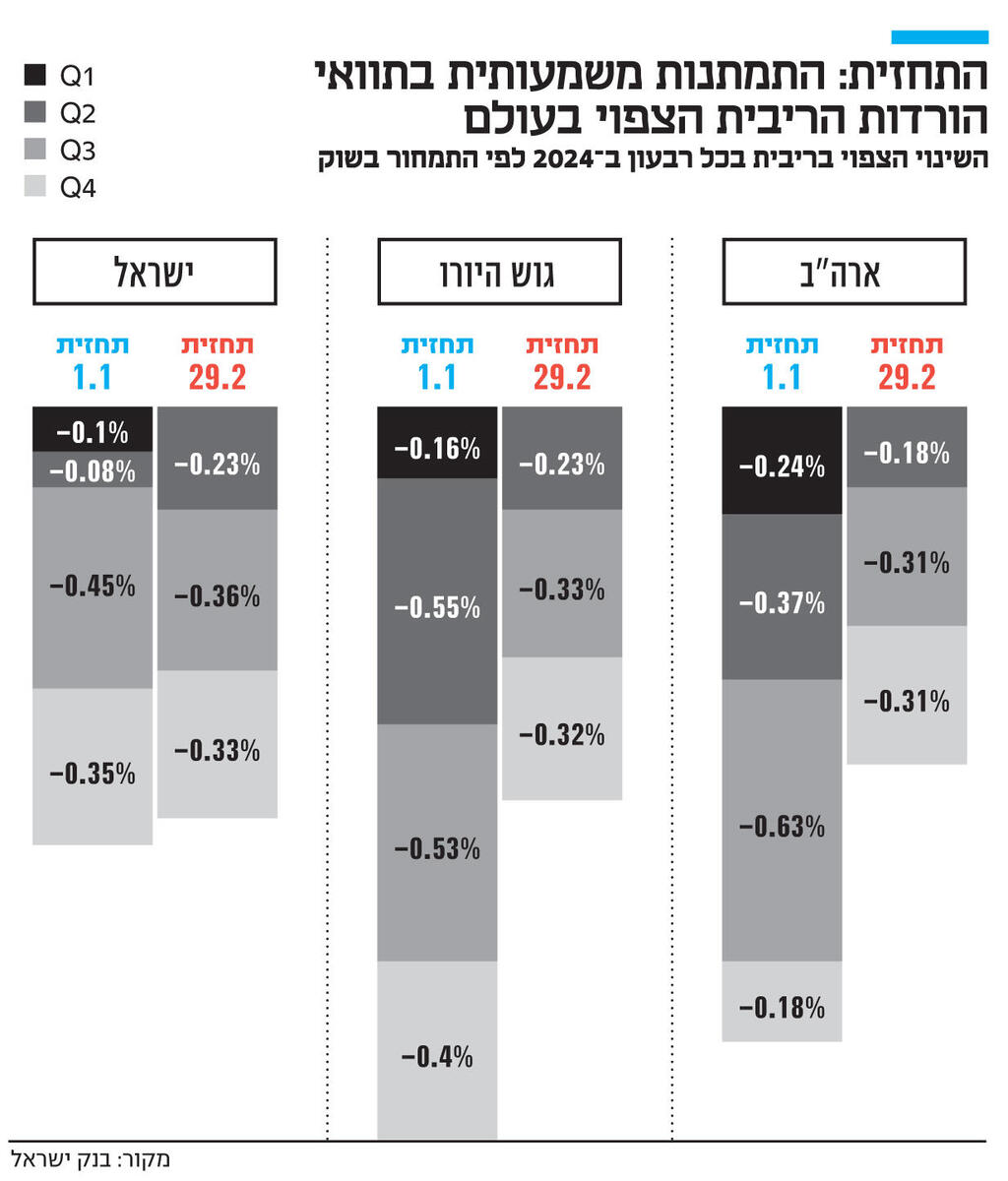

4. התופעה איננה נחלה בלעדית של ישראל. כבר לפני שבועיים הזהיר מנהל חטיבת השווקים בבנק ישראל ד"ר גולן בניטה כי ישנה התמתנות חדה בתוואי הורדות הריבית הצפוי לעולם, על רקע השפעת דביקות האינפלציה ולפיכך הבנקים המרכזיים צפויים להוריד ריבית בקצב הרבה יותר איטי, אם בכלל.

אתמול נועדו חברי הוועדה המוניטרית של הפדרל ריזרב כדי להחליט על גובה הריבית במשק ולעדכן תחזיות. ההשערות הן כי החזרה להורדות ריבית לא תקרה הפעם. לפי הסקרים, התפנית לא תתחיל עד יוני, אם בכלל. זאת אחרי ארבע שנים שהבנק המרכזי לא הוריד ריביות. הסיבה? בפד זקוקים לעוד נתונים שמאששים את הטענה כי האינפלציה בדרך בטוחה ל־2%, אותם סימן הבנק כיעד, וכאלו אין בהישג יד בינתיים.

2 צפייה בגלריה

ג'רום פאוול. הפד מחפש נתונים שמאששים את היחלשות האינפלציה

(צילום: Chip Somodevilla/Getty Images)

יו"ר הפד ג'רום פאוול וחבריו בוועדה המוניטרית זוכרים היטב את הכרזת הניצחון המוחלט של נגידי הפד במהלך שנות ה־70, שגרמה בסוף העשור לנגיד פול ווקר לזעזע את הכלכלה האמריקאית עם העלאות ריבית אגרסיביות, מה שהכניס את ארה"ב למיתון פעמיים (ב־1980 ושוב ב־1982) והזניק את האבטלה לכ־11%.

המחקר הכלכלי גם תומך בהמתנה ארוכה יותר להורדות בריבית ומראה כי מלחמה באפיזודות באינפלציה לוקחת לפחות שלוש שנים ויכולה להתארך עד חמש שנים, ממש לא "זבנג וגמרנו".

חמישה כלכלנים מקרן המטבע בינלאומית חקרו למעלה מ־100 מקרים של זעזועי אינפלציה ב־56 מדינות החל משנות ה־70. המחקר הראה כי ברוב המקרים (כ־60%) האינפלציה ירדה תוך חמש שנים ורק ב־40%. המאבק להורדת האינפלציה ארך בממוצע כשלוש שנים.

המסקנה השנייה מהמחקר מעניינת ורלבנטית יותר לתקופה הזו: רוב המקרים הבלתי פתורים, כ־90%, נבעו ממה שהחוקרים כינו "חגיגות מוקדמות". על הטעות הזו הם לא מוכנים לחזור.