בנקאות הצללים: אשראי של 5 מיליארד שקל מתגלגל ללא פיקוח

נתונים שפרסמה חברת מימון ישיר מניחים כי ההלוואה הצרכנית הממוצעת למשק בית בישראל עומדת על 77 אלף שקל. אלא שהחברה לא לוקחת בחשבון את ההלוואות החוץ בנקאיות שצומחות בקצב מדאיג ונעדרות פיקוח קפדני

מצגת שפרסמה שלשום חברת מימון ישיר, המתכננת להנפיק את מניותיה בקרוב, צריכה להדליק כמה נורות אדומות אצל הממונה על שוק ההון ד"ר משה ברקת, שאמור לפקח עליה.

בזמן שחברי הכנסת החברים בוועדת כבל מיקדו את הביקורת שלהם בתחום האשראי בפיקוח על הבנקים, נראה שהתחום המוזנח באמת הוא תעשייה שהולכת וצומחת בישראל מתחת לרדאר ופועלת כמעט ללא פיקוח: חברות אשראי חוץ בנקאיות. אלו פופולריות בעיקר בקרב העשירונים היותר נמוכים במשק, שמתקשים להשיג אשראי מהמערכת הבנקאית המסורתית, ומושפעים מפרסומים ופיתויים לאשראי מהיר ונגיש.

בדו"ח היציבות הפיננסית שפרסם בנק ישראל ב־2017 כינו את המערכת הזו "בנקאות צללים" - בנקאות שפועלת במקביל למערכת הבנקאית ולצד האשראי הבנקאי, והיא מתפתחת ובעלת פוטנציאל התרחבות, שלפי בנק ישראל דורש המשך מעקב. בבנק ישראל מודים שאין להם צל של מושג מה קורה מחוץ לעיניהם הבוחנות, שאמנם חולשות על המערכת הבנקאית ועל חברות כרטיסי האשראי, אך לא על השחקנים החוץ בנקאיים ההולכים ומתרבים בקצב מסחרר.

"קשה לאמוד את היקף פעילות החברות הפרטיות"

באותו דו"ח, נכתב כי "תיק האשראי של חברות האשראי הציבוריות עדיין קטן בהשוואה להיקפי האשראי שמעמידים בנקים ומוסדיים, ולכן איננו מזהים בתחום זה מקור לסיכון מקרו יציבותי". בדו"ח של 2018 מתייחס שוב בנק ישראל לסוגיה, ושוב מודה כי אין לו מידע מספק בנושא: "בשנים האחרונות נערכו במשק רפורמות וקמו ספקי אשראי חדשים, ומאחר שאלה מרחיבים למשקי הבית את אפשרויות המימון, ייתכן כי הסיכונים המצרפיים אינם משקפים לגמרי את מכלול הסיכונים המתפתחים כיום".

בבנק ישראל מתייחסים לחוב של משקי הבית (משכנתאות ואשראי צרכני גם יחד) וטוענים כי אינו גבוה ביחס לעולם אך מוסיפים כי "החשיפה עלולה לעלות במידה שהאשראי החוץ בנקאי יוסיף להתרחב מהר, במיוחד אם הוא יוענק לאוכלוסייה מעשירוני ההכנסה הנמוכים".

בדו"ח השנתי ל־2017, מתייחס בנק ישראל לנושא האשראי החוץ בנקאי מעט יותר בכובד ראש ומציין כי תחום זה "צומח במהירות בשנים האחרונות, נכון לספטמבר 2017 עוסקות בו שבע חברות שנסחרות בבורסה בתל אביב, ותיק האשראי שלהן עומד על כ־2.9 מיליארד שקל, וגבוה ב־32% מהתקופה המקבילה אשתקד ב־2016. בהשוואה ל־2015 עלה ערך התיק שלהן ב־40%".

בבנק ישראל אף מודים כי "בתחום פועלות הרבה חברות פרטיות המעמידות אשראי לעסקים קטנים ומשקי בית אך מכיוון שהן פרטיות ואינן חייבות בפרסום דו"חות כספיים קשה לאמוד את היקף פעילותן". אזכורים אלה מתייחסים לחברות דוגמת נאוי גרופ, שמצהירה על עצמה באתר החברה "אנחנו כמו הבנק רק בלי הטייטל". בין היתר מזכיר בנק ישראל בהערת שוליים את חברת המימון הפרטית מימון ישיר, שניהלה נכון לסוף יוני 2017 סכום של 1.5 מיליארד שקל.

בבדיקה שביצע "כלכליסט" לאחר פרסום דו"חות הרבעון הראשון ל־2019, עולה כי תיק האשראי של החברות הציבוריות בתחום כבר מגיע ל־3.85 מיליארד שקל - קרי עלייה של 32% נוספים.

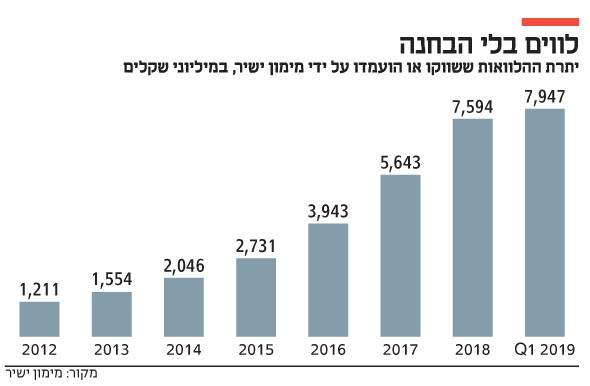

מהמצגת שפרסמה שלשום מימון ישיר עולה כי נכון לסוף הרבעון הראשון של השנה, יתרת ההלוואות שהועמדו או שווקו על ידה עומד כבר על 7.9 מיליארד שקל, כאשר כ־2 מיליארד שקל מתוכם הגיעו מההון העצמי של החברה והשאר משיתופי פעולה עם צדדים שלישיים — עלייה של 33% לעומת אמצע 2017.

ביחד עם מימון ישיר מדובר כבר בחברות שהעניקו יחד אשראי בהיקף של יותר מ־5 מיליארד שקל מההון העצמי שלהן בלבד. עדיין מדובר על שיעור זניח משוק אשראי של 200 מיליארד שקל, אך קצבי הצמיחה שלו מהירים מאוד.

גם חברות השכרת הרכב והסלולר מממנות הלוואות

כאן לא נגמרת הפעילות של בנקאות הצללים: רק לאחרונה ניתח "כלכליסט" את כניסת חברות הליסינג לתחום האשראי, וכיצד חברות כמו אלבר ויבואני רכב שונים מתחילים להעמיד הון ממקורותיהם העצמיים כדי לממן ללקוחות רכישת כלי רכב. לכך ניתן להוסיף גם את חברות הסלולר שמעניקות אשראי לרכישת טלפונים סלולריים, וחברות מטבחים שמעניקות גם הן הלוואות בריבית ללקוחותיהן. היקפי הפעילות שלהן אמנם קטנים, אך הם צומחים בהתמדה.

אם לא די בכך, באחרונה החלו גם גופים מוסדיים להעמיד הלוואות לכל מטרה ללקוחותיהם, דוגמת חברת הביטוח מגדל, וזאת עוד לפני שמדברים על האשראי שמעניקים המוסדיים ללקוחות על חשבון החסכונות הפנסיוניים שלהם.

למעשה, כלל לא ברור אם לפיקוח על הבנקים או לרשות שוק ההון יש בכלל מידע על האופן שבו התיק הזה צומח.

בשורה התחתונה, כל החברות הפועלות בתחום אינן מפוקחות על ידי הפיקוח על הבנקים, ולא בכדי כתבו בבנק ישראל כי "בשעה שהרגולטור מחייב תאגידים בנקאיים לעמוד במגבלות שונות על תיק האשראי, ביניהן מגבלות על שיעור החשיפה המרבי לענף ספציפי, חברות האשראי החוץ בנקאיות אינן כפופות למגבלות על האשראי שהן מעמידות ללקוחותיהן".

במילים אחרות, הפיקוח על הבנקים, שאמנם סופג ביקורת בנוגע לחוסר שקיפות בפעילותו, מוודא שהבנקים לא יעניקו אשראי לא אחראי: לדוגמה, בסוף 2018 הוא פרסם ממצאי דו"ח ביקורת ובהם דרישות של הפיקוח מהבנקים - כמו הימנעות ממתן אשראי ללקוחות שמחזיקים פיקדונות בבנקים, איסור דחיפת אשראי ללקוחות, איסור מתן אשראי ללקוחות מוחלשים עם סיכוי החזר נמוכים ואיסור לתגמל בנקאים על דחיפת אשראי ללקוחות. אך לעומת זאת באותו הזמן בדיוק, אין שום פיקוח דומה על חברות האשראי החוץ בנקאי.

משווקות אשראי בלי לספר ללקוחות פרטים מהותיים

חברות האשראי החוץ בנקאי מושכות אליהן את הלקוחות - אך מי דואג שהלקוחות יקבלו מידע מלא על גובה הריביות שהם משלמים? מי מוודא שהלקוח יקבל מידע לא רק על ההחזר החודשי על ההלוואה (למשל 200 שקל בחודש למשך 20 חודשים) אלא גם בנוגע לגובה הריבית שנושאת ההלוואה, כמה קיבל וכמה יחזיר בסוף התקופה וכן הלאה. שוק האשראי החוץ בנקאי שהולך וצומח בעשרות אחוזים בשנה, בעצם נהנה מפיקוח חסר ומארביטראז' רגולטורי למול הבנקים וחברות כרטיסי האשראי.

בין רשות שוק ההון והפיקוח על הבנקים היתה מלחמה כבדה במהלך חקיקת חוק שטרום באשר לשאלה מי יפקח על חברות כרטיסי האשראי המופרדות, ובסופו של דבר הפיקוח על הבנקים זכה בקרב הזה. אלא שבינתיים נראה שרשות שוק ההון לא ממש מצדיקה את הסמכות שקיבלה לפקח על תחום האשראי החוץ בנקאי: היא לא נראית ולא נשמעת, וחברות האשראי החוץ בנקאי חוגגות בוואקום הזה.

בזמן שהפיקוח על הבנקים קונס את בנק דיסקונט ואת ישראכרט על שיווק אגרסיבי של הלוואות, או עוצר את מיזמי ההלוואות של שופרסל יחד עם חברת כרטיסי האשראי כאל, הפרסום של חברות האשראי החוץ בנקאי פועל באין מפריע, ולא ברור מי עוקב אחר פעילות המוקדנים שלהם כדי לוודא שהאשראי ניתן בצורה אחראית.

מימון ישיר התרברבו במצגת שלהם שאין בועה בשוק האשראי הצרכני בישראל והציגו נתון לפיו גובה ההלוואות הצרכניות בממוצע למשק בית עומד "רק" על 77 אלף שקל. אלא שכדי לחלץ את הנתון הזה הם חילקו את תיק האשראי של הבנקים וחברות כרטיסי האשראי במספר משקי הבית בישראל - בלי לקחת בחשבון את אותה בנקאות צללים שהם מהווים חלק ממנה.

גרוע מכך, חילוץ ממוצע מסך משקי הבית לא באמת מגלם את גובה ההלוואה הממוצעת ללקוח, שכן יש כמובן משקי בית רבים שאין להם כלל הלוואה צרכנית. כיוון שכך, הדבר מטה את הממוצע באופן משמעותי כלפי מעלה ביחס לאותם משקי בית שכן נוטלים הלוואות צרכניות, עד שניתן להעריך כי בפועל הדבר מכפיל את סכום ההלוואה הצרכנית הממוצעת ל־150 אלף שקל ויותר.

אלא שכפי שלבנק ישראל אין באמת מידע מלא על גובה המינוף של משקי הבית בישראל, כך גם לחברה כמו מימון ישיר, המבססת את נתוניה על הפרסומים הפומביים של בנק ישראל והלשכה המרכזית לסטטיסטיקה.

הן הראוי שרשות שוק ההון תתעורר, ותתחיל לאסוף באופן שיטתי את המידע בתחום, ולשתף פעולה עם הפיקוח על הבנקים כדי למנוע את אותו ארביטראז'.