החור השחור בפיקוח על הבנקים

כניסתם של שחקנים חדשים למערכת הפיננסית מאפשרת לבנקים לגלגל לגופים המוסדיים ולחברות הפינטק סיכוני אשראי. בנק ישראל מאפשר זאת כדי לשמור על יציבותם, אך מפספס את הסכנה שטמונה במינוף משקי הבית

1. כל האופציות

השחקנים במערכת הפיננסית הולכים ומתרבים: אם פעם היה מדובר במערכת שאיכלסה שני בנקים גדולים ועוד שלושה בינוניים, היום לקוח שזקוק לשירותים פיננסיים יכול לבחור בין בנק, גופים מוסדיים (חברות ביטוח ובתי השקעות), חברות טכנולוגיה בתחום הפינטק, אפליקציות וחברות כרטיסי אשראי שהולכות ונפרדות מהבנקים. בקרוב גם לכל אזרח יהיה דירוג אשראי, מה שיאפשר לגופים הנותנים אשראי להתחרות על הלקוחות ולהציע להם אשראי בתנאים טובים יותר.

השינויים הללו אינם קוסמטיים. שחקנים במערכת הפיננסית תופסים תפקידים חדשים. חברות כרטיסי האשראי יתחילו לשמש כצינורות העברת כספים לגופים המוסדיים, בנקים יהיו הפנים של הגופים המוסדיים במתן משכנתאות וחברות להלוואות עמיתים יהיו הפנים של המוסדיים בהלוואות צרכניות.

לאור השינויים בתפקידים של כל השחקנים הפיננסיים, מדברים לא פעם על כך שהבנקים נתונים לפיקוח קפדני והדוק בעוד הגופים החוץ־בנקאיים לא. בשיח על הפער הפיקוחי והרגולטורי כל השחקנים החוץ־בנקאיים נמצאים בנחיתות ומצטיירים כסכנה לחוסך: כאלו שידחפו לו הלוואות עם נורמות חיתום קלוקלות. אולם בנקודה קריטית אחת כמעט לא מתקיים שיח - ההחצנה השלילית (כלומר ההשלכה הנגזרת) של הבנקים ופעולותיהם על המערכת הפיננסית כולה, שנובעת מתפקידם החדש כחוליה בשרשרת של מערכת רחבה, במקום כתחנה סופית ובלעדית.

2. מול הלקוח

השינוי בתפקידם ובמעמדם של הבנקים החל ב־2005 עם רפורמת בכר שהעבירה את קופות הגמל וקרנות הנאמנות לידי חברות הביטוח. החברות האלו, שמנהלות כיום את כל מוצרי החיסכון הפנסיוני של הציבור וחלק ניכר ממוצרי החיסכון שלו לטווח בינוני, מנהלות יחד יותר כסף מהמערכת הבנקאית כולה. הכסף של הגופים המוסדיים הללו מחפש אפיקי השקעה. אם בתחילה הם כבשו את תחום ההלוואות לטווח ארוך, כעת הם פונים למגזר הצרכני ותופסים נתח נכבד ממנו. אולם דבר אחד נותן יתרון אדיר לבנקים אל מול כל הגופים הפיננסיים האחרים בשוק, והוא הקשר הישיר והמיידי שלהם עם הלקוח. הם אלו שמעניקים לו את מסגרת האשראי הבסיסית, אליהם הוא בא כשהוא מחפש משכנתא, הם אלו שמכבדים את הצ'קים שלו מהעו"ש לגני הילדים והם ויכולים יום אחד גם להחליט שהם לא עושים את זה יותר. גם אם הלקוח יעשה שופניג בין כל הגופים הפיננסיים - והלקוחות עושים זאת יותר ויותר - הקשר הפיננסי הישיר והמיידי יהיה עם הבנק.

3. לך לג'ק וקח צ'ק

באופן מפתיע, האלטרנטיבות של הלקוח פועלות לפעמים לטובת הבנקים, שבעת צרה ישמחו לשלוח אותו לגוף אחר. אין זה סוד שהמינוף של משקי הבית זינק והגיע ליותר מ־550 מיליארד שקל ב־2018. ההתנפחות התרחשה בכל הגזרות: גם בהלוואות לדיור וגם בהלוואות הצרכניות. התנפחות זו הובלה על ידי הבנקים, ששמו את משקי הבית בלב המיקוד האסטרטגי שלהם. אולם כעת, עם ריבוי השחקנים, הבנקים יכולים להחצין את הסיכונים של ההתנהלות שלהם לגופים אחרים.

זה התחיל בתחום המשכנתאות. לאחר שהוא התנפח והפך למסוכן עבור המערכת הפיננסית, הבנקים החלו לאג"ח אותו ולהעביר את הסיכונים לגופים המוסדיים שמנהלים את הפנסיה שלנו. כעת הבנקים והגופים המוסדיים למעשה משתפים פעולה במתן משכנתאות במקום להתחרות זה בזה על הצרכן. המגמה ממשיכה כעת עם ההלוואות הצרכניות: הבנק מעניק הלוואות ללקוחות, וברגע שהם הופכים להיות ממונפים מדי או מסוכנים מדי עבורו הוא אומר להם "רבותי, לכו קחו הלוואה מגוף חוץ־בנקאי וצמצמו את האשראי אצלי, או שלא אוכל לכבד בחודש הבא את הצ'ק לגן של הילד". וכך הבנק מנפח את האשראי, אבל מגלגל את הסיכון הלאה לגופים אחרים במערכת הפיננסית. כלומר, הסיכון שיוצר הבנק בדמות לווים ממונפים מאוד מוחצן הלאה לגופים אחרים, שמקבלים אותו בברכה ומתמחרים אותו בהתאם - כך יש לקוות - שכן ההלוואות ניתנות לא פעם מכספי החוסכים לפנסיה באופן ישיר או באופן עקיף באמצעות אג"ח שגויס מכספי החוסכים לפנסיה.

אולם צריך לקחת בחשבון שבמקרה הזה לא מדובר רק בבנקים, בגופים מוסדיים וגופים חוץ־בנקאיים שמגלגלים את הסיכון זה לזה. ישנה צלע שלישית - הלווה, הצרכן, משק הבית, שסובל ממינוס כרוני ומיוקר מחיה מאמיר, ושלוקח עוד ועוד אשראי בחסות הריבית האפסית. החצנת האשראי מהבנק לגופים החיצוניים משפיעה גם עליו.

4. בניגוד אינטרסים

הפיקוח על הבנקים הוא פיקוח מקצועי וותיק, וכל הטענות על כך שיש פער רגולטורי ביו הפיקוח על הבנקים לבין יתר המפקחים הפיננסים נכונות. הבעיה הגדולה היא שלבנק ישראל אין אינטרס לפתור את סוגיית ההחצנות השליליות שיוצרים הבנקים שעליהם הוא מפקח. הסיבה לכך היא שאם הפיקוח ימנע מהבנקים לגלגל את הסיכון הלאה, המשמעות היא שהסיכון יישאר תוך המערכת הבנקאית.

מבחינת הפיקוח על הבנקים, התפקיד המרכזי שלו הוא לשמור על יציבות המערכת הבנקאית. השארת הסיכון במערכת יכולה לפגוע ביציבות שלה, בעוד שהעברת הסיכון לחוסכים אמנם תתרגם לתשואה שלילית בקרנות הפנסיה, אך היא לא תוביל לקריסה, שכן המנגנון שלפיו פועלות הקרנות מבטיח שהן לא יוכלו לקרוס בשל הפסדים. הפגיעה המקסימלית תהיה פגיעה בזכויות של החוסכים, לפחות עד שהקרנות יגיעו לאיזון בשל הפסדים שייגרמו להם כתוצאה מקבלת הסיכון מהבנקים.

הפיקוח על הבנקים צריך לזכור שקריסה של משקי בית בגלל עודף מינוף לא דומה באופייה לתספורות במקרה של קריסת טייקונים. הם לא ממשיכים לגור בווילות שלהם למרות שהגיעו להסדר חוב נוח עם הבנקים. כמו כן, למשק בית לא יהיו קרנות השקעה שיקנו אותו וישביחו אותו בדרך לאקזיט שמן.

לכן, כשמדברים על פיקוח על יציבות המערכת הפיננסית כולה בהקשר של מינוף משקי הבית, צריך לקחת בחשבון גם את ההחצנות של ההתנהגות של השחקנים השונים זה על זה ועל הלווה והחוסכים, ולא להסתפק בבדיקת הסיכון המצומצם שרלבנטי רק לבנקים.

השכר לא מדביק את העלייה במחירי הדירות

סיבה לדאגה: לצעירים יש יותר דירות, אך הנטל הכלכלי לא פוחת

השכר לא מדביק את העלייה במחירי הדירות

סיבה לדאגה: לצעירים יש יותר דירות, אך הנטל הכלכלי לא פוחת

בנק ישראל פרסם לאחרונה מחקר שבדק את שיעור משקי הבית הצעירים שרוכשים דירה ראשונה. המחקר בדק אם בשנים 2016-2017 הזוגות הצעירים רכשו יותר או פחות דירות בהשוואה לשנים 2007-2008 שבהן מחירי הנדל"ן רק התחילו לעלות.

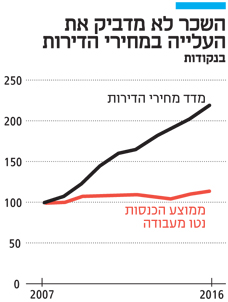

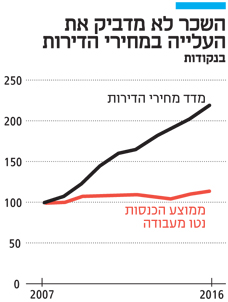

לפי המחקר, יותר משקי בית צעירים רכשו דירות בשנים אלו ביחס לעשור הקודם, למרות שבעשור האחרון מחירי הדירות עלו בקצב מהיר בהרבה מההכנסה הפנויה של משקי הבית (ראו תרשים). ישנם מספר הסברים לכך. בין היתר שדירות שצעירים רוכשים אינן בהכרח מתאימות להם והן נרכשות כדירות להשקעה. סיבה נוספת היא שנוטלים משכנתאות גדולות יותר לטווח ארוך יותר. לכן "העלייה בשיעור רוכשי דירה ראשונה אינה משקפת בהכרח ירידה בנטל הכלכלי על משקי הבית הצעירים".

גרף אחד במחקר מספר את הסיפור כולו: העלייה במחירי הדיור אל מול העלייה בהכנסה בעשור החולף. הפער שנפתח בין שני הגרפים מצביע על סיבות לדאגה. הסיבה הראשונה: הצורך במינוף גדול יותר בשביל לקנות דירה, כי אין עלייה בהכנסה. יש זכור שעל המינוף בתקופה הזו פעלו שלושה משתנים - הירידה בריבית בעשור האחרון שמוזילה אותו, ההארכה בתקופת ההחזר שמייקרת אותו והגידול בשיעור המשכנתא שגם הוא מייקר אותו.

הסיבה השנייה: אם קצב העלייה בהכנסות לא ישתנה זה יכול להוביל לקשיים בתשלומי המשכנתא בעתיד. סיפורו של הפער שעליו הגרף מצביע הוא סיפורה של המשקולת הגדולה שתשב על צוואר משקי הבית הצעירים, שבעשורים הקרובים תתרגם גם, במקרה הטוב, להכנסה פנויה נמוכה יותר, צריכה נמוכה יותר וצמיחה נמוכה יותר.