רק רבע מהעסקים הקטנים זמינים לאשראי בריבית נוחה

קרל קפלן וטל קינן מעמותת קרנות קורת המסייעת לעסקים קטנים, טוענים כי אין הצדקה למחנק האשראי שממנו סובלים עסקים אלה, אך ממתינים לאפשרות להעניק להם הלוואות בריבית של 18%, לא פחות

נתונים שחשפה בשבוע שעבר הסוכנות לעסקים קטנים ובינוניים במשרד הכלכלה מלמדים כי עסקים המעסיקים עד עשרה עובדים תורמים כ־27% מהתוצר של המגזר העסקי. אולם למרות חשיבותם לצמיחת הכלכלה המקומית, מרבית העסקים הקטנים סובלים ממצוקת אשראי. נראה כי גם בעידן שבו טייקונים אינם עומדים בחובותיהם חדשות לבקרים, הבנקים ממשיכים להעדיף מתן אשראי לעסק גדול בודד על פני פיזורו בעסקים קטנים רבים, בעיקר כדי להוזיל את עלויותיהם, ותוך התעלמות מרמות הסיכון הדומות והתרומה האדירה לכלכלה של העסקים הקטנים.

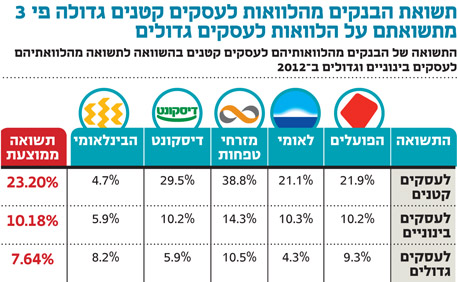

מהנתונים של הסוכנות עולה כי הנגישות לאשראי נותרה אחד החסמים העיקריים שעומדים בפני עסקים אלה, זאת בזמן שהאשראי ניתן להם בריבית גבוהה יותר מזה שהבנקים דורשים מעסקים גדולים ולטווח זמן קצר, תוך דרישה לשיעור בטוחות גבוה. כך למשל, ב־2012 האשראי שניתן לעסקים קטנים הסתכם בכ־65.2 מיליארד שקל - 15% בלבד מסך האשראי העסקי שהעמידו הבנקים במהלך השנה.

בנקים שזיהו בזמן את מצוקת האשראי של העסקים הקטנים נהנו ממכונת מזומנים כדאית ביותר, ואלו היו אחראים על כ־20% מהרווח המצרפי שהשיגו אשתקד חמשת הבנקים הגדולים. במקביל, שיעור ההוצאה הממוצע על הפסדי אשראי מסך האשראי שהעניקו הבנקים לעסקים קטנים בשנים 2007–2012 עמד על 0.99% בלבד. במילים אחרות, רווחי העתק שרושמים הבנקים על עסקים קטנים אינם משקפים את הסיכון הנמוך יחסית בהעמדת הלוואות למגזר זה.

בוועדה להגברת התחרות בבנקים זיהו בעיה זו, והמליצו להעלות את גובה תקרת הריבית שרשאים לגבות הגופים החוץ־בנקאיים על האשראי שמוענק ללקוחות, העומדת כיום על כ־12%. תקרת הריבית חלה רק על מלווים בשוק החוץ־בנקאי ואינה חלה על המערכת הבנקאית וחברות כרטיסי האשראי. כעת, כאמור, ממליצה הוועדה להגברת התחרותיות לתקן את מנגנון קביעת תקרת הריבית, כך שזו תיקבע על פי שיעור ריבית הפיגורים הנקבעת על ידי החשב הכללי בתוספת של 12% (תקרה של 21.25% נכון למאי 2013). באופן זה יוכלו עסקים קטנים שבקשתם להלוואה מהבנק נדחתה לפנות לגופים חוץ־בנקאיים לקבלת הלוואה. גופים אלה, אשר עד היום נאלצו לסרב לעתים למתן הלוואות בשל מגבלת תקרת הריבית שחלה עליהם, יוכלו להיענות לבקשת עסקים אלה.

במצב מורכב זה שבו מצויים עסקים קטנים המעוניינים באשראי מנסה לטפל עמותת קורת, ובשמה המלא "קרנות קורת לישראל", עמותה לפיתוח כלכלי שנוסדה בישראל לפני כ־20 שנה כדי להראות שכספים פילנתרופיים יכולים לעודד התפתחות כלכלית ותעסוקה בסקטור הפרטי בישראל. קורת משתמשת בנכסיה להעמדת חלק מהערבויות הנדרשות לשם קבלת הלוואות בנקאיות לעסקים קטנים ובינוניים שאינם יכולים לקבל אשראי בתנאים סבירים, ומשתמשת בתשואות על נכסים אלו כדי לכסות הפסדים הנובעים מההלוואות ומהוצאות הנהלה. בראיון ל"כלכליסט" מציגים מנכ"ל קרנות קורת קרל קפלן והיו"ר טל קינן, המכהן במקביל כמנכ"ל חברת ניהול ההשקעות KCPS Clarity, את העמותה ואת פעילותה.

מודל האשראי הזעיר שלכם עדיין לא מאפשר לכם להעניק הלוואה בעצמכם. מדוע?

קינן: "זה לא מעשי כרגע, אלא אם תשונה החקיקה כמתוכנן וגופים חוץ־בנקאיים יוכלו להעניק ריבית גבוהה יותר".

על איזו ריבית אתם מדברים?

"מספר הקסם שלנו, שיאפשר את קיימות הקרן, הוא 18%".

זו ריבית של שוק אפור.

קינן: "בבנגלדש גובים ריבית של 25%–30%, במקסיקו 50% ובדרום אמריקה 60%. עסקים גדולים צומחים באחוזים חד־ספרתיים בשנה, עסקים קטנים באחוזים דו־ספרתיים, ואילו למיקרו־עסקים פוטנציאל צמיחה של אחוז תלת־ספרתי. במצב כזה הרגישות לריבית היא הרבה יותר נמוכה".

אלה מדינות עולם שלישי, במונחים מקומיים, אתה חושב שראוי לגבות ריבית כזאת?

קינן: "אני מסכים שבמונחים ישראליים זה נשמע חזירי, אבל לא מדובר פה בשוק אפור של מתן הלוואות לטובת רווח. המטרה היא שנוכל לתת יותר הלוואות וגם לשרוד לנצח".

כל דולר ממונף עד פי שבעה באמצעות מתן הלוואות

"היום, רק ל־25%–30% מהעסקים הקטנים יש ביטחונות או סידור אחר עם הבנק המאפשר להם לקבל אשראי בריביות נוחות", אומר קפלן. "מהניסיון שלנו, אמנם 20% מהעסקים זה בור של כסף וקיימת סכנה גדולה להעניק להם אשראי, אבל בין אלה לאלה ישנם כמחצית מהעסקים הקטנים וחסר להם אשראי. אם רק היית מסייע לעסקים שנמצאים בתווך ומעמיד להם ביטחונות, היינו יכולים לייצר פה מקומות עבודה נוספים ולהצמיח את הכלכלה".

כל דולר פילנתרופי שמגיע לקרן ממונף עד פי שבעה בצורת הלוואה ללקוחות, כך שעד עתה קורת אפשרה ליותר מ־11.5 אלף עסקים לקבל הלוואות בהיקף כולל של כ־1.85 מיליארד שקל, ובכך שימרה כמעט 50 אלף משרות בסקטור הפרטי.

התשואה המתקבלת לבנק על האשראי לעסקים קטנים גבוהה משמעותית מזו לעסקים בינוניים או גדולים, כך שהתמריץ שלהם להעמיד הלוואות לעסקים אלו גדול במיוחד. אתם בטוחים שקיימת מצוקת אשראי?

קינן: "זה די אירוני. העסקים הקטנים הם המעסיק העיקרי במשק, אך הם מתקשים להשיג גישה לאשראי. זה שהפעילות של הבנקים רווחית אנחנו מסכימים, אבל כדי לפתור את מחנק אשראי ההיקפים שלהם צריכים להיות גדולים יותר".

הם כנראה חוששים מהסיכון.

קינן: "אחת המטרות של קורת היא להוות דוגמה לבנקים ולהראות להם שזה אפשרי. אנחנו לא מנסים להשיא רווח, זה לא עסק. אבל אנחנו מנסים להתנהל כעסק כדי להראות לבנקים שזה רווחי ובטוח יחסית, והעובדה שיותר ויותר בנקים נכנסים היום לפעילות בעסקים קטנים מהווה אינדיקציה שזה עובד. בקשר לסיכון, שיעור הדיפולט של קורת בהלוואות לעסקים קטנים עומד על 1.6%. אם אתה לוקח את עשרת התאגידים הגדולים בישראל, הדיפולט של הבנקים מתאגידים אלו גדול יותר".

קפלן: "יש שינוי במדיניות הבנקים שמבינים שאשראי ל־1,000 עסקים קטנים עדיף על אשראי לעסק גדול בודד. אני חושב שהמספרים שהצגנו תרמו לכך".

כיצד אתם מסייעים היום לעסק קטן שהבנק לא מאשר לו הלוואה?

קפלן: "אם אתה עסק פעיל או מעוניין להקים עסק ואתה פונה אלינו, אנחנו נבדוק באמצעות הבנק אם אין כנגדך תביעות ועיקולים. בהנחה שהכל תקין, נפנה אותך ליועץ שלנו להכין תוכנית עסקית, שעליה תשלם רק אם תקבל אשראי. בהנחה שהעסק מוכן עם כל המסמכים, אנחנו נעמיד את הערבות ובתוך חודש עד שלושה חודשים העסק יזכה לאשראי".

"בישראל עדיין חושבים כמו מדינה מתפתחת ונזקקת"

"אם אנחנו רוצים כמדינה לקפוץ מדרגה, אנחנו צריכים להתחיל לחשוב על עצמנו אחרת", אומר קינן. "יחס התמ"ג לנפש בישראל עומד על כ־33 אלף דולר - זה הממוצע במדינות אירופה. אך בהרבה מובנים אנחנו מתנהגים וחושבים כמו מדינה מתפתחת ונזקקת. אני חושב שזה מחליש אותנו גם בעסקים וגם במדיניות. זה אחד הדברים שאנחנו רוצים לעשות בקורת: להעלות את בסיס ההון של קורת הנובע מתרומות של ישראלים. כיום אנחנו נשענים בעיקר על תורמים חיצוניים".

במצב הכלכלי הנוכחי זה אפשרי?

קפלן: "הגיע הזמן שאלה שמתעסקים בפילנתרופיה יחשבו קצת אחרת על הכסף שלהם. אנחנו מנהלים את הפילנתרופיה כמו עסק עם מינוף, כשכל שקל שנתרם ממשיך להתגלגל ולסייע בהענקת הלוואות נוספות. פילנתרופים רבים בארץ לא גדלו עם כפית זהב. מישהו נתן להם עזרה, חתם להם על ערבות או פתח בפניהם את הדלת. אנחנו רוצים שיעזרו לאנשים לעזור לעצמם. זה יעשה אותנו למדינה טובה יותר".