חייבים להתעורר, חייבים לדרוש מהממשלה פתרונות

האם אחרי הפרישה אוכל לשמור על רמת החיים שלי? האם יש סיכוי ששוק הפנסיה יתייצב וישתפר בשנים הבאות? ומה הציבור יכול לעשות כדי לשנות את התמונה העגומה הזאת?

כל התחנות במסע בעקבות הפנסיה שלי הרכיבו יחד תמונה מדאיגה, בכל הנוגע לאופן ניהול הכסף, ניגודי העניינים, ההשקעות וההלוואות, השקיפות והפיקוח. ובעיקר יצאתי מוטרד מחוסר היכולת של החוסכים לדעת מה קורה, ולהשפיע על מה שנעשה עם הכסף שלהם.

וכל התחנות המדאיגות הותירו אותי עם שתי השאלות הגדולות: כמה כסף יהיה לי בפנסיה, ומה אני יכול לעשות בעניין. אחרי כל שנות העבודה והחיסכון, אני מבין טוב יותר היום, אחרי שהפקדתי והקפדתי ושילמתי דמי ניהול גבוהים, לא בטוח בכלל שיישאר לי מספיק. ולכן אני חייב להבין אם אני יכול לשנות את הגורל הזה, של להיות זקן עני, ואיך.

אז כמה נקבל בסוף? אם יקרו כמה נסים, רק 70% מהשכר

אז האם אחרי פרישתי אוכל לגמור את החודש? "תלוי איך מגדירים לגמור את החודש", אמר לי האיש שאחראי בדיוק על העניין הזה במשרד האוצר, המשנה למפקח על הביטוח רג'ואן גרייב. לא תשובה מרגיעה.

עכשיו נפרק אותה רגע לגורמים. מערכת הפנסיה הישראלית מכוונת את עצמה לכך שהפנסיה תהיה לפחות 70% מהשכר האחרון של החוסך. קודם כל, זה כולל את קצבת הזקנה מהביטוח הלאומי. כך שהסכום מקרן הפנסיה עצמה נמוך יותר.

שנית, ה־70% האלה לא מביאים בחשבון שום בלת"מים. ומה לעשות שהחיים, והמשק ושוק העבודה הנוכחי, מלאים בלת"מים. וכך מגדיר זאת גרייב: "לחוסך רגיל, שחסך במשך 30 שנה רצופות ושלא משך מעולם כספי פיצויים, שניצל את מקסימום הטבות המס ושפורש בגיל הפרישה ולא מוקדם יותר - הפנסיה החודשית שלו יכולה להיות 70% מהשכר האחרון שלו או יותר, תלוי באיזה עשירון הוא נמצא".

שלישית, ב־70% האלה יש הנחה מובלעת שלפיה האנשים שמנהלים את הכסף שלנו יצליחו להשיג עליו מספיק תשואה בשוק ההון. כי אם הכסף הזה לא יעשה עוד כסף, נישאר רק עם הכסף שהפרשנו, וזה רחוק מאוד מ־70% מהשכר. לפי ההערכות הנוכחיות של משרד האוצר, נדרשת תשואה שנתית של לפחות 4% על החסכונות שלנו כדי שיהיה סיכוי להגיע ל־70%, אם שום דבר לא ישתבש בדרך. ובדרך, כידוע, דברים כל הזמן משתבשים. אם לא אצלנו בחיים, אז בעולם, במשק ובשווקים.

וגם אם הכל יתממש, באיזו דרך נס, ונקבל 70% מהשכר האחרון, מדובר, ובכן, ב־70%. אם נרצה לשמור על רמת החיים שהיתה לנו כשעבדנו נצטרך לנסות לעשות זאת עם שני שלישים מהכסף. גם לזה נדרש נס.

מי רוצח את הפנסיה? תוחלת החיים, הריבית ודמי הניהול

בעולם הכלכלי לא קורים נסים. הנה כמה דברים שכן קרו בשנים האחרונות.ראשית, תוחלת החיים עלתה משמעותית. כיום נשים בישראל חיות בממוצע עד גיל 83.6, וגברים עד גיל 80, והמספרים עולים בשנה וחצי כל ארבע שנים, כלומר בשלוש־ארבע שנים בכל עשור. זה אומר שהפנסיונרים זקוקים לקצבה חודשית להרבה יותר חודשים. כלומר התקופה שבה אנחנו בפנסיה כל הזמן מתארכת, אבל התקופה שבה אנחנו עובדים וחוסכים לא מתארכת. החיסכון לא גדל, אבל מספר הקצבאות כן.

משהו כאן לא יכול לעבוד. הדרך היחידה שבה זה יכול לעבוד היא שככל שתוחלת החיים תעלה הפנסיה תתכווץ. אם הסכום הנחסך הוא אותו סכום, וצריך לחלק אותו ליותר חודשים, בכל חודש פשוט נקבל פחות ופחות ופחות.

זו ההשפעה הישירה של הזדקנות האוכלוסייה על גובה הפנסיה החודשית שלנו. אבל יש גם השפעה עקיפה. מודל הפנסיה הוא מבנה פירמידה - הכסף שאנחנו חוסכים כצעירים משמש בפועל לשלם בכל חודש למי שכבר הגיעו לגיל הפרישה. לכן כשאין מספיק צעירים ויש יותר מדי פנסיונרים שצריך לשלם להם, משלמים לפנסיונרים פחות כל חודש.

בישראל מספר הקשישים עתיד להכפיל את עצמו בתוך 20 שנה, ושיעורם באוכלוסייה יגדל ל־14%, אחרי שבשני העשורים הקודמים היה כ־10%. כדי להבין מה יקרה אז אפשר להסתכל על יפן, אחת המדינות הזקנות בעולם, ששיעור הקשישים בה עומד כיום על 24% ועתיד לגדול ל־40% בתוך כמה עשורים. שינוי כזה של היחסים בין העובדים לחוסכים מייצר, קודם כל, חבית חומר נפץ חברתית, שכן "הרבה יפנים צעירים מרגישים כעס - לוחצים עליהם לשלם משהו שהם לא יקבלו בחזרה כשיזדקנו", כפי שאמרה פרופ' צמי הישראי, כלכלנית וחוקרת מהפורום הכלכלי העולמי, בראיון ל"כלכליסט" באוקטובר.

השינוי הזה גם מחייב את מי שמנהל את הפנסיות לקחת סיכונים גדולים כדי לנסות לפצות על מספר החוסכים המצטמק. במילים אחרות, כדי שנקבל פנסיה חודשית סבירה בזקנתנו, האנשים שמנהלים לנו את הכסף מהמרים עליו הימורים מסוכנים יותר ויותר. אלא שבמקביל לעלייה בתוחלת החיים, לירידה במספר העובדים ולצורך של מנהלי הכסף לקחת סיכונים, גם היכולת להשיא תשואות ראויות על הכסף מידרדרת. עד המשבר ב־2008, התשואות שגופי הפנסיה השיגו בכל שנה היו גבוהות מספיק כדי לאפשר לחוסכים רמת חיים סבירה בפנסיה. אבל אז השווקים קרסו. הם אמנם התאוששו לא רע, אבל זו רק פטה מורגנה. משום שהריביות בעולם לא התאוששו מאז, ולריביות האלה יש השפעה מכרעת על הפנסיה שלנו.

בישראל ובשאר העולם הבנקים המרכזיים שומרים על ריבית נמוכה מאוד עד אפסית כדי לעודד את הצמיחה. כי הריבית היא בעצם מחיר הכסף, וכשאפשר ללוות כסף במחיר נמוך קל יותר להניע את גלגלי הכלכלה. להבטיח צמיחה זה חשוב, אבל ריבית נמוכה היא קטלנית לפנסיה. היא גוררת ריביות נמוכות על ההלוואות שניתנות מהפנסיה שלנו למדינה (באמצעות איגרות חוב ממשלתיות, שהן נתח משמעותי מהשקעת החסכונות שלנו) וגם לחברות פרטיות (באיגרות חוב קונצרניות). הריביות הנמוכות בשנים האחרונות - והן לא עתידות לעלות משמעותית בקרוב - מסייעות לבעלי עסקים וגם למי שלקח משכנתא, אבל שוחקות עד דק את הפנסיה שלנו.

העניין הזה מלחיץ עוד יותר את האנשים שמנהלים לנו את הכסף, ומחייב אותם לקחת עוד יותר סיכונים בניסיון להשיג תשואות גבוהות. התיאבון לסיכון בא לידי ביטוי בחיפוש אחר אפיקים חדשים ולא סטנדרטיים להשקעה. הנה זה במספרים: מאז 2001 זינקה פי חמישה ההשקעה של קרנות הפנסיה במסלולים אקזוטיים כמו קרנות גידור, קרנות השקעה פרטיות, קרנות נדל"ן ושאר קרנות שמאפשרות להם להגיע לנכסים שאחרת לא היו יכולים להגיע אליהם. למשל, כל מיני מוצרים פיננסיים מסובכים מהסוג שיצרו את המשבר הכלכלי.

גם אם אפשר לבוא אל מנהלי הפנסיה שלנו בשלל טענות, בסופו של דבר צריך לזכור גם את זה: הם מנסים לעשות כמיטב יכולתם במלחמה כמעט אבודה מראש מול שני הרוצחים השקטים של הפנסיה - תוחלת החיים והריביות הנמוכות. תוסיפו לזה את הרוצח השלישי - דמי הניהול, שחותכים שליש עד רבע מהפנסיה שלנו בלי שנשים לב, ושהם הדבר העיקרי בניהול הפנסיה שלנו שאנחנו יכולים להשפיע עליו - ותבינו שיש כאן כוחות חזקים מאוד שפועלים נגד הכסף שלנו.

אז מה עושים? קודם כל מנמיכים ציפיות

"נצטרך כולנו להתרגל לרמת תשואות נמוכה יותר, ועל פניו גם לרמת חיים נמוכה יותר", מסכם שמואל לב, מבעלי בית ההשקעות אנליסט. הערכה דומה השמיע באוזניי גם בכיר לשעבר באגף הפיקוח על שוק ההון: "אנשים צריכים להוריד ציפיות לגבי זה שתהיה להם פנסיה יפה בגיל הפרישה. בשורה התחתונה, איך שלא תהפוך את זה, אי אפשר לשחק עם המתמטיקה. חייבים להוריד את רמת החיים. או עכשיו, כדי להגדיל את החיסכון לפנסיה, או בגיל הפרישה, כדי שנוכל להמשיך לצרוך עכשיו. מתישהו, היום או בעתיד, נצטרך לחיות ברמת חיים נמוכה יותר".

אני מנסה לברר עם לב אם אמנם אין שום אפשרות אחרת. "אנחנו מנסים להגדיל ראש ולקחת יותר אג"ח קונצרניות. זה בעוכרינו בשנים קשות אבל משחק לטובתנו כשהשוק עולה. אתה משתדל שנכסי סיכון שעושים לך כאב ראש בטווח הקצר יניבו לך תשואה לטווח הארוך. אבל אנחנו לא מהמרים בכספי ציבור". אני שוקע במחשבות על דור ההורים שלנו, שבקרנות הפנסיה הוותיקות נהנו מהבטחות לקצבה של 70% ומתשואות קבועות מראש, אבל לב מעיר אותי: "אפשר לקחת את הכסף ולהבטיח לך הבטחות עד מחר שתקבל בעוד 30 שנה תשואה מובטחת, אבל אי אפשר לעמוד בזה. לפחות במודל הנוכחי המדינה לא תקועה עם הבטחות מאקרו־כלכליות שהיא לא יכולה לעמוד בהן".

גם גילעד אלטשולר, מבעלי בית ההשקעות אלטשולר־שחם, מודה: "מובן שאם הריביות יישארו אפסיות לאורך 20 או 30 שנה יש בעיה". אבל הוא מאמין בכל לבו שמנהלי השקעות טובים יכולים להכות את השוק ולהשיג תשואות גבוהות. זה כמובן לא אפשרי שכל מנהלי ההשקעות יהיו טובים ושכולם יכו את השוק עם הפנסיות של כל החוסכים, וכדי שאפילו חלק יעשו זאת, זה מחייב אותם כאמור לקחת סיכונים יותר גדולים. "אם יהיו לך מנהלים טובים יכול להיות שתשיג תשואות טובות", הוא אומר. "הריביות הנמוכות דוחפות אותנו לכיוון של מניות. דוחפות לחיפוש אלטרנטיבות כמו נדל"ן מניב של שוכרים טובים לתקופות ארוכות. לכניסה לקונסורציומים (הלוואות משותפות עם גופים כמו בנקים) שמנהלים השקעה בתשתיות. אנחנו מחפשים אלטרנטיבות בסבלנות. זה יכול להיות בהרבה מקומות". ואמנם, שבועות ספורים לאחר השיחה שלנו השקיעה אלטשולר־שחם לראשונה 50 מיליון שקל מהפנסיה של החוסכים בקניונים ובמרכזיים מסחריים באוניברסיטאות בנורבגיה, דנמרק ושבדיה, באמצעות קרן נדל"ן פרטית. זה תחום חדש, שאצלי כחוסך מעורר שאלות לגבי הסיכונים התפעוליים שכרוכים בו. הרי מה אלטשולר־שחם יודעים על מוסר התשלומים של שוכרים במרכזים מסחריים בשבדיה? ולמה שהפנסיה שלי תהיה תלויה בהצלחה או כישלון של פלאפל המנזה באיזה קמפוס דני?

שלומי ברכה, מנהל ההשקעות של פסגות, מוסיף: "הריביות הנמוכות הן אתגר גדול מאוד ולא טריוויאלי. זה עולם מאוד מאתגר למנהלי ההשקעות, ומאוד בעייתי. אבל הריביות הנמוכות גם עוזרות לחברות טובות לשפר את עצמן, כי הן יכולות לקחת הלוואות בזול ולהשקיע בנכסים שלהן, לרכוש חברות אחרות ולעשות הרבה דברים שכסף זול מאפשר לעשות. ואנחנו צריכים למצוא את אלה שעושות את זה לא רק כי הכסף הוא זול, אלא כי הן באמת חברות טובות. זה מייצר אפשרויות השקעה שיכולות לשפר את התשואות בטווח הארוך".

באמת אין מה לעשות? הגיע הזמן לנער את הפוליטיקאים

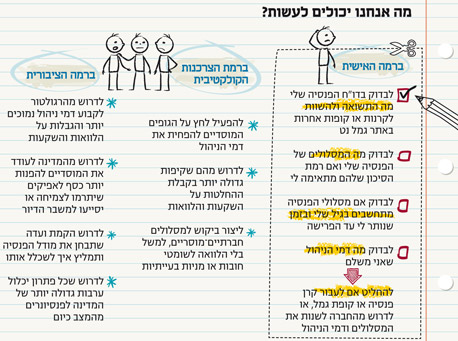

והנה אנחנו מגיעים לשורה התחתונה של כל המסע הזה, לשאלה הבסיסית ביותר: מה אני יכול לעשות כדי לקחת אחריות על הפנסיה שלי? מה כולנו, עובדים צעירים יותר או פחות, יכולים לעשות? למשוך את כספי הפנסיה ולשים אותם מתחת לבלטה כדי שלא יהיו חשופים לשוק ההון? לא, משום שאז האינפלציה תשחק אותם עד דק. אולי למשוך את הפנסיה, לקנות דירה ולקוות שמחירי הדירות יעלו לנצח? אבל גם זה אפיק השקעה מסוכן. זה לא המסר. צריך להמשיך לחסוך לפנסיה, אבל במקביל גם צריך להתחיל להניע שינוי גדול.

רק אחרי שיצאתי למסע הזה, רק אחרי חודשים של פגישות ושיחות עם אנשים שונים מהתחום, התחילה להתחדד אצלי ההכרה: בעיית הפנסיה היא לא בעיה אישית. גם אם נהיה הצרכנים הפיננסיים היעילים בעולם, ייתכן מאוד שלא נצליח להתמודד עם הבעיות. לכן, כפי שאמרה הליין אולן בראיון ל"כלכליסט" בתחילת החודש, הואיל ומדובר בבעיה קולקטיבית, היא צריכה להיפתר באופן קולקטיבי.

יש אנשים שחושבים שהפתרון צריך להיות לעבוד יותר ולחסוך יותר בכל חודש. יש רק שתי בעיות עם הפתרון הזה. ראשית, יש גבול לכמה שעות אנשים יכולים לעבוד, ולכמה שנים אנשים יכולים לעבוד. מה גם ששוק העבודה פולט החוצה אנשים הרבה לפני גיל הפרישה. וכשהמחירים כל הזמן עולים והמשכורות לא, הרבה אנשים פשוט לא יכולים לחסוך יותר בכל חודש, כי גם ככה הנטו לא מספיק. כשיונל כהן, מנכ"ל מגדל, גוף הפנסיה הגדול במשק, אמר בתחילת אפריל ש"שיטת הפנסיה הקיימת דנה את החוסכים לעשרות שנות עוני", זה סימן שההכרה כבר חלחלה למקומות העמוקים ביותר.

וזה בדיוק הזמן של הציבור להתעורר. להבין שיש כאן בעיה שתתפוצץ לנו בפרצוף בעוד עשור או שניים, ושזה הזמן להתחיל לחשוב יחד איך פותרים אותה. אין פתרונות פשוטים. אפשר, למשל, להקים גופי פנסיה ציבוריים, שלא למטרות רווח, שינהלו את הכסף של הציבור תמורת דמי ניהול מינימליים. מודל כזה כבר קיים ועובד בישראל - קוראים לזה עמיתים, הגוף הממשלתי שמנהל את קרנות הפנסיה הוותיקות שנקלעו בעבר לגירעונות עתק. אם היו עוד שניים כאלה, גם גופי הפנסיה הפרטיים היו מוכרחים להוריד את דמי הניהול, והפנסיה של כולנו היתה גדולה יותר.

וזה רק רעיון אחד. יכולים להיות עוד פתרונות. אבל בלי שמישהו יחשוב עליהם שום דבר לא יקרה. זו צריכה להיות מטרת ההתעוררות, וזה מה שבכוחנו לעשות כדי לקחת אחריות: לא לשים את הכסף מתחת לבלטה, אלא לדרוש מהפוליטיקאים - ובייחוד משר האוצר - להקים ועדת מומחים רצינית, שתשב ותעבוד במשך חצי שנה, שנה, עד שתביא פתרונות. כך שבעודנו נלחמים לסגור את החודש במצב הנוכחי, מנסים לקרוא לשינוי עמוק שיגביל את יוקר המחיה ומחירי הדיור המאמירים, אנחנו צריכים להילחם גם על העתיד שלנו. ההתעוררות הכרחית, והכרחית עכשיו. לפני שיהיה מאוחר מדי. לפני שנגיע לגיל פנסיה עניים.

הרבה יותר. אני מנסה לשמור על האופטימיות, ולכנס את מסע הפנסיה שלי לתחנה האחרונה — זאת שבה אני מבין כמה יישאר לי בסוף, ומה ואיך אפשר לשנות. כדי שיישאר משהו שיאפשר לי לחיות טוב, כלכלית ומוסרית.

לפרק 1 - אני מממן את כולם, חוץ מאת העתיד שלי

לפרק 2 - זה הכסף שלך, אתה לא צריך לדעת עליו כלוםלפרק 3 - מפזרים כסף שלי בלי הכרה, אבל חושבים רק בתוך הקופסה

לפרק 4 - מתברר שאני חייב להמר בבורסה כדי לא להיות זקן ענילפרק 5 - כשהתחרות כל כך גדולה עד שהיא מייצרת אפס תחרות

לפרק 6 - דואגים לעתיד שלנו, דורסים עתיד של אחריםלפרק 7 - הרצון להרוויח במקום אחד דופק אותי באחר

לפרק 8 - הכסף שלנו, האינטרס שלהםלפרק 9 - 1.1 טריליון שקל, 0 השפעה