מה האופציה שבן משה לא כלל בעסקת בעלי העניין שלו?

העברת נכסים מכיס לכיס באלון רבוע כחול עשויה להועיל לחברות־הבנות ⋅ מדור אלון ייחסך מימון פיתוח הפרויקטים שיועברו לרבוע נדל"ן, והמינוף של זו יפחת ⋅ אבל משום מה, האפשרות להכנסת שותף שיוביל את מימון ופיתוח הנדל"ן לטובת בעלי המניות בדור אלון, כלל לא מונחת על השולחן

עסקת בעלי העניין באלון רבוע כחול, שבה מתכוון מוטי בן־משה להעביר נדל"ן מדור אלון לרבוע נדל"ן, מוצגת על ידי מקורבים לחברה כעסקה בעלת שני יתרונות. האחד, היא תוריד מדור אלון את עלויות הפיתוח של הנכסים שאמורים להיות מועברים בין חברה־בת לאחותה תמורת מניות, והשני, עסקה כזו אינה מהווה אירוע מס שהיה קורה לו הנדל"ן היה נמכר לצד שלישי.

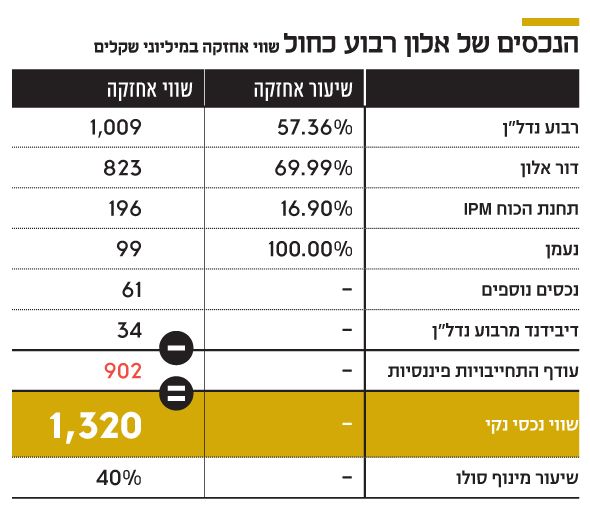

יש אמת ביתרונות אלה, אבל קיימת אפשרות נוספת, ואולי טובה יותר, להצפת ערך לבעלי המניות בדור אלון. זאת, באמצעות הכנסת שותף לנדל"ן שלה בעסקת קומבינציה. לאלון רבוע כחול (100%) של בן־משה יש שני נכסים עיקריים: השליטה ברבוע נדל"ן (57.4%) ובדור אלון (70%). בנוסף, אלון רבוע כחול מחזיקה (16.9%) בתחנת הכוח IPM, היא הבעלים (100%) של נעמן ושל נכסים לא מהותיים נוספים, ומנגד יש לה עודף התחייבויות פיננסיות של 902 מיליון שקל. השווי הנכסי הנקי של אלון רבוע כחול הוא 1.32 מיליארד שקל, גבוה פי שלושה מהשקעתו של בן־משה בחברה – 430 מיליון שקל – שאת השליטה בה רכש ב־2016 במסגרת הסדר חוב.

דור אלון מתמחה בניהול מתחמי תדלוק ורשתות קמעונאיות, אך יש בין נכסיה גם נדל"ן מניב. מנגד, רבוע נדל"ן מתמחה בניהול ופיתוח נדל"ן מניב. באמצעות עסקת בעלי העניין מתכנן בן־משה להעביר לרבוע נדל"ן נכסים של דור אלון, שהמהותיים בהם הם קרקע (100%) המיועדת לפרויקט משרדים ליד הרצליה והאחזקה (50%) במרכז המסחרי במתחם עין שמר. התמורה בעסקה תהיה במניות של רבוע נדל"ן שיימסרו לידי דור אלון, שכמותן תהיה תלויה בהערכות שווי לנכסים שיימסרו. לעסקה זו כמה יתרונות על המצב הקיים. היא מעבירה נכסים לפי תחומי התמחות; היא מונעת את הצורך של דור אלון לממן את הפיתוח של הנדל"ן; היא מפחיתה את המינוף של רבוע נדל"ן שתקבל נכסים ובתמורה תנפיק מניות חדשות; והיא לא יוצרת אירוע מס. לכן, השלמתה, אם יימצא יחס נכון של מניות של רבוע נדל"ן שיימסרו לדור אלון עבור הנכסים, טובה מהישארות המצב הקיים עבור שתי החברות.

לרבוע נדל"ן אין יתרון על פני דור אלון

עלות הקמת הפרויקט בהרצליה צפויה לנוע בין 800 מיליון שקל למיליארד שקל, כך שתהווה מעמסה לא קטנה על כתפיה של דור אלון. מנגד, כאמור, מכירת הפרויקט במזומן תיצור אירוע מס ותחייב תשלום מס גבוה, שיימנע בזכות ביצוע העסקה במניות. אבל, כאמור, קיימות עבור דור אלון אפשרויות נוספות לפיתוח הנכסים. החברה יכולה לצאת למכרז לשותף מקצועי שיוביל את הפיתוח והמימון של בניית הנכס בהרצליה, תמורת שותפות בפרויקט.

עסקאות קומבינציה כאלו, שבהן גורם אחד תורם את הקרקע וגורם שני מקצועי מוביל את הייזום מקובלות מאוד, ובבנייה נכונה שלהן לא צפוי בהן תשלום מס עד למימוש הנכס. רבוע נדל"ן תוכל להשתתף בתור אחת המציעות במכרז. ייתכן שהערך הכלכלי של הסכם כזה עם גב־ים, עזריאלי, מבנה או ויתניה, שלהן נכסים מניבים בסמוך לקרקע בהרצליה, או עם חברה אחרת, יהיה גבוה מהערך שינבע לדור אלון מעסקת בעלי העניין. בנוסף, עיקר הנכסים המניבים שיימכרו הוא במתחם עין שמר שבכפר סבא, ולרבוע נדל"ן אין יתרון מהותי על פני דור אלון בניהול מרכז מסחרי מסוג זה.

בהצגת העסקה דור אלון ורבוע נדל"ן הדגישו את היתרונות של העסקה על פני המצב הקיים, אך הן נמנעו מלפרט אפשרויות נוספות שיש לדור אלון לגבי אותם נכסים. מה שרלבנטי לבעלי המניות בדור אלון הוא לא השוואה עם המצב הנוכחי, אלא השוואה עם אפשרויות טובות אחרות לפיתוח הנכסים. ניתן היה לצפות שהצגת עסקת בעלי עניין כה גדולה תכיל אלטרנטיבות נוספות שיש לדור אלון לגבי אותם נכסים, ותספק אינדיקציות לתמחור עסקאות קומבינציה שדור אלון יכולה לקבל כעת בשוק.

בעייתיות נוספת שצפויה להיווצר עבור דור אלון נובעת מכך שמניות רבוע נדל"ן שהיא תקבל בעסקה יהוו שכבה שלישית בחברת אחזקה. כדי להימנע מכך, יהיה על אלון רבוע כחול למצוא פתרון שבמסגרתו או שהמניות המתקבלות בעסקה יהיו רדומות, או שיתבצע מיזוג בין אלון רבוע כחול ובין אחת החברות־הבנות – דור אלון או רבוע נדל"ן, או שתיהן יחד. מניות רבוע נדל"ן שיתקבלו במסגרת העסקה אמנם יהיו נכס פיננסי שתחזיק דור אלון, אך מכירתן צפויה ליצור אירוע מס, ובנוסף יהיה מדובר עדיין באחזקה במניות חברה ממונפת עם תלות גבוהה בתחומי הקניונים והסופרמרקטים בישראל.

גם עבור מחזיקי רבוע נדל"ן יש סיכון בעסקה. רוב שווי הנכסים הנמכרים נובע מקרקע בדרום אזור התעשייה של הרצליה, שעליה יוקם פרויקט שעיקרו נדל"ן למשרדים. בשל משבר הקורונה יש כעת צפי לעודף היצע של משרדים להשכרה. לכן, חרף המיקום האטרקטיבי של הקרקע ייתכן שהייזום יתעכב בגלל תנאי השוק. ב־26 במאי, יום פרסום הכוונה לביצוע העסקה, מניית דור אלון עלתה ב־6.6%, ואילו רבוע נדל"ן ירדה ב־1.8%. נראה שהדבר נעוץ בהדגשת שווי הנדל"ן של דור אלון בעסקה והכוונה ליצור ממנו ערך בטווח זמן קצר. בחודשים האחרונים רכש בן־משה 0.5% ממניות דור אלון. אם לא תבוצע הנפקת מניות או הפצת מניות דור אלון עד סוף החודש, המניה תצא באוגוסט ממדדי ת"א־125 ות"א־90 והסחירות בה צפויה להיפגע. ייתכן שיש בכך רמז לגבי ניסיון מיזוג עתידי של דור אלון לתוך אלון רבוע כחול.

נקודות החולשה והחוזקה של דור אלון

לדור אלון ארבעה תחומי פעילות עיקריים: תחום מתחמי התדלוק והמסחר, תחום השיווק הישיר, תחום החשמל ותחום החנויות העצמאיות. נכון לסוף 2019 הפעילה דור אלון 213 מתחמי תדלוק ומסחר. בנוסף, החברה מספקת דלקים ל־140 תחנות תדלוק פנימיות שממוקמות בעיקר בקיבוצים ומושבים. חלק ממתחמי התדלוק כוללים חנויות נוחות, שפועלות תחת המותגים אלונית וסופר אלונית, ותחת מותג רשת בתי הקפה Si. תחום מתחמי התדלוק כולל גם זכויות בתשעה נכסים מניבים ששוויים במאזני החברה הוא 226 מיליון שקל, והם אלה שצפויים להימכר בעסקת בעלי העניין.

הנכס הבולט בהם הוא במתחם אלון עין שמר, שדור אלון מנסה לקבל בו זכויות בנייה נוספות, כששווי חלקה |(50%) במתחם הוא 136.5 מיליון שקל, וחלקה ב־NOI של המתחם ב־2019 היה 9.25 מיליון שקל. נקודת החולשה של פעילות זו היא מיעוט מתחמי התדלוק שבבעלות החברה. מתוך 213 מתחמי התדלוק, רק 9 נמצאים בבעלותה המלאה של דור אלון ו־20 מהם נמצאים בבעלות משותפת עם צד שלישי. לשם השוואה, מתוך 239 מתחמי התדלוק של דלק ישראל 39 הם בבעלותה ו־17 בבעלות משותפת עם צד שלישי; ומתוך 268 מתחמי התדלוק של פז 92 הם בבעלות החברה ו־13 נוספים בבעלות משותפת עם צד שלישי.

נקודת חולשה נוספת היא הצפי למעבר הדרגתי למכוניות חשמליות שיפחית את הביקוש לדלקים. בחלק מתחנות התדלוק צפויות להתווסף עמדות טעינה חשמליות, אך הרווחיות העתידית של התחום מוטלת בספק.

תחום השיווק הישיר כולל שיווק של מוצרי דלק, גז פחממני מעובה (גפ"מ) וגז טבעי שמרביתו נמכרת ללקוחות תעשייתיים, ול־137 אלף לקוחות גז ביתי פרטיים. שיווק הגפ"מ מהווה נתח קטן יחסית של המכירות בתחום, אך בגלל שיעור הרווחיות הגבוה שלו הוא אחראי למרבית הרווחיות של תחום השיווק הישיר. לדור אלון הסכם לרכישת גז טבעי ממאגר תמר שיסתיים ברבעון הרביעי השנה, והתחרות שהחלה בתחום צפויה להפחית מהותית את המחיר שישולם על הגז הטבעי. תחום השיווק הישיר כולל גם שיווק דלק סילוני שההכנסות ממנו צפויות להיפגע ממשבר הקורונה.

הרווח התפעולי מתחום זה ב־2019 עמד על 3.7 מיליון שקל בלבד, כך שהשפעת הפגיעה תהיה נמוכה. תחום החשמל כולל הפעלת תחנת כוח בהספק של 75 מגה־ואט בסמוך לקריית גת, שמוכרת את החשמל לתחנת הכוח דוראד. דור אלון צירפה הערכת שווי של 704 מיליון שקל לתחנת הכוח, בדומה לשווייה במאזן, ומולה יש חוב פיננסי של 339 מיליון שקל. תחום החנויות העצמאיות כולל את רשת AM:PM ואת חנויות אלונית. תחום זה מציג צמיחה בשנים האחרונות בהיקף המכירות וברווחיות. למשבר הקורונה, כפי הנראה, אף היתה השפעה חיובית על המכירות והרווחיות של התחום בחודשים מרץ ואפריל.

הערך הכלכלי של אלוני ים גבוה יותר

תחום הפעילות הנוסף, שלא נכלל בתחומי הפעילות העיקריים של דור אלון, כולל נדל"ן בפיתוח שאת עיקר הנכסים בו היא מתכוונת למכור לרבוע נדל"ן בעסקת בעלי העניין. הנכס הבולט בעסקה הוא חברת אלוני ים שבה מחזיקה (74%) דור אלון בשותפות עם קיבוץ גליל ים. בבעלותה של אלוני ים קרקע בשטח של 19 אלף מ"ר עם זכויות בנייה של 70 אלף מ"ר שמרביתם מיועד למשרדים, ועוד 40 אלף מ"ר של חניונים תת־קרקעיים.

מכיוון שדור אלון נתנה הלוואת בעלים של 304 מיליון שקל לאלוני ים, חלקה בערך הכלכלי של החברה גבוה בהרבה מ־74%. לפי הערכת שמאי, שווי האחזקה של דור אלון בנכס היתה 488.5 מיליון שקל. בכל אחת מהשנתיים האחרונות רשמה דור אלון שיערוך חיובי של 80-77 מיליון שקל לשווי הקרקע, כש־65 מיליון שקל מהשווי בשיערוך האחרון ייחס השמאי ל"פוטנציאל תכנוני". אך בשווי זה טמון סיכון מהותי מכיוון שאין ודאות שיושגו אישורים להגדלת זכויות הבנייה. אלוני ים שילמה 214 מיליון שקל לרמ"י בגין רכישת הזכויות במקרקעין. לצורך מימון חלק ניכר מהלוואת הבעלים דור אלון נטלה אשראי בנקאי קצר טווח שעומד כעת על 225 מיליון שקל.

נכס נוסף שצפוי להיכלל בעסקת בעלי העניין הוא הקרקע בכפר סבא (פרויקט עין שמר) שעליה ניתן לבנות שטחי מסחר ומשרדים בהיקף של 6,000 מ"ר, ועוד חניות תת־קרקעיות בשטח של 11 אלף מ"ר. שוויין המצרפי של האחזקות באלוני ים (כולל הלוואות בעלים) ובקרקע בכפר סבא במאזן של דור אלון עומד על 504 מיליון שקל.

לדור אלון עודף התחייבויות פיננסיות של 1.51 מיליארד שקל. הייזום של תחנת הכוח בקריית גת ושל הנדל"ן המניב הוביל לצמיחה גם בהיקף הנכסים וגם בחוב הפיננסי. הרווח התפעולי המתואם של דור אלון ב־2019 עמד על 150.9 מיליון שקל, ומרביתו נבעה ממגזר מתחמי התדלוק והמסחר ומעלייה במכירות חנויות הנוחות. הוצאות המימון נטו – 43.7 מיליון שקל – היו נמוכות בזכות תשואה גבוהה על תיק הני"ע של דור אלון שהתבטאה בהכנסות ריבית ושיערוך נכסים פיננסיים של 29 מיליון שקל. הרווח המתואם לפני ואחרי מס היה 107.2 מיליון שקל ו־81 מיליון שקל בהתאמה.

משבר הקורונה יגדיל את הוצאות מימון

מבחינת דור אלון 2019 אופיינה בצמיחה ברוב תחומי הפעילות עם רוח גבית של שוק ההון, אך משבר הקורונה צפוי להוביל לפגיעה בתוצאות מתחמי התדלוק בשל השבתת המשק ולהפסדי מלאי. ברבעון הראשון צפויה דור אלון להכיר בהפסד מלאי של 30 עד 35 מיליון שקל בגלל הירידה החדה במחיר הנפט במהלך מרץ, שאירעה במקביל לסגר בישראל שמנע מהחברה למכור חלק ניכר מהמלאי הקיים. בנוסף, ברבעון הראשון צפויות לדור אלון הוצאות מימון שינבעו מירידת שווי תיק הני"ע שלה, שאיבד 20%-15% מערכו מתחילת השנה ועד נקודת השפל של המשבר ב־22 במרץ, וצפוי לגרום להפסד לפני מס של 35-30 מיליון שקל.

סביר להניח שחלק מההפסד תוקן בסוף מרץ ובמהלך הרבעון השני. תיק הני"ע של דור אלון בסוף 2017 כלל מניות בשווי 72 מיליון שקל, אג"ח קונצרניות בשווי 94 מיליון שקל ואג"ח מדינה בשווי 10 מיליון שקל. התנודתיות החדה בשווי התיק מהווה אינדיקציה לנכונות הנהלת החברה לקחת סיכונים. לכך מצטרפת רכישת חוזים עתידיים על מחיר הנפט, שחלקה הוביל להפסד של 6.5 מיליון דולר בתחילת אפריל, כאשר יתרת ההשקעה בחוזים אלו צפויה להוביל לרווח של כמה מיליוני דולרים ברבעון השני.

התשלום על המותגים היקרים של בן־משה

חברת אקסטרה של בן־משה מחזיקה בזכות על המותגים אלון ואלונית שבהם משתמשת דור אלון. נכון להיום טרם אושרה התקשרות בין החברות על השימוש בסימן המסחרי. דור אלון רשמה ב־2019 הוצאה של 5.5 מיליון שקל בשל צפי לתשלום על השימוש במותג. לחלופין, דור אלון יכולה לבצע מיתוג מחודש שיחזיר את ההשקעה בתוך כמה שנים. בעלי מניות המיעוט יכולים לסגור את הסוגיה הפתוחה הזו מול בעל השליטה ולהמנע מתשלום מהותי עבור השימוש במותג.

הכותב הוא כלכלן בחברת הייטק