בן־משה הותיר את ההפסד מאי.די.בי הרחק מאחור

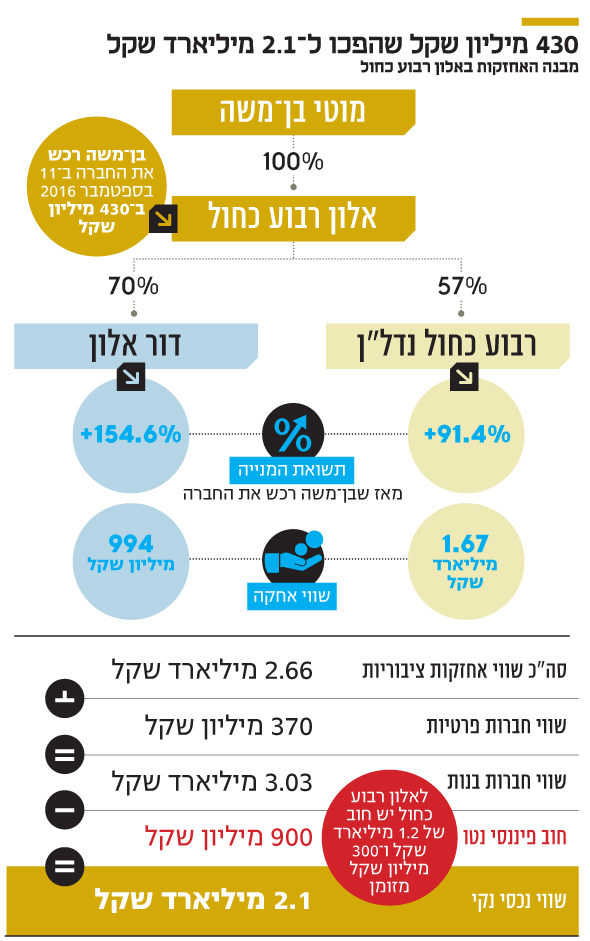

מוטי בן־משה נפרד מאי.די.בי ב־2015 עם הפסד של 530 מיליון שקל. שנה לאחר מכן רכש את מלוא האחזקות באלון רבוע כחול תמורת 430 מיליון שקל. כיום השווי הנכסי הנקי של החברה עומד על 2.1 מיליארד שקל, כך שהרווח של בן־משה על הנייר, כולל ההפסד באי.די.בי, מסתכם ב־1.1 מיליארד שקל

על רקע שלל הסדרי החוב שפקדו את שוק ההון הישראלי בעשור שחלף, הפך המונח "מינוף" למוקצה מחמת מיאוס, שווה בגנותו רק לכינוי "טייקון". למינוף שתי פנים בעת ובעונה אחת. בזמן שהוא מאפשר לבעלי המניות ליהנות מפוטנציאל רווח גבוה בהשקעה זניחה, הוא גם חושף אותם לסיכונים עצומים.

המקרה של אלון רבוע כחול, בעלת השליטה ברבוע כחול נדל"ן (57%) ודור אלון (70%), ממחיש את משמעות המינוף ואת השילוב הנפיץ בין פוטנציאל רווח לבין חשיפה לסיכון. אם בעידן בעלי השליטה הקודמים, שרגא בירן ודודי ויסמן, הסיכון היה זה שהתממש, הרי שבתקופתו של בעל השליטה הנוכחי, מוטי בן־משה, ידו של הרווח על העליונה. בינתיים.

בן־משה הפך לבעל המניות היחיד באלון רבוע כחול בספטמבר 2016 כשרכש את כלל מניות החברה במסגרת הסדר חוב. היה זה הסדר חוב מהזן הנדיר שבו החוב כלפי מחזיקי האג"ח נפרע במלואו. ההשקעה של בן־משה באלון רבוע כחול מסתכמת ב־430 מיליון שקל. מרביתה שולמה במועד השלמת הסדר החוב. 115 מיליון שקל שולמו לבעלת השליטה הקודמת (החברות אלון דלק ואלון קמעונאות) בתמורה ל־72.7% ממניות אלון רבוע כחול שהוחזקו על ידיה. סכום נוסף של 300 מיליון שקל הוזרם לתוך אלון רבוע כחול בתמורה להקצאת מניות נוספות. הסכום שהועבר לתוך החברה שימש בעיקר לצורך ביצוע פדיון מוקדם של מלוא החוב של אלון רבוע כחול כלפי הבנקים ולמחזיקי האג"ח (סדרה ג').

המניות זינקו בחדות

במהלך 40 החודשים שאלון רבוע כחול נמצאת בשליטת בן־משה נרשמו עליות חדות בשווי השוק של שתי החברות־הבנות. המניה של רבוע כחול נדל"ן קפצה ב־91%, וזאת של דור אלון הגדילה לעשות כשזינקה ב־155%. התבוננות בגרפים של שתי החברות־הבנות מציפה עובדות מעניינות. ראשית, העלייה בערך המניה של רבוע כחול נדל"ן החלה רק במאי 2019, כשעד אז לא חל שינוי בערכה בהשוואה למחירה ערב רכישת השליטה על ידי בן־משה. לא זאת אף זאת, לפני כשנה, בשלהי 2018, שווי השוק של רבוע כחול נדל"ן היה נמוך ב־24% מזה שבו החברה נסחרה במועד השלמת הסדר החוב. שנית, חלק משמעותי מהזינוק בשווי של דור אלון נרשם רק לאחרונה, כשבחמשת החודשים האחרונים המניה של החברה עלתה ב־60%.

העליות החדות בשווי השוק של החברות־הבנות מביא בהכרח לעלייה בשווי הנכסי הנקי (NAV) של החברה־האם.

| |||

שווי השוק המצרפי של אחזקות אלון רבוע כחול בחברות־הבנות הציבוריות רבוע כחול נדל"ן ודור אלון עומד היום על 2.7 מיליארד שקל, עלייה של 1.4 מיליארד שקל בהשוואה לשוויין לפני 40 חודשים. אם נוסיף לכך את השווי של האחזקות בחברות הפרטיות, IPM, נעמן גרופ ובי מרכז שירותי לוגיסטיקה, שמוערך ב־370 מיליון שקל, נגיע לכך ששווי הנכסים של אלון רבוע כחול מסתכם בכ־3 מיליארד שקל.

החוב הפיננסי נטו של אלון רבוע כחול נאמד ב־900 מיליון שקל. סכום זה נגזר מחוב פיננסי של 1.2 מיליארד שקל, ש־94% ממנו כלפי מחזיקי האג"ח (סדרות ד', ו־ה') ומקצתו חוב בנקאי, בניכוי יתרת מזומנים שמוערכת ב־300 מיליון שקל. החוב

הפיננסי נטו של אלון רבוע כחול לא כולל חוב של החברה כלפי בעל השליטה בסכום של 121 מיליון שקל, ומנגד הוא לא כולל סכום של 50 מיליון שקל שהופקד במסגרת הצעת הסדר החוב של החברה לאפריקה השקעות ושמצוי במחלוקת.

בשורה התחתונה, בהינתן ששווי האחזקות של אלון רבוע כחול מסתכם ב־3 מיליארד שקל, ובהערכה שהחוב הפיננסי נטו של החברה נאמד ב־900 מיליון שקל, יוצא שהשווי הנכסי הנקי (NAV) של אלון רבוע כחול כיום הוא 2.1 מיליארד שקל. אם נפחית מהשווי הזה הוצאות הנהלה וכלליות מהוונות בסכום של 150 מיליון שקל, נקבל שה־NAV של אלון רבוע כחול נושק ל־2 מיליארד שקל — שווי שגבוה פי 4.6 מזה שבן־משה השקיע ברכישת השליטה בחברה, ושמשקף לבעל השליטה הנוכחי רווח על הנייר של 1.6 מיליארד שקל.

תמונת ראי לאי.די.בי

סיפור ההצלחה של בן־משה באלון רבוע כחול מהווה תמונת ראי לכישלון שלו בהשקעה בקבוצת אי.די.בי שממנה יצא בשן ועין כשהוא משאיר מאחוריו הפסד של 530 מיליון שקל.

במקרה של אלון רבוע כחול, בן־משה נהנה עד כה מהמינוף הודות לעלייה החדה שנרשמה בשווי השוק של החברות הבנות, והודות להימנעות מחלוקת דיבידנד, הגם שכבר בסוף השנה שעברה יתרת הרווחים הניתנים לחלוקה של החברה עמדה על 225 מיליון שקל.

שילוב זה, של עלייה בשווי הנכסים לצד מדיניות חלוקת דיבידנד שמרנית, מביא בהכרח לירידה במינוף. ככל שבן־משה ישכיל להתרחק מהרפתקאות חדשות ומתאוותו לסיכון, דוגמת הכוונה שכשלה לרכוש את אפריקה באמצעות מינוף גבוה, כך הוא יצליח לשמר את הרווח שהתממש בהשקעה המוצלחת באלון רבוע כחול, ולהתרחק מהסיכון שאליו נחשף בהשקעה הכושלת באי.די.בי.