צניחה של 79% בבקשות לגיוס חוב של חברות אמריקאיות בישראל

חברות הנדל"ן מארה"ב החלו להגיע לארץ ב-2008 בטפטוף שהפך לשיטפון חוב של 30 מיליארד שקל; סימני האזהרה, בהם פשיטת הרגל של אורבנקורפ ב־2014 לא הרתיעו את השוק; רק קריסתה של ברוקלנד בסוף 2018 וכשלי ממשל תאגידי בחברות אחרות סימנו את סוף החגיגה; ניתוח של רשות ני"ע שהגיע לידי כלכליסט מתאר עולם חוב שנכנס להקפאה

הסנונית הראשונה מקרב חברות נדל"ן האמריקאיות שגייסו חוב בתל אביב הגיע לארץ ב־2008. זה נמשך בטפטוף של חברות נוספות, עד שהפך לגל של חברות זרות שגייסו כמעט 30 מיליארד שקל בשוק ההון המקומי.

אותן חברות התאגדו באיי הבתולה הבריטיים (BVI) והובאו לתל אביב על ידי חתמים שתודלקו ברצון בוער של הציבור בארץ לתשואות משופרות בעיקר מסקטור הנדל"ן. אלא ששורה של אירועים שליליים, בהם קריסתה של חברת ברוקלנד, דיווחים תמוהים וכסף ציבורי שמצא את עצמו בכיסים פרטיים של בעלי החברות המגייסות, שמים כנראה סוף למסיבת החוב של החברות האמריקאיות.

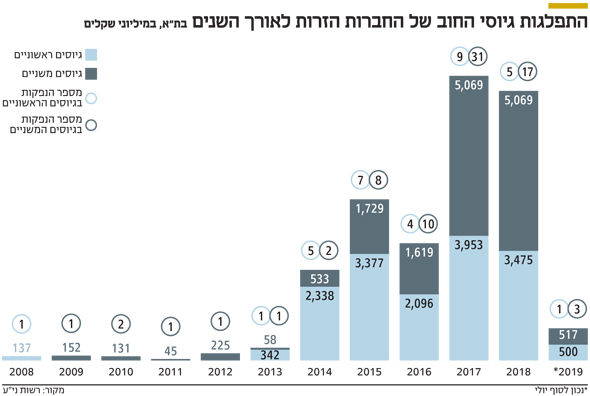

מניתוח של המחלקה הכלכלית ברשות ניירות ערך שהגיע לידי "כלכליסט" עולה כי במחצית הראשונה של 2019 הוגשו רק 3 בקשות היתר לגיוס חוב ראשוני של אגרות חוב לחברות זרות. נתון זה מהווה צניחה של 79% לעומת 14 בקשות שהוגשו במחצית הראשונה של 2018, ושל 75% לעומת 2017, אז הוגשו 12 בקשות היתר לגיוס חוב ראשוני על ידי חברות זרות.

ולא רק זאת, מתחילת 2019 ועז סוף יולי בוצע רק גיוס אג"ח ראשוני אחד על ידי חברת הנדל"ן ווסטדייל אמריקה, שגייסה חוב של 500 מיליון שקל. קצת יותר מחצי מיליארד שקל נוספים גויסו מינואר באמצעות הרחבה של סדרות קיימות שביצעו חברות הנדל"ן סילברסטין פרופרטיס, סאות'רן פרופרטיס ואולייר.

ברוקלנד מחויבת לפנות את המשרדים

את החותמת הסופית להפסקת החגיגה העניקה קריסתה של חברת הנדל"ן ברוקלנד, של בועז גלעד, שגייסה 227 מיליון שקל בשתי סדרות אג"ח, הראשונה במאי 2014 והשנייה בדצמבר 2015. ברוקלנד קרסה בדצמבר 2018, עם חוב של 180 שקל כלפי המחזיקים. אגרות החוב שלה צללו במועד הקריסה, צללו לתשואות תלת־ספרתיות של יותר מ־550%, והמסחר בהן הופסק אחרי שהחברה לא פרסמה את דו"חות הרבעון השלישי של 2018.

בית המשפט בתל אביב מינה את עו"ד רון הדסי למנהל מיוחד של ברוקלנד, ועו"ד רונאל בן דב, שפועל בניו יורק מטעם הדסי, הצמיד באפריל השנה לדלת המשרדים בברוקלין הודעה שלפיה יש לפנותם לאלתר. כיום בן דב פועל למכירת נכסיה של ברוקלנד כדי להשיב חלק מהחוב לבעלי האג"ח.

וכאילו לא די בכך, בדצמבר 2018 התברר כי בשתי חברות – אולייר וצ'וזן נכסים – כספים ציבוריים, שגויסו ממשקיעים בישראל, עשו את דרכם "בטעות" מהחברות המגייסות לכיסיהם של בעלי החברות או לקופות של חברות פרטיות אחרות שבבעלותם, וחלקם שימש גם לעסקאות בעלי עניין. העובדה שה"טעויות" התגלו ותוקנו, והכספים הוחזרו עם ריבית, לא שיפרה את תדמית המנהל התאגידי של החברות הזרות.

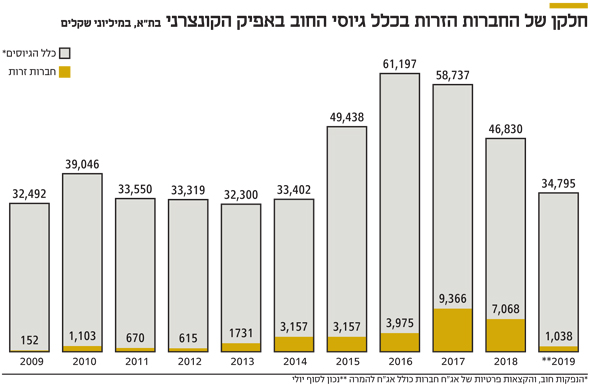

הנתונים של רשות ני"ע מתארים את גודל הנפילה לעומת השנים הקודמות. בינואר־יולי השנה גויסו 34.5 מיליארד שקל באג"ח קונצרניות בתל אביב, מהם רק מיליארד שקל גויסו על ידי חברות מארה"ב, מחצית מהגיוס בוצעה על ידי חברה חדשה; ב־2018 עמד הגיוס הכולל באפיק הקונצרני על 46.8 מיליארד שקל, מהם 6.79 מיליארד שקל באג"ח של חברות נדל"ן זרות; ומתוך 62.2 מיליארד שקל שגויסו ב־2017 באפיק הקונצרני בתל אביב, גייסו החברות הזרות אג"ח ב־8.95 מיליארד שקל, מהם 4 מיליארד שקל בגיוסים של חברות חדשות.

תשואת זבל גם אחרי ההתאוששות

קריסת האג"ח של החברות הזרות התעצמה בסוף 2018, במהלך המשבר העולמי שחוו השווקים הפיננסיים. מדד תל בונד־גלובל, שמאגד את מרבית האג"ח של חברות הזרות, קרס ב־13.2% מתחילת דצמבר 2018 ועד לשפל שהגיע ב־13 בינואר 2019 שלאחריו. מאז אותו השפל התאושש המדד ועלה ב־16.1%. התאוששות השווקים השפיעה גם על חלק מחברות הנדל"ן הזרות. כך, למשל, אג"ח ג' של דלשה קפיטל, שמחירה עלה ב־38% מתחילת השנה. אג"ח זו, שנסחרה בתשואה לפדיון של יותר מ־21% בינואר, נסחרה אתמול סביב תשואה לא מחמיאה של 8.9%. גם אג"ח א' של אקסטל, ענקית הנדל"ן הניו יורקית של גארי ברנט, שנסחרה בתשואה לפדיון של 18.59% בתחילת השנה, התאוששה ונסחרה אתמול מתחת ל־6%. מנגד, אג"ח ד' של אולייר צללה בדצמבר לתשואה לפדיון של 33% "התאוששה" מאז והיא נסחרת כיום בתשואת זבל של 17.9%.

הסימנים שמעידים על דעיכת הענף

עם ההתאוששות ההדרגתית שהגיעה ב־2019, נרשמה מגמה חדשה. חלק מחברות האג"ח האמריקאיות הרגישו שהן מיצו את החוויה התל אביבית והחלו לבצע פדיון מוקדם של האג"ח שגייסו, כל אחת מסיבותיה שלה.

צ'וזן של משה אורלינסקי, שגייסה 435 מיליון שקל בספטמבר 2017 הצליחה למכור תמורת 125 מיליון דולר סל של 14 נכסים – בתי אבות סיעודיים שהיא החזיקה בארה"ב – דבר שאפשר לה לפדות באפריל האחרון את יתרת החוב בארץ – 449 מיליון שקל, סכום שכלל פיצוי ריבית למחזיקי האג"ח.

גם WCG של פטריק נסביט, שגייסה 511.5 מיליון שקל בשתי סדרות אג"ח ביוני 2018 – אג"ח א' בהיקף של 340 מיליון שקל ואג"ח ב' בהיקף של 171.5 מיליון שקל – השיגה מימון ממקורות אחרים ובריביות אטרקטיביות יותר, והשלימה ביולי פירעון מלא של האג"ח תוך שהיא מפצה את המחזיקים ב־10.5 מיליון שקל על הפירעון המוקדם.

גם סטרוברי, שגייסה 570 מיליון שקל בשתי סדרות אג"ח הודיעה כי ייתכן ותבצע פירעון מוקדם מלא. החברה זימנה לשם כך אסיפת מחזיקי אג"ח לצורך אישור המהלך ככל שיתממש. מהלך זה טרם יצא לפועל, והוא תלוי באפשרות של סטרוברי לבצע הנפקה בחו"ל.

גורמים בשוק ההון אמרו ל"כלכליסט" כי התחלת המגמה של הפדיון המוקדם, בעוד שהיא מעודדת משום שהיא מראה את רצינות החברות שעוזבות, יש בה גם משום סימנים ראשונים שמעידים על דעיכת הענף.

סטרווד מזהירה: הירידה בביצועים תימשך

אחד המקרים שמלמדים על התערערות האמון של המשקיעים הוא זה של סטרווד ווסט, המנהלת ומשכירה שטחי מסחר ברשת קניונים בארה"ב, שגייסה בפברואר אשתקד 910 מיליון שקל באג"ח בודדה. כבר באוקטובר 2018, שמונה חודשים אחרי גיוס החוב, סטרווד נקלעה לקשיים שעלו בשיחה שקיימה ההנהלה עם המשקיעים, והאג"ח שלה עברה להיסחר בתשואת זבל של יותר מ־10%.

הרקע לקשיים הגיע מפשיטת הרגל של רשת סירס וחולשה כללית בתחום הקניונים בארה"ב על רקע תחרות מול המסחר המקוון. בדצמבר 2018 המשיכה הקריסה של אג"ח סטרווד שנסחרה כבר בתשואה לפדיון 24%. המחזיקים המשיכו לקוות לבשורות טובות, אך אלה לא הגיעו.

מנכ"ל סטרווד מייקל גלימצ'ר הזהיר בסוף אפריל כי צפויה ירידה בביצועים לפני שתירשם התייצבות. מאז, מחיר האג"ח של סטרווד לא רק שלא התאושש, אלא המשיך להישחק וליפול תוך שהתשואה מטפסת לרמה של 44.9% אתמול. וכך, חברה שגייסה כמעט מיליארד שקל מוצאת עצמה תוך שנה וחצי בלי יכולת לשרת או למחזר את החוב ועם משבר אמון מול המשקיעים.

סטרווד, ברוקלנד וגם אורבנקורפ הקנדית של אלן ססקין, שקרסה באפריל 2016 ארבעה חודשים אחרי שגייסה 150 מיליון שקל בתל אביב, היו בין החברות שגרמו לחוסר אמון של המשקיעים הישראלים ולדעיכת מודל הגיוס של החברות הזרות. בשוק ההון לא צופים כי תחום זה ישתפר במחצית השנייה של 2019 וכרגע לא צפוי גל נוסף של חברות שיבואו לגייס חוב.

עם זאת, אם הריבית בארה"ב תחזור לרדת למשל, הדבר עשוי לייצר שוב רעב לתשואות "בכל מחיר", מה שיכול יהיה לאושש בעתיד את התחום החדש הזה.

ברשות ני"ע החלול לבצע סדרה של מהלכים שנועדו לשפר את הגילוי שנותנות חברות הזרות טרם גיוס החוב. בין היתר הושם דגש על כמה נושאים, בהם שאלות שעולות בנוגע לבעל השליטה ולנושאי משרה בחברות אלו. ברשות ני"ע נותנים כיום דגש מוגבר להיכרות ולגילוי של היסטוריית כשל חוב מצד הבעלים וכן מקפידים שם על גילוי על חשיפות המשקיעים לאירוע כשל חוב.

בנוסף מחייבת הרשות לגלות אם, למשל, יש הוראות בהסכמים עם שותפים המחזיקים בחברת הזרות או עם הגופים הממנים שלהן, שנוגעות לאירוע כשל חוב – כמו למשל אופציות של השותף להשתלט על הנכס במחיר עלות, עילות שונות לפירעון מיידי של החוב ועוד. הרשות בוחנת באופן שוטף את הסיכונים הפיננסיים בקבוצות גדולות בשוק ההון, בענפים מסוימים ובחברות שנבחנות באופן פרטני.

הרשות חושפת את מריחת השווי במויניאן

בשנים האחרונות ונוכח המאפיינים הייחודיים וגודל השוק של החברות הזרות, הרשות משקיעה משאבים רבים בבחינה של היבטי הגילוי לרבות על מצב פיננסי, סיכוני נזילות ויכולת הפירעון של החברות. בנוסף, יחידות הביקורת ברשות ני"ע מבצעת ביקורת של אמות המידה הפיננסיות בחברות השונות, בהן חברות זרות, ובנוסף מבוצעות גם ביקורות להערכות שווי.

כך, למשל, בתחילת השבוע דווח ב"כלכליסט" שבחברת מויניאן שגייסה 2 מיליארד שקל בשתי סדרות אג"ח ב־2015, גילתה יחידת הביקורת של הרשות ממצאים בנוגע להסכם חכירה של החברה ברחוב וושינגטון מס' 90 במנהטן. הממצאים הובילו את מויניאן לבצע הערכת שווי מחודשת לאותו נכס שקיצצה את ערכו ב־47 מיליון דולר. החוב הנוכחי של מויניאן כלפי המחזיקים עומד על 1.75 מיליארד שקל.

ממצאי הביקורת מתייחסים בין היתר גם לאופן חישוב ההתחייבויות של החברות ומדדים תפעוליים שלהן, כגון NOI או EBITDA, המשמשים לחישוב אמות המידה, וקיבלו ביטוי בדיווחי חלק מהחברות. הממצאים צפויים לקבל ביטוי פומבי מרוכז (ללא ציון שמות החברות) בעת פרסום דו"ח ריכוז ממצאי ביקורת בשבועות הקרובים, כדי לבצע טיוב בכל השוק לרבות חברות הזרות באופן יישום חישוב אמות המידה.