רציו פטרוליום כבר מסתובבת על הרולטה

יחידות ההשתתפות של השותפות לחיפושי נפט וגז בעולם מרכזות עניין רב בשוק, והסחירות בהן צפויה לגדול ככל שיתקרב הקידוח המכריע במאגר Tanager בגיאנה בשנה הבאה; תגלית נפט גדולה תעמיד את שווי חלקה של החברה במאגר על 400–345 מיליון דולר, אולם שווי השותפות יקרוס אם המקדח יחזור יבש; בתרחיש של תגלית קטנה יותר, צפוי תמלוג־העל הגבוה לשותף הכללי לפגוע בשווי שיישאר לציבור

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

מניית רציו פטרוליום מרכזת עניין רב, בעקבות החלום למאגר נפט ענקי בשטח הימי של גיאנה בדרום אמריקה. מחזורי המסחר היומי במניה ובאופציות שלה מתחילת השנה עולים על 3 מיליון שקל, והמניה תיכנס ב־1 באוגוסט למדד ת"א־SME60.

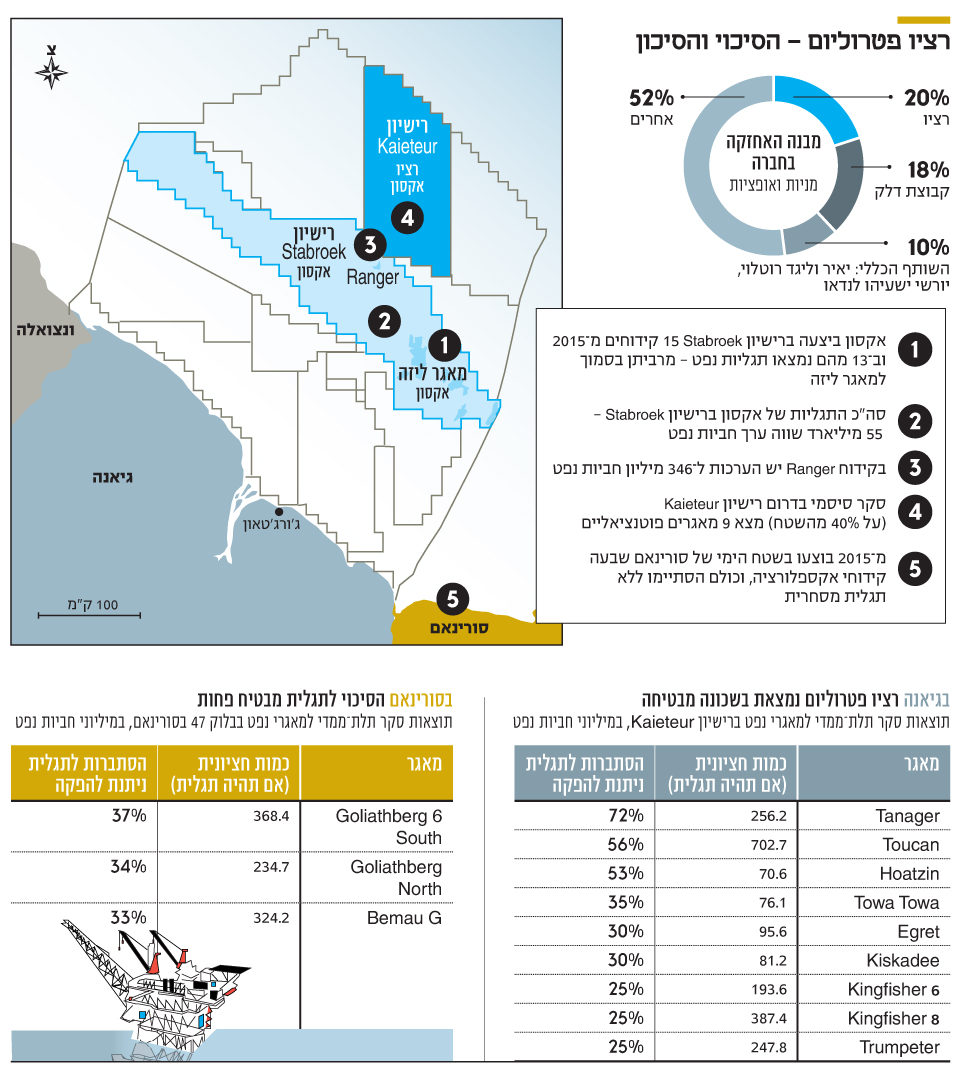

השותפות רציו פטרוליום הוקמה לצורך חיפושי נפט וגז ברחבי העולם בידי השותפים בשותף הכללי של רציו שבבעלות יאיר רוטלוי, ליגד רוטלוי ויורשי ישעיהו לנדאו. תנאי השותפות מקנים תמלוג־על גבוה של 8.5% לבעלי השליטה ברציו פטרוליום ולגיאולוג איתן אייזנברג, וגם דמי ניהול גבוהים — המהווים 7.5% מהוצאות החיפושים — ובכך הם פוגעים בשווי שיישאר לציבור אם תהיה תגלית נפט. העניין שממקדת רציו פטרוליום נובע מתגליות הנפט הגדולות של אקסון בגיאנה ומתוצאות אופטימיות מאוד של סקר סיסמי תלת־ממדי ברישיון שלרציו פטרוליום יש 25% מהזכויות בו. רציו וקבוצת דלק מחזיקות ב־20% ו־18% מהמניות והאופציות של רציו פטרוליום, בהתאמה, ולכן הצלחה של רציו פטרוליום תשפיע לחיוב על שתי החברות.

הסיבה לאופטימיות בגיאנה: הקרבה לתגליות של אקסון

רציו פטרוליום מחזיקה כעת ב־25% מרישיון Kaieteur בשטח הימי של גיאנה. ענקית הנפט אקסון מחזיקה ב־35% מהרישיון, Hess ב־15% ושותף מקומי בשם Cataleya Energy מחזיק ב־25% הנותרים. ביולי 2016 רכשה אקסון מרציו פטרוליום ומהשותף המקומי מחצית מאחזקותיהם ברישיון תמורת כיסוי חלקם בהוצאות העבר (455 אלף דולר שולמו לרציו פטרוליום) ותמורת התחייבות שלה לשאת בחלקן של המוכרות בסקר תלת־ממדי שהיא ביצעה מאז בשטח הרישיון בעלות כוללת של כ־42.5 מיליון דולר. לאחר הרכישה העבירה אקסון 15% מהזכויות ברישיון ל־Hess. במסגרת ההסכם ישלמו אקסון ו־Hess תמלוג־על של 1.5% מההכנסות שינבעו להן מהחלק שהועבר מרציו פטרוליום (25% מהרישיון) לחברות פרטיות של אייזנברג ושל בעלי השליטה בשותף הכללי של רציו פטרוליום. כלומר, מחזיקי המניות של רציו פטרוליום לא ייהנו מתמלוגים הללו.

אקסון הגיעה לתגליות של 5.5 מיליארד שווה ערך חביות נפט ברישיון Stabroek, שנמצא דרומית לרישיון Kaieteur. הקידוח העיקרי ברישיון Stabroek הוא קידוח ליזה. מאז 2015 ביצעה אקסון 15 קידוחים באותו רישיון, וב־13 מהם מצאו תגלית נפט. מרבית התגליות של אקסון נמצאות בסמוך מאוד לקידוח ליזה, שנמצא כ־100 ק"מ מדרום לרישיון Kaieteur, או דרומית לליזה, ולכן מרוחקות מעט יותר מ־Kaieteur. מאגר יחיד שאקסון מצאה ממש בסמוך לרישיון של רציו פטרוליום הוא קידוח Ranger. אקסון לא דיווחה על היקף הנפט במאגר, אך מקורות אחרים נקבו בהערכה של 346 מיליון חביות נפט. במהלך השנה תבצע אסדת הקידוח Stena Carron קידוח נוסף במאגר Ranger, שצפוי להוסיף מידע על כמות הנפט בו. החשיבות של קידוח זה נובעת מקרבתו הגיאוגרפית ל־Kaieteur ומהדמיון בשכבות המטרה.

חשיבות נוספת נובעת מאסטרטגיית הפיתוח הכללית של אקסון בגיאנה. פיתוח מאגר Ranger ייצור תשתית לפיתוח מאגרים ברישיון Kaieteur. אם הממצאים ב־Ranger יהיו קטנים יחסית, ייתכן שאקסון תעדיף למקד את הפיתוח במאגרי הנפט הסמוכים יותר למאגר ליזה.

תוכניות הפיתוח הנוכחיות של אקסון בגיאנה כוללות תחילת הפקה של 120 אלף חביות נפט ליום ממאגר ליזה כבר בתחילת 2020, הרחבת ההפקה ל־340 אלף חביות ליום ב־2022 והפקה של 180–220 אלף חביות נפט ליום ממאגר Payara, הסמוך למאגר ליזה, בשנת 2023. כך צפויה אקסון להגיע להפקה של 520–560 אלף חביות נפט ליום באותו מועד. אקסון מתכוונת להגיע להפקה של כ־750 אלף חביות ליום ב־2025, אך עדיין לא נקבע איזה מאגר יפותח לצורך הרחבת הפקה זו.

רציו פטרוליום פרסמה את תוצאות הסקר הסיסמי שאקסון ביצעה על החלק הדרומי של Kaieteur, המהווה כ־40% משטח הרישיון. סביר להניח שהסקר בוצע על החלק עם הפוטנציאל הגבוה יותר ברישיון, ולכן אינו משקף מידע על פוטנציאל הנפט בשארית השטח. הסקר מצא תשעה מאגרי נפט פוטנציאליים, שלכל אחד מהם סיכוי הצלחה מסוים. חציון כמות הנפט בכל המאגרים הוא כ־2.1 מיליארד חביות נפט, אך נתון זה אינו מהותי, כיוון שסביר כי בשנים הקרובות יבוצעו קידוחי ניסיון רק במאגרים עם הפוטנציאל הגבוה ועם סיכויי ההצלחה הגבוהים.

שני המאגרים הפוטנציאליים העיקריים הם Tanager ו־Toucan. הראשון נמצא בחלקו הדרומי של הרישיון, כ־ 10 ק"מ צפונית ל־Ranger, וחלקו הדרומי גולש לרישיון Stabroek. במאגר יש פוטנציאל למציאת נפט בעשר שכבות שונות, וההסתברות למציאת נפט בכל אחת נעה בין 52% ל־58%. ההסתברות לקיומו של נפט להפקה במאגר היא 72% — זאת כיוון שההסתברויות להימצאות נפט בשכבות השונות תלויות מאוד זו בזו. בהינתן שאכן יימצא במאגר נפט, חציון כמות הנפט הוא 256.2 מיליון חביות, לא כולל החלק שגולש לרישיון הסמוך. אקסון צפויה לבצע קידוח ניסיון במאגר הפוטנציאלי Tanager בשנת 2020, וייתכן שעוד קודם לכן, בעקבות הקידוח הצפוי במאגר Ranger הסמוך, יתווסף מידע על הפוטנציאל ב־Tanager.

ההסתברות למציאת נפט שניתן להפקה במאגר הפוטנציאלי Toucan היא 56%. מאגר זה מורכב משש שכבות, שההסתברות למציאת נפט שניתן להפקה בחמש מהן היא 40% — ובשישית 45%. אם אכן תהיה תגלית, הכמות החציונית של נפט במאגר היא 702.7 מיליון חביות. סביר שתוצאות הקידוח הצפוי במאגר הפוטנציאלי Tanager תוביל לעדכון סיכויי ההצלחה של הקידוח במאגר הפוטנציאלי Toucan.

מלבד שני מאגרים פוטנציאליים אלה, יש עוד שלושה מאגרים פוטנציאליים עם חציון כמות נפט של 193–387 מיליון חביות, אך עם סיכויי הצלחה של 25% בלבד, וארבעה מאגרים פוטנציאליים נוספים שחציון כמות הנפט בהם נמוך מ־100 מיליון חביות בכל אחד.

את השווי העתידי של רציו פטרוליום יקבע קידוח הניסיון. קידוח יבש ב־Tanager צפוי להפחית את הסיכוי לממצאים גם בקידוחים הנוספים, ועלול לעכב אותם. במצב זה שווי השותפות, שמתבסס כעת בעיקר על גיאנה, עלול לקרוס. גם ממצא נפט של פחות מ־100 מיליון חביות נפט עלול לשים את Tanager בתחתית סולם עדיפויות הפיתוח של אקסון, ולהוביל לשווי נמוך למאגר. אולם רצוי כאן לסייג ולומר כי אם התגלית תהיה בשכבות שנמצאות גם במאגרים פוטנציאליים שכנים, ייתכן שהתגלית דווקא תגדיל את הסיכוי להימצאות נפט באותם מאגרים. מנגד, תגלית גדולה יכולה לפתוח את הדלת לקידוח במאגר הפוטנציאלי Toucan ולהכללת מאגרים אלה בתוכנית הפיתוח של אקסון לעשור הקרוב.

השווי הנובע ממאגר נפט תלוי מאוד בסביבת המיסוי והתמלוגים המשולמים עליו, וממועד הפיתוח הצפוי. הפיתוח המהיר שמבצעת אקסון באזור מהווה יתרון, וצפוי להפחית את עלויות הפיתוח של מאגר חדש, אם יימצא כזה. מנגד, ריבוי המאגרים שאקסון מצאה עלול לפגוע בתעדוף של המאגר הנוסף ולעיכוב בפיתוחו, בגלל כדאיות כלכלית גבוהה יותר במאגרים אחרים.

על פי ההסכם של השותפות ברישיון Kaieteur עם ממשלת גיאנה, זכאית המדינה ל־12.5% מההכנסות שיהיו עד לכיסוי העלויות ול־50% לאחר מכן. מהכנסות אלה יקוזזו ההוצאות להפקת הנפט, ולכן רציו פטרוליום מעריכה שהמיסוי בפועל, לאחר כיסוי העלויות, יהיה כ־45%. תמלוג־העל שתשלם רציו פטרוליום הוא 8.5% מתוך 100% הכנסות, לפני התשלום לממשלת גיאנה. כלומר, לאחר כיסוי העלויות יקבלו בעלי השליטה ברציו פטרוליום 8.5% מההכנסות, ומחזיקי מניות רציו פטרוליום יקבלו כ־46.5% מההכנסות. מבנה זה של מיסוי ותמלוגים פוגע בשווי שינבע לרציו פטרוליום ממאגר, אם כזה יימצא. חלוקת תמלוגי־העל בין מייסדי רציו פטרוליום היא 4% לגיאולוג איתן אייזנברג, 2% ליורשי ישעיהו לנדאו, 1.33% לליגד רוטלוי, 0.67% ליאיר רוטלוי ו־0.5% למנכ"ל איתי רפאל.

אם יימצא מאגר נפט שמכיל 256 מיליון חביות, מה יהיה השווי שינבע ממנו למחזיקי המניות של רציו פטרוליום? התשובה תלויה מאוד במועד תחילת ההפקה וכמה הנחות נוספות. אם ניקח את התרחיש האופטימי ביותר, שהמאגר יהיה הראשון בסדר העדיפויות של אקסון, כלומר, שאקסון תבחר לפתח את מאגרי Ranger ו־Tanager כבר ב־2025, ונניח עלות פיתוח של חצי מיליארד דולר עבור 100% מהמאגר, קצב הפקה התחלתי של 100 אלף חביות ליום מ־2025, קצב הפקה שידעך ב־5,000 חביות ליום מדי שנה, מחיר של 55 דולר לחבית נפט מסוג WTI, עלויות תפעול שיהוו 20% מההכנסות, ומקדם היוון שנתי של 8% — הרי שנקבל שווי של כ־400 מיליון דולר לחלקה של רציו פטרוליום במאגר. בתרחיש הסביר יותר, שהפקת הנפט תתחיל ב־2027, נקבל שווי מהוון של כ־345 מיליון דולר לחלקה של רציו פטרוליום במאגר. מספרים אלו מתארים את החלום הגדול של רציו פטרוליום בגיאנה, שיוכל להתעצם בתרחיש של קידוחים מוצלחים נוספים — בעיקר ב־Toucan.

אך מנגד, משקיעי רציו פטרוליום יהיו צפויים לימים מתוחים מאוד במועד הקידוח, שכן קידוח יבש או תגלית נפט קטנה צפויים למחוק את מרבית הערך של השותפות. במהלך השנה הבאה צפויה מניית רציו פטרוליום להיות הרולטה המרתקת ביותר בשוק ההון הישראלי, בדומה לרולטה שמניית רציו היתה בשנת 2010, במהלך קידוח הניסיון הראשון של מאגר לווייתן.

אולם, לא נכון לתמחר את מניית רציו פטרוליום כעת לפי המכפלה של ההסתברות לתגלית (72%) כפול שווי התגלית הפוטנציאלית, כיוון שמכפלה זו מטפלת רק בחציון (בתרחיש שהסיכוי לממצא טוב ממנו שווה לסיכוי של ממצא פחות טוב), והשווי של המאגר צריך לנבוע מכל ההתפלגות, שכוללת גם אפשרויות להימצאות מאגר קטן בהרבה, ואז הסבירות לפיתוח המאגר עוד באמצע העשור תפחת מהותית. אך לדעתנו, החישוב הגס שלנו נותן למשקיעים כיוון לגבי ערך אפשרי למאגר, אם אכן תימצא בו תגלית גדולה. תרחיש של תגלית גדולה בקידוח במאגר הפוטנציאלי Tanager צפוי להגדיל גם את הסיכוי לתגלית במאגר הפוטנציאלי Toucan, וליצור ערך מהותי נוסף למניה.

סורינאם: האופטימיות במצגות של החברה מוגזמת מעט

רציו פטרוליום מבליטה במצגות שלה את חלקה בבלוק 47 בסורינאם, שעומד על 20%. השותפות של רציו פטרוליום ברישיון הן Tullow (50%) ו־Pluspetrol (30%). החברה מדגישה כי הרישיון בשטח הימי של סורינאם נמצא באותו אזור גיאולוגי של גיאנה, שבו נמצאה כמות גדולה של נפט. מנגד, בדו"חותיה צוין כי מ־2015 בוצעו בשטח הימי של סורינאם שבעה קידוחי אקספלורציה, וכולם הסתיימו ללא תגלית מסחרית. לכן ייתכן שהאופטימיות במצגות לגבי פוטנציאל הרישיון מוגזמת מעט. על פי תנאיו, צריכות רציו פטרוליום ושותפותיה להודיע לממשלת סורינאם עד סוף החודש אם ברצונן לבצע קידוח חיפוש ברישיון, או שהן מוותרות עליו.

רציו פטרוליום פרסמה תוצאות סקר תלת־ממדי שבוצע ברישיון, ועל פיו יש בו שלושה מאגרי נפט פוטנציאליים בהיקפים של 234–368 מיליון חביות נפט (כמויות חציוניות), עם הסתברות הצלחה נמוכה יחסית שנעה בין 33% ל־37%. השותף הכללי של רציו פטרוליום ממליץ לבצע קידוח ברישיון, ואם זה אכן יתבצע תשלם רציו פטרוליום ל־Tullow 3.2 מיליון דולר, ואם הקידוח יעלה תגלית — היא תשלם 3.5 מיליון דולר נוספים.

ההסכם של השותפות בבלוק 47 עם חברת הנפט הממשלתית של סורינאם Staatsoile ועם ממשלת סורינאם צפוי לפגוע מאוד בשווי שינבע לרציו פטרוליום במקרה של תגלית. התשלומים לסורינאם מורכבים מתמלוג־על של 6.5% על ההכנסה ומס חברות של 36% על הרווח הנקי. שנה לאחר דיווח על תגלית, יש ל־Staatsoile זכות לקבל 20% ממנה, תמורת תשלום החלק היחסי בהוצאות ברישיון עד לאותו מועד. הסעיף הבעייתי ביותר הוא תשלום ל־Staatsoile של 15%–75% מההכנסות לאחר תמלוגים והוצאות מסוימות, כאשר הנתח מההכנסות גדל ככל שגדל היחס בין הרווח מהרישיון חלקי ההוצאות לפיתוחו. כלומר, הנתח של ממשלת סורינאם מתגליות גבוה בהרבה מאשר בגיאנה — או בישראל — ושילוב בין כללי מיסוי אלה לתמלוג־העל שיקבל השותף הכללי של רציו פטרוליום, שיהווה 8.5% מההכנסות ברוטו, מעמיד בסימן שאלה גדול את הכדאיות למחזיקי יחידות ההשתתפות של רציו פטרוליום בביצוע קידוחים בסורינאם. בתנאים אלה נראה כי קידוח בסורינאם טוב בעיקר לשותף הכללי של רציו פטרוליום, שייהנה מההכנסות במקרה של תגלית, והרבה פחות לציבור מחזיקי המניות, שהנתח שלהם מההכנסות צפוי להיות נמוך מאוד, בעוד הם לוקחים על עצמם סיכון גדול של קידוח יבש.

לרציו פטרוליום שני רישיונות חיפוש נוספים — באירלנד ובפיליפינים. באירלנד יש לה אופציה לקבלת רישיון. מועד הבקשה לרישיון כבר חלף, ורציו פטרוליום העבירה לרגולטור בקשה לקבלת הרישיון ולשינוי שטחו, אך זו עדיין לא אושרה. קידוחים ברישיונות סמוכים לזה של רציו פטרוליום, שבוצעו בשנים האחרונות, לא הובילו לתגליות שהצדיקו פיתוח.

גם רישיון החיפוש בפיליפינים נמצא באזור שמעט הקידוחים שבוצעו בו בעבר לא הסתיימו בתגלית. רציו פטרוליום מפענחת נתוני סקרים סיסמיים דו־ממדיים שהיא רכשה, ובכפוף לתוצאות הפענוח יוחלט אם לבצע סקר סיסמי תלת־ממדי.

החברה בחרה לוותר על רישיון החיפוש שהיה לה במלטה לאחר שהשקיעה בו כ־3.5 מיליון דולר, בעיקר בביצוע סקריים סיסמיים. החברה ויתרה גם על רישיוניות שהיו לה בים הצפוני, לאחר קידוח יבש במקום והשקעה של 1.8 מיליון דולר.

בעלי השליטה עשויים לנצל את מחיר המניה ולבצע הנפקת מניות

בסוף 2018 היו לרציו פטרוליום מזומנים ונכסים פיננסיים בהיקף של 20 מיליון דולר. עד אמצע החודש הנוכחי כל סדרת אופציה 1 צפויה להיות מומרת למניות, ולהזרים לשותפות 21 מיליון דולר נוספים. הוצאות החברה השנה צפויות להיות נמוכות, כיוון שאקסון נטלה על עצמה את עלות הסקר התלת־ממדי בגיאנה. הכסף שיהיה לרציו פטרוליום באמצע יולי צפוי להספיק למימון חלקה בקידוח בגיאנה, שעלותו טרם נקבעה, אך עלויות של קידוחים בעומקים דומים נעות בין 60 מיליון דולר ל־100 מיליון דולר.

למרות זאת, לא נתפלא אם בעלי השליטה ברציו פטרוליום יבחרו לבצע הנפקת מניות ערב הקידוח, כדי לנצל את מחיר המניה ולהימנע מסיכון של קופה מדוללת לאחר קידוח כושל. כיוון שעיקר השווי לבעלי השליטה נובע מתמלוג־העל שהם יקבלו, קיים ניגוד אינטרסים בינם לבין מחזיקי המניות, שכן במצב של גיוסים גדולים הם נפגעים פחות מהדילול. אם רציו פטרוליום תבחר לבצע גם קידוח ניסיון בסורינאם בשנת 2020, יגדל הסיכוי לביצוע הנפקה לפניו.

לאחר שתושלם ההמרה של סדרת אופציה 1 למניות, יהיו לרציו פטרוליום 172 מיליון מניות ועוד 57.3 מיליון אופציות מסדרה 2, שניתנות למימוש עד ינואר 2021 בתמורה ל־42.86 סנט למניה. מימוש סדרת אופציה 2 תכניס לחברה 24.5 מיליון דולר נוספים, ותעלה במקביל את כמות המניות הרשומות ל־229.3 מיליון מניות. אופציה 2 נמצאת כעת עמוק בתוך הכסף — כשמחיר המימוש נמוך מהותית ממחיר המניה — אך כיוון שמועד המימוש שלה צפוי אחרי השלמת קידוח אקספלורציה ראשון בגיאנה, הוא תלוי בהצלחת הקידוח. לכן רציו פטרוליום לא יכולה כעת להסתמך על קבלת סכום כסף זה. בנוסף, הנפיקה רציו פטרוליום 3 מיליון אופציות לעובדים במחיר מימוש של 1.609 שקל למניה.

מחיר מניית רציו פטרוליום עמד ביום ראשון על 3.88 שקל. תחת הנחת מימוש כלל האופציות, משקף מחיר זה שווי של כ־900 מיליון שקל לחברה (כ־250 מיליון דולר). שווי זה יעמוד במהלך השנה הבאה במבחן הקידוח, שיקבע אם העלייה שרשמה מניית רציו פטרוליום השנה נבעה מציפיות מוצדקות לתגליות ענק, או שהחלום יתנפץ לאחר תגליות מאכזבות.

הכותב הוא כלכלן בחברת הייטק