בדרך להגדלת הזרוע הבינלאומית: תשובה מגדיל את ההימור על הים הצפוני

רכישת מאגרי הגז והנפט של שברון תקפיץ ב-3 השנים הקרובות את היקף הפעילות והרווחיות של קבוצת דלק; לאחר מכן ההכנסות מהמאגרים צפויות לדעוך עם ההתרוקנות ההדרגתית שלהם; החוזים על הנפט והגז באנגליה לא מבשרים טובות לגבי השווי העתידי של דלק; ניתוח שלישי ואחרון

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

קבוצת דלק דיווחה בשבוע שעבר על עסקת ענק לרכישת נכסיה של ענקית הנפט שברון בים הצפוני בתמורה ל־2 מיליארד דולר.

עסקה זו צפויה להיות מושלמת לקראת סוף השנה הנוכחית, ואחריה לקבוצת דלק יהיו שתי רגליים עיקריות – תחום הגז הטבעי בישראל וקפריסין ותחום הנפט והגז הבינלאומי שיתמקד בים הצפוני. הרכישה תבוצע על ידי החברה־הבת (100%) אית'קה, והנכסים הנרכשים, שיהוו כרבע מנכסי קבוצת דלק לאחר השלמת הרכישה, ייצרו לשווייה תלות גבוהה מאוד במחיר הנפט מסוג ברנט ובמחיר הגז הטבעי באנגליה.

מהתמורה שתשולם בעסקה עם שברון יופחת התזרים הנקי הצפוי מפעילות זו מתחילת השנה ועד להשלמת העסקה, שצפוי להיות 350 מיליון דולר. קבוצת דלק פרסמה ביום חמישי שעבר את דו"חות הרבעון הראשון. המאמר הנוכחי, שלישי בסדרה, מנתח את הפעילות הנוכחית של קבוצת דלק, תוך מתן דגש על הפעילות הנוכחית של אית'קה, שלאחר השלמת העסקה תוכפל פי כמה.

אית'קה נכנסת לחלל ששברון מותירה

שברון יוצאת מפעילות הפקת נפט וגז בים הצפוני (בשטח הימי של בריטניה), שכוללת כעת בעיקר הפעלת שדות נפט וגז ותיקים, כדי לרכז את האמצעים בפיתוח ואיתור נכסי נפט חדשים, פעילות עם תשואה להון גבוהה יותר.

מבחינת קבוצת דלק, הנכסים הנרכשים יהוו קפיצת מדרגה עצומה בהיקף הפעילות והרווחיות, לפחות בשלוש השנים הראשונות לאחר הרכישה, אך הבעייתיות של נכסים אלו הוא הצפי לדעיכה של ההכנסות מהם עם התרוקנות הדרגתית של מאגרי הנפט. הנכסים הנרכשים כוללים עשרה שדות נפט וגז מפיקים ורישיון אקספלורציה נוסף. במאגרים, נכון לסוף 2018, עתודות בהיקף 131 מיליון "שווה ערך חביות נפט (oil equivalent)" ועוד משאבים מותנים בהיקף 45 מיליון "שווה ערך חביות נפט".

קצב ההפקה היומי הוא מעל 60 אלף "שווה ערך חביות נפט". הנכסים מחולקים לשלוש קבוצות. הקבוצה הראשונה היא 85% מהזכויות בשדה קפטיין (Captain) שבו שברון היא המפעילה; הקבוצה השנייה כוללת זכויות בשלושה שדות נפט נוספים וברישיון חיפוש אחד שגם בהם שברון היא המפעילה; ובקבוצה השלישית זכויות בשישה שדות נפט נוספים שהמפעילות בהם הן קונקו־פיליפס וטוטאל.

שדה קפטיין מפיק נפט כבר מ־1997, וכדי לשמר את קצב ההפקה, שברון מבצעת תהליך של קידוח בארות נוספות והזרקת פולימרים לתוכן כדי להגביר את קצב ההפקה מהבארות השכנות. מדובר בהליך מתקדם וחדש יחסית. חלקה של אית'קה בעלות של פעילות הקידוח והחדרת הפולימרים בשנים הקרובות צפוי להיות 1.12 מיליארד דולר, והדבר יצמצם את התזרים החופשי שינבע לאית'קה מהפקת הנפט מהמאגר.

הנכסים המפיקים הנוספים שבהם שברון משמשת כמפעילה הם 23.4% משדה אלבה (Alba) ו-50% משדה ארסקין (Erskine) ו־73.7% משדה אלדר (Alder). אלבה וארסקין הם מאגרים ותיקים שהחלו להפיק ב־1994 וב־1997 בהתאמה, בעוד אלדר, שמכיל בעיקר גז וקונדנסט (תערובת נוזלית של פחמימנים הנוצרת בזמן הפקת גז טבעי או נפט), החל להפיק ב־2016. הזכויות הנמכרות כוללות גם שישה מאגרי נפט מפיקים נוספים. הסבירות להשלמת עסקת שברון גבוהה מאוד.

מימון הרכישה מתוכנן באמצעות קו אשראי שממנו תילקח הלוואה של מיליארד דולר, ויתרת קו האשראי תאפשר ערבויות לפעילות, והלוואת גישור נוספת. לא נתפלא אם קבוצת דלק תבצע הנפקת מניות בהיקף של כמה מאות מיליוני שקלים כדי לצמצם את הגדלת המינוף שתנבע מעסקת שברון.

דלק לא מספקת מידע חשוב על המאגרים כגון חלוקת המשאבים לפי סוגי תוצרי האנרגיה (נפט, גז טבעי וקונדנסט), ולפי המאגרים עצמם, ותחזיות לגבי קצב ההפקה בעתיד. סביר שמידע זה יסופק לקראת השלמת העסקה, ויאפשר להעריך טוב יותר את ההשפעה של עסקת ענק זו על הפעילות של קבוצת דלק.

הגדלת הנתח של הגז הטבעי במכירות

מכיוון שתחום הפקת הנפט והגז בעולם צפוי להיות חלק מרכזי מהשווי של קבוצת דלק, חשוב להתמקד בפעילות של אית'קה. נכס הנפט המהותי של אית'קה הוא Greater Stella Area - GSA שנמצא בים הצפוני ומכיל זכויות במאגרים סטלה (Stella) והארייר (Harrier) שמפיקים נפט, ובמאגר Vorlich שאית'קה מתכוונת לחבר לתשתית ההפקה בקרוב. ב־GSA ארבעה רישיונות נוספים שבהם התגלה נפט, שאית'קה צפויה לפתח במהלך העשור הבא.

אית'קה היא גם הבעלים של מתקן הפקה צף שנמצא מעל מאגר סטלה ומחובר לצנרת שמעבירה את הנפט לחופי בריטניה. אית'קה רכשה 66.67% מהזכויות במאגרי סטלה והארייר ב־2008, וב־2018 היא השלימה את רכישת יתר הזכויות במאגרים. סטלה משלמת תמלוג־על של 3.33% לצדדים שלישיים שמהם נרכשו סטלה והארייר ב־2008.

אית'קה שילמה 126 מיליון דולר תמורת 33.33% הנוספים מהזכויות במאגרי סטלה והארייר, יחד עם 50% הנותרים בזכויות במתקן ההפקה הצף. לתמורה שאית'קה שילמה יתווספו עד 25 מיליון דולר נוספים כתלות בביצועי סטלה והארייר בשנתיים הקרובות. העסקה הושלמה בדצמבר 2018, והחל מהשנה אית'קה תכיר במלוא ההכנסות הנובעות משני המאגרים.

חלקה של אית'קה בעתודות כל מאגרי GSA הוא 67.7 מיליון "שווה ערך חביות נפט". זה המקום להזהיר מהשימוש במונח זה, שלצורך חישובו ממירים את כמויות הגז הטבעי והנוזלים הנלווים לחביות נפט לפי יחס האנרגיה שנוצר בשריפה, ולא לפי שוויים הכלכלי שהוא נמוך מהותית מהשווי האנרגטי.

ב־2018, למשל, המחיר שאית'קה קיבלה עבור יחידות גז וקונדנסט (תערובת פחמימנים שנוצרת בזמן הפקת גז טבעי או נפט), שחושבו לפי השווי האנרגטי, היה נמוך ב־34% וב־37% בהתאמה מהמחיר שאית'קה קיבלה באותה שנה על חביות נפט. הירידה במחיר הגז הטבעי באנגליה השנה מגדילה עוד יותר את הפער בין השווי האנרגטי של חבית נפט ובין שווייה הכלכלי.

חלקה של אית'קה בעתודות הנפט במאגרי GSA הוא 22.3 מיליון חביות נפט, 6.3 BCM (מיליארד ממ"ק) גז ו־8.5 מיליון חביות קונדנסט ונוזלי גז טבעי. מכיוון שרכיב הגז במאגרים גבוה מאוד, השווי הכלכלי של חלקה של אית'קה בתוצרי האנרגיה במאגרים נמוך מהותית משוויין הכלכלי של 67.7 מיליון חביות נפט.

ההפקה ממאגר סטלה החלה בפברואר 2017. מאגר הארייר חובר לתשתית ההפקה ברבעון השלישי של 2018, וכמות הגז הגבוהה יחסית בו הגדילה את הנתח היחסי של הגז הטבעי מהמכירות של אית'קה. לאית'קה 34% מהזכויות במאגר Vorlich, שאותו היא צפויה לפתח השנה באמצעות שתי בארות מפיקות וחיבורן למערכת ההפקה של סטלה. חלקה של אית'קה בעלות הפיתוח הצפויה הוא 100 מיליון דולר ותחילת ההפקה צפויה ב־2020.

מודל השווי הבעייתי של דלק לאית'קה

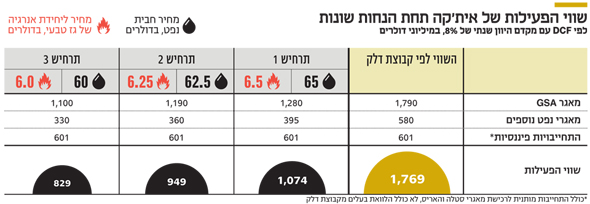

קבוצת דלק מצרפת לדו"חות תזרים מזומנים עם מקדם היוון של 8% ל־GSA, שלפיו שווי הנכס הוא 1.79 מיליארד דולר. אך לדעתנו, מדובר במודל בעייתי, המניח שמחיר הנפט מסוג ברנט השנה יהיה 67.4 דולר לחבית, ומחיר הגז הטבעי בבריטניה יהיה 7.6 דולר ליחידת אנרגיה. זאת בעוד המחיר הנוכחי של נפט מסוג ברנט הוא 65 דולר לחבית, והחוזים העתידיים על הנפט בבורסת ICE, למסירה בדצמבר 2020, נוקבים במחיר של 60 דולר לחבית.

המודל מניח עלייה חדה במחיר הנפט ליותר מ־80 דולר לחבית ב־2024 ויותר מ־90 דולר לחבית ב־2029, ירידה קלה במחיר הגז הטבעי ב־2020, אך לאחר מכן זינוק מחודש וחד במחירו, ליותר מ־10 דולר ליחידת אנרגיה ב־2031. ההנחות לעלייה חדה במחירים הן הגורם העיקרי לשווי הגבוה שמתקבל בתזרים המהוון שדלק מציגה.

אך אם נניח על בסיס החוזים העתידיים לעוד שנה שמחירי הנפט והגז, לכל התקופה, יעמדו על 62.5 דולר לחבית נפט ו־6.25 דולר ליחידת אנרגיה – השווי המהוון של GSA יירד ל־1.19 מיליארד דולר. גם אם נהיה אופטימיים ונעלה את הערכות המחיר ל־65 דולר לחבית נפט ו־6.5 דולר ליחידת אנרגיה של גז, שווי המאגר יעלה ל־1.28 מיליארד דולר. מנגד, אם נניח שמחירי הנפט והגז יירדו ל־60 דולר לחבית ו־6 דולר ליחידת אנרגיה, שוויו יירד ל־1.1 מיליארד דולר.

לבד מ־GSA, אית'קה מחזיקה בשיעורים שונים בחמישה מאגרי נפט נוספים, ארבעה מהם בים הצפוני. בניגוד ל־GSA שנמצא בפיתוח מתקדם, מאגרים אלו אוזלים בהדרגה. חלקה של אית'קה בעתודות הצפויות והמוכחות בחמשת המאגרים הוא 15.6 מיליון חביות נפט, 0.9 BCM גז ו־2 מיליון חביות קונדנסט ונוזלי גז טבעי, והן מהוות 23 מיליון "שווה ערך חביות נפט". לפי תזרים המזומנים של דלק, השווי המהוון של מאגרים אלו הוא 580 מיליון דולר.

אך שווי גבוה זה נובע מההנחות של מעריך השווי לגבי המחירים העתידיים של הנפט והגז. אבל אם נבחר, גם כאן, מחיר של 62.5 דולר לחבית נפט ו־6.25 דולר ליחידת אנרגיה של גז, נקבל למאגרים שווי מהוון של 360 מיליון דולר. אם מחירי הנפט והגז יהיו 65 דולר לחבית ו־6.5 דולר ליחידת אנרגיה, שווי המאגרים יהיה 395 מיליון דולר, ואם המחירים יהיו 60 דולר לחבית נפט ו־6 דולר ליחידת אנרגיה של גז, שווי המאגרים יהיה 330 מיליון דולר.

| |||

גידור מחיר הנפט יוצר הכנסות מימון

לאית'קה יש התחייבויות פיננסיות של 556 מיליון דולר, ולכך יש להוסיף את התשלום המותנה של 25 מיליון דולר שייתכן מאוד שהחברה תצטרך לשלם כתלות בביצועי מאגר GSA בשנתיים הקרובות וגירעון של 20 מיליון דולר בהון החוזר. בהערכת השווי שערכנו לאית'קה אנחנו לא כוללים את הלוואת הבעלים מקבוצת דלק.

לאית'קה יש הפסד צבור של 2.2 מיליארד דולר לצורכי מס בבריטניה, ולכן סביר שהיא צפויה לשלם מס רק על פעילות במדינות אחרות. השווי של אית'קה תלוי מאוד במחירי הנפט והגז הטבעי באנגליה. תחת הנחה של מחיר קבוע לנפט מסוג ברנט של 62.5 דולר לחבית ושל מחיר גז טבעי של 6.25 דולר ליחידת אנרגיה השווי שאנחנו מקבלים לאית'קה הוא 949 מיליון דולר. אית'קה ביצעה גידור למחיר של 10 מיליון חביות נפט. לפי המחירים של הנפט מסוג ברנט בסוף השבוע האחרון, הגידור צפוי ליצור לה הכנסות מימון של 50 מיליון דולר מסוף מרץ.

הפעילות במפרץ מקסיקו ובקנדה

הניסיון הראשון של קבוצת דלק להיכנס לפעילות במפרץ מקסיקו, עד עתה, לא הוביל להצלחה. קבוצת דלק נכנסה להשקעה (22%) ב־GulfSlope Energy – עם שווי אחזקה של 8 מיליון דולר – במסגרת ההסכם לרכישת 75% מהזכויות בשני רישיונות חיפוש במפרץ מקסיקו ("טאו" ו"קנו"). הקידוח בקנו התברר כיבש.

הקידוח בטאו נתקל בקשיים טכניים, ולפחות זמנית נאטם וננטש. בנוסף, לקבוצה זכויות (70%) ברישיון בצפון האוקיינוס האטלנטי בשותפות עם נאוויטס שבשליטת גדעון תדמור. ברישיון זה בוצעו בעבר סקרים דו־ממדיים, והשקעה מהותית בו צפויה להתבצע רק אם חברות אחרות ימצאו תגליות מהותיות בסמוך לו. לקבוצה יש גם השקעה פיננסית של 16.78% באופציות ומניות של רציו פטרוליום בשווי נוכחי של 145 מיליון שקל.

נכסי הגז הטבעי בישראל ובקפריסין

עיקר השווי של קבוצת דלק נובע מפעילות הגז הטבעי בישראל וקפריסין, שעליה הרחבנו במאמרים הקודמים. לקבוצה אחזקות במאגרי תמר, לווייתן ואפרודיטה באמצעות השליטה שלה בדלק קידוחים המחזיקה ב־22% מהזכויות של תמר, 45.34% מלווייתן ו־30% מאפרודיטה (בקפריסין).

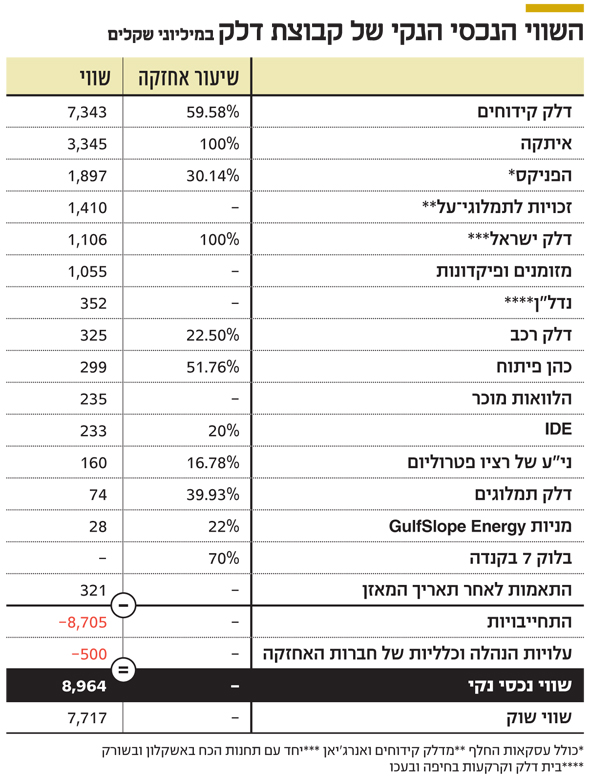

בנוסף, דלק קידוחים מחזיקה ב־22.6% מתמר פטרוליום שמחזיקה ב־16.75% מהזכויות בתמר. לקבוצת דלק גם אחזקה של 51.76% בכהן פיתוח שזכאית לתמלוגי־על מדלק קידוחים ומאנרג'יאן ואחזקה של 39.93% ממניות דלק תמלוגים שזכאית לתמלוגי־על מתמר. שווי השוק הכולל של אחזקות אלו, נכון לתחילת השבוע, היה 7.64 מיליארד שקל.

לקבוצת דלק זכות לקבלת תמלוגי־על של 1.5% מההכנסות של דלק קידוחים (לפי הבאר) עד לכיסוי העלויות ו־6.5% מההכנסות לאחר מכן, והיא העבירה לדלק תמלוגים 75% מתמלוגי־העל שהיא זכאית להם מתמר. על אותם תמלוגי־על יוטל היטל ששינסקי כאשר מאגרי הגז יתחילו בתשלום ההיטל. להערכתנו, השווי המהוון של תמלוגי־העל שקבוצת דלק זכאית להם מתמר, לווייתן ואפרודיטה הוא 1.06 מיליארד שקל.

בנוסף, קבוצת דלק זכאית באופן ישיר לתמלוג־על מאנרג'יאן על המכירות ממאגרי כריש ותנין – 0.8% מההכנסות של מאגרים אלו עד לכיסוי העלויות ו־3.44% מההכנסות לאחר מכן. שוויו של תמלוג־על זה, להערכתנו, הוא 350 מיליון שקל. השווי שינבע לקבוצה מתמר, לווייתן ואפרודיטה תלוי בעיקר בהיקף היצוא העתידי למצרים ובמחיר הגז בעתיד. עד סוף 2021 דלק קידוחים מחוייבת למכור את כל אחזקותיה בתמר, והשווי שיתקבל במכירה ישפיע מאוד על שווייה של הקבוצה.

הפניקס, כלי רכב וקרקעות בעכו ובחיפה

קבוצת דלק חתמה על הסכם למכירת אחזקתה (30%) בחברת הביטוח הפניקס לקרנות סנטרברידג' וגלאטין תמורת 1.6 מיליארד שקל. סכום זה יוכל להיות מותאם בעד 860 מיליון שקל כלפי מעלה או 200 מיליון שקל כלפי מטה לפי התוצאות של הפניקס, וההסכם מותנה בקבלת היתר שליטה לרוכשות. לקבוצת דלק חשיפה ל־14.7% נוספים של הפניקס שאותם היא מכרה לצדדים שלישיים ובמקביל ביצעה עסקאות החלף שיובילו לקיזוז עתידי בין הצדדים לפי מחיר מניית הפניקס במועד סיום ההסכם.

נכס מהותי נוסף לקבוצת דלק הוא חברת דלק ישראל שמפעילה תחנות דלק וחנויות נוחות, עם הון עצמי של 1.1 מיליארד שקל, ובשנה החולפת היא רשמה רווח תפעולי בנטרול הוצאות חד־פעמיות של 157 מיליון שקל. במהלך 2018 רכשה דלק ישראל מהחברה־האם, קבוצת דלק, את תחנות הכוח באשקלון (שלה יש כושר ייצור של 87 מגה־ואט) ובשורק (140 מגה־ואט).

בנוסף, קבוצת דלק מחזיקה ב־22.5% ממניות דלק רכב, יבואנית מאזדה, פורד וב.מ.וו, שמחזיקה (70%) גם בחברת ורידיס שפועלת בתחומי איכות הסביבה, התפלת מים וייצור חשמל.

בשנתיים האחרונות חלה ירידה חדה ברווחי דלק רכב בעקבות ירידה בביקושים לדגמי הרכב שהיא משווקת. לקבוצה יש גם אחזקה (20%) בחברת תשתיות המים IDE, שרשמה ב־2018 הכנסות ורווח נקי של 154 מיליון דולר ו־15 מיליון דולר בהתאמה. בתחום הנדל"ן מחזיקה קבוצת דלק ב־70% מהזכויות במלון בהרצליה פיתוח שמושכר לחברת פתאל. בנוסף בבעלות החברה 430 דונם הסמוכים לחוף הים בעכו, ששוויים במאזן 130 מיליון שקל, וקרקע נוספת במפרץ חיפה, שמושכרת לגדות ביוכימיה, ששווייה במאזן 32 מיליון שקל.

לקבוצת דלק התחייבויות פיננסיות של 8.33 מיליארד שקל. מנגד, בסוף הרבעון הראשון היו לה השקעות ונכסים פיננסיים בהיקף 1.023 מיליארד שקל, והלוואות מוכר בהיקף 235 מיליון שקל (מרביתן ל־AmTrust, שרכשה ב־2015 את אחזקות (66%) הקבוצה בחברת הביטוח האמריקאית רפבליק).

התמחור של מניית קבוצת דלק

הדרך הנכונה, לדעתנו, לתמחר את מניית קבוצת דלק היא באמצעות בחינת שווייה הנכסי הנקי של החברה. עבור חברות סחירות לקחנו את שווי השוק שלהן. עבור נכסים לא סחירים לקחנו את שוויים במאזן, או שווי הנובע מעסקאות דומות, או שווי המתבסס על תזרים מזומנים מהוון (לפי מה שנראה נכון יותר להערכתנו).

מכך הפחתנו את הוצאות ההנהלה וכלליות של חברות המטה, שבקבוצת דלק הוא גבוה יחסית לחברות אחזקה אחרות בישראל. התוצאה היא שהשווי הנכסי הנקי של קבוצת דלק כעת הוא 8.9 מיליארד שקל, גבוה ב־15.6% משווי השוק – 7.7 מיליארד שקל.

הכותב הוא כלכלן בחברת הייטק