סילברסטין שברה את דממת חברות האג"ח - והמשקיעים איתה

הנפילות של סוף 2018 הושיבו את החברות הזרות בתל אביב על הספסל, מלבד את סילברסטין, שהרחיבה סדרת אג"ח. יכולת זו לגייס חוב חדש בתקופה מאתגרת לאמריקאיות, בשילוב עם תשואה נמוכה יחסית ודירוג AA גבוה, מעידה על מעמדה בשוק

מדד תל בונד־גלובל, שמורכב מהאג"ח השקליות שהנפיקו החברות הזרות המדורגות בדירוג -A ומעלה, הגיע לשפל ב־14 בינואר 2019. מאז הוא הספיק לעלות ב־5.4% ולהחזיר רק שליש מהירידות החדות שנרשמו בשלהי 2018 ותחילת 2019.

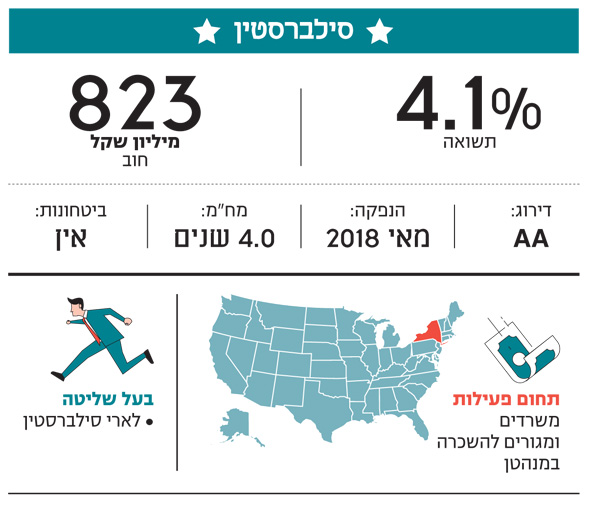

ההתאוששות של מדד האג"ח החבוט ביותר בבורסה הישראלית לא תורגמה להתחדשות הנפקות האג"ח של החברות הזרות. זאת למעט חריגה אחת — הרחבת סדרת האג"ח של סילברסטין, חברת הנדל"ן האמריקאית שבשליטת לארי סילברסטין, שפועלת בעיקר בתחום המשרדים והמגורים להשכרה במנהטן, ניו יורק.

החוט המקשר בין שני הגיוסים בתל אביב: הנוכחות הבולטת של בית ההשקעות פסגות

כמו רוב החברות האמריקאיות, גם סילברסטין התאגדה באיי הבתולה הבריטיים במטרה להנפיק אג"ח בבורסה בישראל. אולם בשונה מיתר חברות ה־BVI, שמתמודדות עם חשדנות בריאה מצד המשקיעים, סילברסטין זוכה למנה גדושה של אמון. עובדה זאת באה לידי ביטוי בכמה אופנים. ראשית, האג"ח של סילברסטין נסחרות בתשואה נמוכה יחסית של 4.2% (מח"מ 4 שנים). רק ארבע סדרות אג"ח במדד תל בונד־גלובל נסחרות בתשואות נמוכות יותר. שנית, האג"ח שלה נהנות מדירוג AA, הגבוה ברמת דירוג (נוץ') אחת מדירוג החברה; זאת לאור ההערכה של חברת הדירוג מעלות כי שיעור השיקום של האג"ח בתרחיש של חדלות פירעון יהיה 90%-70%.

ושלישית, היכולת של סילברסטין לגייס חוב חדש באמצעות הרחבת אג"ח, בזמן שאג"ח אמריקאיות נתפסות בשוק על גבול המצורעות, מעידה על מעמדה המיוחד בקרב החברות האמריקאיות שהנפיקו אג"ח בתל אביב.

בדו"ח הדירוג שפרסמה מעלות ערב ההנפקה נכתב שדמי השכירות הממוצעים במרבית נכסי המשרדים של החברה נמוכים מהממוצע בשוק, אולם דמי השכירות הממוצעים בנכסי המגורים גבוהים מהממוצע. עוד צוין שסילברסטין חשופה לענף מרכזי שבו פעילים השוכרים — מוסדות פיננסיים — שאחראים על 37% מהפעילות בתחום המשרדים.

בשורה התחתונה, האמון שסילברסטין קיבלה מהמשקיעים בישראל והדירוג הגבוה אפשרו לה לגייס חוב לטווח ארוך יחסית. האג"ח ייפרעו במלואן רק בדצמבר 2024, ואילו תשלום הקרן הראשון יתבצע רק בדצמבר 2021.

הטלטלה בשוק האג"ח לא פסחה על סילברסטין. אולם בשעה שרבות מהחברות שהאג"ח שלהן נכללות במדד תל בונד־גלובל התרסקו, אלה של סילברסטין ספגו רק מכה קלה בתשואה. המשקיעים המסווגים שהשתתפו בהנפקת האג"ח הראשונה של סילברסטין, במאי 2018, הסתפקו בתשואה אפקטיבית של 3.5%. בהרחבת הסדרה, שהושלמה בפברואר האחרון, סילברסטין כבר נאלצה לשלם ריבית גבוהה יותר של 4.3%. לא נעים, אבל בהחלט לא נורא.

ישנו חוט מקשר בין שני הגיוסים של סילברסטין בבורסת תל אביב: הנוכחות הבולטת של בית ההשקעות פסגות ברשימת הגופים המסווגים שהשתתפו בהם. בהנפקה הראשונה פסגות הזמין 148 מיליון אג"ח - 23% מהכמות שהוקצתה למשקיעים מסווגים. בהרחבת הסדרה הזמינה פסגות קופות גמל ופנסיה 68 מיליון אג"ח, 37% מההנפקה.

| |||

מאז ההנפקה: פירעון חצי הלוואה, רכישת נכס והקמת קרן מימון

המהלך הראשון של סילברסטין אחרי הנפקת האג"ח הראשונה היה שימוש ב־99.9 מיליון דולר מתוך תקבולי הגיוס לטובת פירעון מחצית הלוואה של 200 מיליון דולר, שהועמדה למימון קרקע שבבעלות החברה. סילברסטין התכוונה להשתמש בתמורת ההנפקה לצורך פירעון הלוואות שהועמדו למימון הקרקע, המכונה 520 West 41st Street, וציינה זאת בתשקיף לקראת ההנפקה.

המהלך המשמעותי השני שביצעה החברה התרחש כחודשיים לאחר ההנפקה. סילברסטין רכשה, עם שותפים, תמורת 1.15 מיליארד דולר, פורטפוליו נכסים במנהטן הכולל שמונה מבנים, בעיקר למשרדים, הממוקמים במרחק של בלוק אחד מהסנטרל פארק (עסקת Galaxy). חלקה של סילברסטין בהשקעה מסתכם ב־50 מיליון דולר. השוכר בנכס חתם על הסכמי שכירות לתקופות של שנתיים וחצי עד חמש שנים, שבמהלכן ישולמו דמי שכירות של 83 מיליון דולר. סילברסטין מחזיקה ב־16.67% מהחברה שרכשה את הפרויקט, והיא החברה המנהלת בו.

המהלך השלישי הושלם בסוף אוגוסט 2018, כשדירקטוריון סילברסטין אישר הקמת קרן למימון פרויקטים בתחום הנדל"ן. סילברסטין השקיעה בקרן כ־33 מיליון דולר, וחלקה בקרן עומד על 9.91%. את הקרן תנהל חברה שבשליטת לארי סילברסטין, שתהיה זכאית לדמי ניהול של 1% מהיקף ההשקעות הממוצע הקיים בקרן. נכון למועד הדו"חות הכספיים של סילברסטין לרבעון השלישי, הקרן טרם החלה להעמיד הלוואות כלשהן.

צעד נוסף שביצעה סילברסטין הוא חלוקת דיבידנד של 28.2 מיליון דולר לבעלי המניות שלה, בדצמבר 2018. חלוקת הדיבידנד לא לוותה בהתנגדויות מצד מחזיקי האג"ח. כפי הנראה, אחד הגורמים שתורמים לשקט היחס בגזרת מחזיקי האג"ח הוא נוכחותו של הדירקטור החיצוני דוד ברוך בדירקטוריון של סילברסטין. חודשיים לפני מינויו התפטר ברוך מתפקידו כדח"צ בחברת אקסטל, על רקע התנגדותו לחלוקת דיבידנד; מהלך זה תרם לדימויו כדח"צ שאיננו מסתפק בתפקוד כחותמת גומי בלבד.