דמי הניהול בפנסיה נשחקים, בגמל הם הגיעו לתחתית

תעשיית החיסכון ארוך הטווח שמנהלת 1.1 טריליון שקל ממשיכה לצמוח, במקביל לשחיקת דמי הניהול. בגמל נראה שהורדת דמי הניהול הגיעה למיצוי; בפנסיה לא רואים את התחתית; חברות הביטוח מתנחמות בביטוחי מנהלים יקרים; וקופות הגמל להשקעה הכפילו את נכסיהן

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

האם התחרות בשוק החיסכון ארוך הטווח עובדת? משרד האוצר חשף באחרונה את דמי הניהול הממוצעים בגמל, בפנסיה ובביטוחי המנהלים ל־2018, שמהם עולה כי השחיקה בהם נמשכת בכל החזיתות, זו השנה השמינית ברציפות. למרות זאת, השחיקה בקופות הגמל וההשתלמות, שהיתה מואצת בשנים האחרונות, התמתנה.

היקף הנכסים המנוהלים בגמל וההשתלמות הגיע ל־460 מיליארד שקל לעומת 448 מיליארד שקל ב־2017; בקרנות הפנסיה החדשות יש 329 מיליארד שקל לעומת 298 מיליארד שקל ב־2017; ובביטוחי המנהלים מנוהלים 314 מיליארד שקל לעומת 298 מיליארד שקל ב־2017. תעשיית ניהול הכסף הפנסיוני - לא כולל הקרנות הוותיקות - מנהלת 1.1 טריליון שקל.

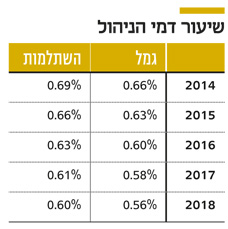

הירידה בדמי הניהול בקופות הגמל וההשתלמות האטה

אם ב־2011 דמי הניהול בגמל היו 0.9%, ב־2018 הם צנחו ל־0.56%, אך כבר ב־2017 הם עמדו על 0.58%. גם בקרנות ההשתלמות נרשמה ירידה, אך צנועה יותר. דמי הניהול הממוצעים בהן ב־2017 היו 0.61%, ואילו ב־2018 ירדו מעט ל־0.6%. ב־2011 היו דמי הניהול של קרנות ההשתלמות 0.8%.

נראה שמנהלי חברות הגמל הגדירו רף תחתון לדמי הניהול הממוצעים, שעומד בממוצע על 0.6%, ולא צפוי לרדת עוד באופן משמעותי. מעבר לעמלות שנדרשים מנהלי הגמל לשלם למשווקים - סוכני הביטוח - שלא משאירים מרחב גדול להוזלות נוספות, בסופו של דבר התחרות בתעשייה מתמצית כיום בין שחקן אחד שמגייס כמעט הכל לעומת כל השאר.

ב־2018 היה זה אלטשולר שחם, שחברת הגמל שלו גייסה מהמתחרים סכום עתק של 13 מיליארד שקל, בהמשך להעברות של 6.7 מיליארד שקל ב־2017. ילין לפידות, שהיה הכוכב של 2017 עם גיוסים של כמעט 8 מיליארד שקל, איבד 4.6 מיליארד שקל ב־2018 – בעיקר לאלטשולר. גם ילין וגם אלטשולר לא מוכנים להוריד את דמי הניהול - 0.73% בממוצע ב־2018 - שגבוהים מהממוצע בתעשייה.

את 2018 סיימו המוסדיים בפערים קטנים יחסית זה מזה בתשואות, ואין כוכב מובהק בתחום, שאליו הכסף צפוי לנדוד. ואולם אלטשולר שחם, שכיכב בשנים האחרונות, ירד לתחתית טבלת התשואות ב־2018 - מה שעשוי למתן את קצב הגיוסים שלו.

פנסיית ברירת המחדל לא משנה את מפת הכוחות

בזמן שהשחיקה בדמי הניהול בענף הגמל מתמתנת, נראה שלירידה בדמי הניהול הממוצעים בקרנות הפנסיה אין תחתית. דמי הניהול הממוצעים ב־2018 הגיעו ל־0.22% מהצבירה ו־2.32% מההפקדות, וממוצע דמי הניהול המשוקללים היה 0.45% מהסכום הצבור. לשם השוואה, שיעור דמי הניהול המשוקלל הממוצע ב־2017 היה 0.49%, וב־2016 הוא היה 0.55%.

הסיבה להמשך השחיקה בדמי הניהול בפנסיה היא פערים משמעותיים בין החוסכים החזקים – עובדים בארגונים גדולים המכופפים את קרנות הפנסיה - לעומת העובדים החלשים שמשלמים דמי ניהול הקרובים למקסימום. עקב כך השיק שר האוצר משה כחלון, ביחד עם הממונה לשעבר על שוק ההון דורית סלינגר, את רפורמת פנסיית ברירת המחדל, שבמסגרתה נבחרו שתי קרנות שהציעו דמי ניהול מוזלים.

לפני כמה חודשים נבחרו ארבע קרנות ברירת מחדל חדשות, ומאפריל הקרוב יידרשו כל המעסיקים לעשות אחת מהשתיים: לצאת למכרזי פנסיה חדשים כדי לבחור קרן ברירת מחדל לעובדים; או לצרף עובדים חדשים לאחת מארבע הקרנות המוזלות: מיטב דש, הלמן־אלדובי, פסגות ואלטשולר שחם. הקרנות המוזלות של מיטב דש והלמן־אלדובי, שזכו במכרז הראשון, לא צברו נתח שוק משמעותי, אך השינוי מאפריל עשוי לגרום לכך שקרנות ברירת המחדל אכן יקטינו את הריכוזיות בשוק זה.

בלי מקדם מובטח היתרון של ביטוחי המנהלים נעלם

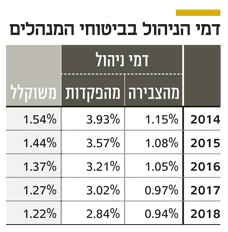

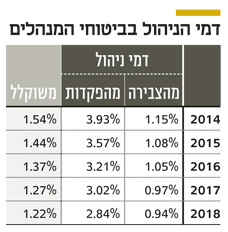

ביטוחי המנהלים נחשבים כיום מוצר מיושן. מי שהחל לחסוך בו לפני 2013, נשאר בזכות המקדם המובטח – ההבטחה שקצבת הפנסיה לא תיפגע מהתארכות תוחלת החיים. מ־2013 המקדם בוטל בהוראת הרגולטור, וההצדקה לכאורה לדמי ניהול כפולים ויותר מאלה של קרנות הפנסיה נעלמה. דמי הניהול בביטוחי המנהלים נמצאים בשחיקה מתמדת, אך בשנתיים האחרונות המוצר חווה עדנה מחודשת.

הסיבה היא שהעמלות שמשלמות חברות הביטוח לסוכנים לשיווק קרנות פנסיה נשחקות בחדות. דמי הניהול הגבוהים בביטוחי המנהלים מאפשרים תגמול אטרקטיבי יותר לסוכנים, שמצדם מתפתים להמשיך לשווק את המוצר. הם מנמקים זאת בכך שביטוח מנהלים - להבדיל מקרן פנסיה - הוא חוזה, ואילו קרן פנסיה מבוססת על מגנון ביטוח הדדי.

אך האם היתרון הזה מצדיק דמי ניהול גבוהים משמעותית? דמי הניהול הממוצעים המשוקללים בקרנות הפנסיה ב־2018 היו 0.45%, ואילו בביטוחי המנהלים הגיעו ל־1.22% - פי 2.7. עם זאת, השחיקה בדמי הניהול בביטוחי המנהלים חדה. ב־2017 עמדו דמי הניהול המשוקללים הממוצעים על 1.27%, וב־2016 על 1.37%. חברות הביטוח והסוכנים מבינים שאין הצדקה לפער.

הליקויים של הגמל להשקעה עדיין כאן

בנובמבר 2016 הושק מוצר חיסכון חדש – קופת גמל להשקעה. להבדיל מקרן פנסיה או קופת גמל, מדובר במוצר חיסכון פיננסי לכל דבר. הוא מתחרה בקרן נאמנות, תעודת סל או ניהול תיקים שניתן למשוך אותו בכל עת. היתרון שלו הוא בהטבה שהעניקה המדינה: מי שיחסוך בו עד גיל הפנסיה, יוכל למשוך את הסכום הצבור כקצבה חודשית פטורה ממס רווחי הון.

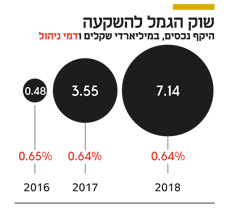

אלא שבלחץ רשות ני"ע, שלא מפקחת על קופות הגמל, הוגבלה ההצטרפות למוצר ל־70 אלף שקל בשנה לאדם. בעוד ב־2017 ניהלו קופות הגמל להשקעה 3.55 מיליארד שקל, ב־2018 המוצר הכפיל את נכסיו ל־7.14 מיליארד שקל. בדומה לקופות הגמל, גם כאן אלטשולר הוא הכוכב הבלתי מעורער בגיוסים - מכלל הנכסים המנוהלים 52% נמצאים אצלו. אם מוסיפים את היקף הנכסים בגמל להשקעה בפסגות, מנורה וילין לפידות, מגיעים ל־72%.

לפני שנה הצהיר סגן שר האוצר ח"כ איציק כהן על תוכניותיו להגדיל את תקרת ההפקדות למוצר ל־150 אלף שקל, אך הדבר התעכב, והבחירות הקרבות מעלות ספק רב באשר לכך. העלאת התקרה היתה יכולה לייצר זינוק משמעותי יותר בגיוסים.

חולשה נוספת של המוצר היא שהעברת כספים מקופת גמל להשקעה אחת למתחרה נחשבת אירוע מס. כך, כל מי שרוצה לעבור למתחרה לא נהנה מאחת ההטבות המרכזיות שלו - דחיית אירוע מס. הדבר קורה בגלל בירוקרטיה הקשורה ללוחות הזמנים של ועדת הכספים של הכנסת, שאמורה לדון בנושא.

לשם השוואה, המוצר המתחרה לגמל להשקעה – פוליסות החיסכון הפיננסיות של חברות הביטוח, שקיימות כבר כעשור - צומח לפי הערכות בקצב מסחרר בהרבה, אך אין מידע רשמי בנושא.

היקף הנכסים שמנהלות פוליסות החיסכון של הכשרה ביטוח מגיע כבר לכמעט 7 מיליארד שקל; מהחברות הבודדות שיצרו מיתוג נפרד לפוליסות החיסכון המאפשר מעקב אחר היקף הנכסים שמנוהל בהן. לפי הערכות, הפוליסות של חמש חברות הביטוח הגדולות (מגדל, כלל, הפניקס, הראל ומנורה) מנהלות לפחות כ־50 מיליארד שקל במוצר.