איך קרן נאמנות סולידית מפסידה 10% בחודש אחד?

מספר קרנות אג"ח עם חשיפה נמוכה למניות ולאג"ח לא מדורגות רשמו תשואות שליליות חריגות במהלך חודש דצמבר. נראה כי הקרנות - של מגדל שוקי הון, אי.בי.אי ופסגות - לקחו על עצמן סיכון על חשבון המשקיעים כדי לרשום תשואה שתקל עליהן לגייס, אולם נפילות השווקים והאג"ח של חברות הנדל"ן האמריקאיות חשפו אותן בערוותן

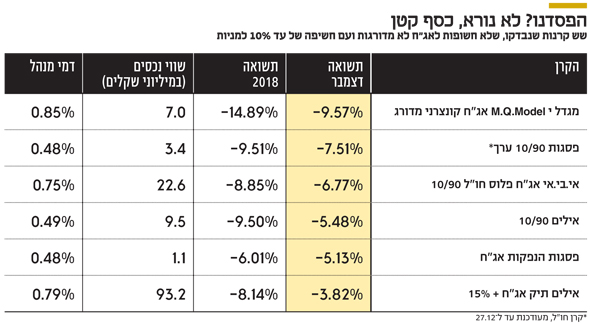

כיצד קרן נאמנות סולידית החשופה למניות בשיעור של עד כ־10% בלבד למניות מאבדת בפחות מחודש עד 10% מערכה? מצאנו שש קרנות נאמנות עם מדיניות השקעות שלא כוללת סימן קריאה, כלומר, שאין בהן חשיפה לאג"ח לא מדורגות והן עם חשיפה של כ־10% בלבד למניות שבהן זיהינו תנודתיות חדה בחודש דצמבר. מדובר בקרנות שמיועדות לקהל משקיעים סולידי, כזה שלא מוכן לרכבת ההרים של שווקי ההון.

ההפסדים חריגים למרות החשיפה הנמוכה

להמחשה, שוק המניות המקומי והעולמי ירד בכ־20% משיאו בספטמבר, כך שחשיפה של 10% למניות היתה צפויה להביא לירידה של 2% בלבד בקרן. אם ניקח בחשבון ירידה של כ־1% במדד התל בונד 60 ואפילו אם ניקח בחשבון חשיפה לאג"ח שאינן במדדי התל בונד, עדיין היה ניתן לצפות לירידה של 3% לכל היותר בחודש בודד.

אף על פי כן, קרן מגדל י M.Q Model אג"ח קונצרני מדורג איבדה 9.5% בדצמבר וכמעט 15% מתחילת השנה, אילים 10/90 איבדה 5.5% בדצמבר ו־9.5% מתחילת השנה וקרן אי.בי.אי אג"ח פלוס חו"ל 10/90 איבדה כמעט 7% בדצמבר ו־כמעט 9% מתחילת השנה ואלמלא החשיפה הדולרית שלה היא היתה יורדת אף יותר שכן הדולר עלה והיווה השפעה מאזנת. קרן הנאמנות פסגות הנפקות אג"ח איבדה 5.13% בדצמבר ו־6% מתחילת השנה.

אם מסתכלים על שווי נכסי הקרנות, רואים שמדובר בקרנות עם מעט נכסים מנוהלים. הקרן של אי.בי.אי מנהלת 23 מיליון שקל בלבד, אילים 10 מיליון שקל, מגדל 7 מיליון שקל והקרן של פסגות מיליון שקל בלבד.

אלא שנתון זה מדאיג אף יותר ומעלה חשש כי מנהלי ההשקעות מוכנים לקחת סיכונים גבוהים יותר דווקא בקרנות שאין בהן הרבה כסף. אם הסיכון יוכיח את עצמו, הקרן תככב במערכות הדירוג של הבנקים ותגייס כסף. אם לא, מעט אנשים יאבדו את כספם ולא מדובר בקרן עם סכומים גדולים. השיטה הזו של מנהלי הקרנות, כעת עומדת במבחן הגדול של המפולת בשווקים.

הקרן של פסגות למשל היא קרן יחסית חדשה, היא קיימת מתחילת 2018 ולא גייסה כמעט כסף. לרוב, הקרנות נכנסות למערכות הדירוג של הבנקים רק לאחר שנה אחת לפחות. בדיקת תמהיל השקעות הקרן מעלה כי היא חשופה לאג"ח של אי.די.בי פיתוח ודיסקונט השקעות שירדו בחדות החודש וכן של חברות נדל"ן אמריקאיות כמו אקסטל, סקיילין, מוינאן ואול־יר. כל אלה כשפסגות דווקא נמנה על בתי ההשקעות שטענו שיש להתרחק מאג"ח אלו ואכן לא השקיעו בהן בקרנות הגדולות שהם מנהלים.

זו שצללה יותר מכולן במהלך השנה ובדצמבר

הקרן שירדה הכי הרבה מתחילת השנה ובמהלך החודש היא מגדל י M.Q.Model אג"ח קונצרני מדורג 9.57%‑ מתחילת החודש ו־14.89%‑ מתחילת השנה. מדובר בקרן קטנה שמנהלת 7 מיליון שקל ובדומה לקרן של פסגות, לא החלה בהליך של שיווק דרך מערך הייעוץ הבנקאי. הלקוחות שלה הם לרוב לקוחות שמגיעים מפה לאוזן או דרך חברת ניהול התיקים של הבית.

גם הקרן הזו המבוססת על מודל השקעות שפיתחו במגדל שוקי הון במטרה לזהות הזדמנויות בשוק האג"ח. הקרן משקיעה לא מעט באג"ח של חברות נדל"ן אמריקאיות כמו נמקו, דלשה, הרץ פרופרטיס, קליין, סטרוברי, קופרליין ואחרות שירדו בחדות בחודש האחרון. לו חודש דצמבר היה נראה אחרת, השוק היה חיובי ואגרות החוב של חברות הנדל"ן האמריקאיות היו נוסקות, הקרן היתה נהנת מתשואה מעולה שהיתה מהווה את הבסיס לגיוסים מצוינים בקרן ב־2019.

תנודתיות שלא מצדיקה את דירוג הסיכון הנמוך

זהו גם המקרה של קרן אי.בי.אי אג"ח פלוס חו"ל 10/90 שאיבדה כמעט 6.67% מתחילת החודש וכמעט 9% מתחילת השנה. הקרן מנהלת 22 מיליון שקל, לאחר שבנובמבר פדתה 17 מיליון שקל. מדובר בקרן ותיקה יחסית (מ־2015) שב־2017 רשמה תשואה חיובית של 4.2%. גם כאן, מפתיע, או שלא, מככבות אג"ח של חברות הנדל"ן האמריקאיות — אקסטל, ווטרסטון, MDG, דה לסר, קליין, ספנסר, אול־יר, דלשה, מדלי, אנקור ואחרות.

גם כאן מדובר בקרן ללא סימן קריאה, כך שלא חשופה לאג"ח ללא דירוג השקעה, ש־90% ממנה מושקע באג"ח מכל סוג שהוא ורק 10% במניות. באופן טבעי המשקיעים בה תופסים אותה לכל הפחות כקרן לא אגרסיבית או מסוכנת. גם כאן, מעט משקיעים הפסידו כסף ועדיין אפשר להעריך שמדובר לכל הפחות במאות אם לא אלפי לקוחות.

לרוב, אם ביצועי הקרן מבריקים והקרן מתחילה לגייס, מנהלי הקרנות הללו מתחילים להפחית את רמת הסיכון בקרן. המנהלים לא יכולים להרשות לעצמם לחטוף תשואה שלילית של כמעט 10% בחודש, בקרן שמנהלת סכומי כסף מהותיים ועלולה לפגוע בקשר שלהם מול היועצים בבנקים. המשמעות בפועל היא אחת משתיים. הראשונה, קרן שהסיכון שלקחה מתממש ואז יש מיעוט מפסידים ומעט עוגמת נפש. השנייה, קרן שמככבת, מגייסת כסף, מורידה סיכון, ואז המשקיע שהצטרף לקרן בזכות התשואות המדהימות שלה, מגלה שביצועי העבר לא שוחזרו והוא נמצא בקרן עם ביצועים בינוניים במקרה הטוב.

התנודתיות החריגה שהקרנות הללו חוות בטווח הקצר, לא מצדיקה את היותן קרנות שעל פניו נתפסות ברמת סיכון מסוימת. סביר שמשקיע בקרן 10/90 של אי.בי.אי, לא נערך לקריסה של 7% בחודש, שלא מביישת קריסות של קרן מנייתית או קרן עם סימן קריאה.

"חודש דצמבר בפרט, אינו חודש מייצג"

גורם בכיר בתעשיית הקרנות אמר ל"כלכליסט", כי "החודש חלק גדול מסדרות האג"ח הקונצרניות שירדו מעל 10% דווקא היו סדרות מדורגות ובחלקן אף בדירוג A. בימים האחרונים ניתן לראות שיפור בחלק מסדרות אלו. ניתן למצוא בחלק מהסדרות הזדמנויות כתוצאה מתגובת יתר משמעותית של השוק, שנבעה מפדיונות של הציבור. בחירה סלקטיבית ואחזקה לאורך זמן במוצרי השקעה אקטיביים צפויה להניב תוצאות טובות לאורך שנים".

ממגדל שוקי הון נמסר: "מדובר בקרן העובדת על פי מודל כמותי ממוחשב בקטגוריה של 'איגרות חוב, חברות והמרה אחר' שאינה מוגדרת כקטגוריה סולידית. המודל פועל לטווחים ארוכים ומושקע במלואו באג"ח קונצרניות מדורגות בדרוג השקעה. שנת 2018 בכלל וחודש דצמבר בפרט, אופיינו בקיצוניות רבה בשווקי האג"ח הקונצרניות והמניות ולהערכתנו, דצמבר אינו חודש מייצג".