קרן זימר מניו יורק לוטשת עיניים לכלל ביטוח והפניקס

אחרי שהמפקחת על הביטוח, הפורשת בסוף אוגוסט, טרפדה את מכירת השליטה לסינים, יגיע בקרוב לישראל סטוארט ג'ייסון זימר להמשך הפגישות עם יצחק תשובה ואדוארדו אלשטיין - שאת שניהם הוא מכיר. הערכות: הוא יעדיף לרכוש את הפניקס

לטלגרם של מדור שוק ההון של כלכליסט לחצו כאן

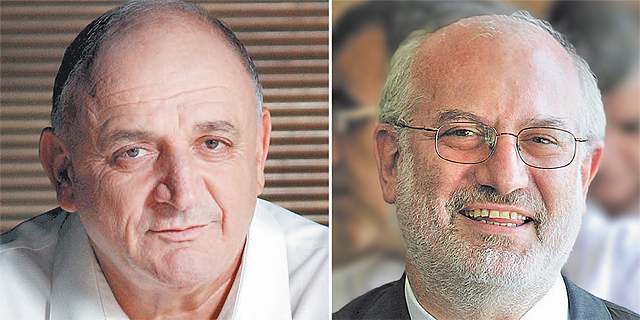

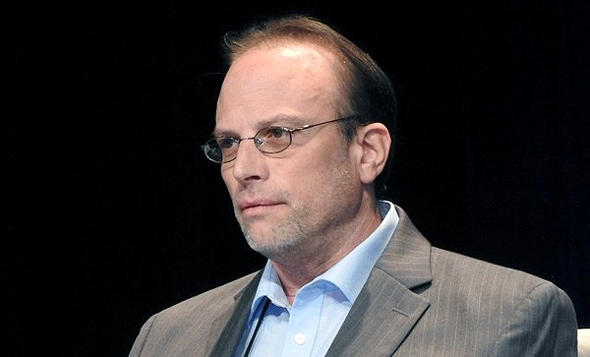

גורם חדש מצטרף לרשימת המבקשים לרכוש חברת ביטוח ישראלית. ל"כלכליסט" נודע כי סטוארט ג'ייסון זימר (Stuart Jason Zimmer), יהודי מניו יורק המנהל קרן גידור גדולה, נפגש בחודש האחרון כמה פעמים עם בעל השליטה בהפניקס, יצחק תשובה, במטרה לנהל עימו משא ומתן לרכישת חברת הביטוח.

במקביל בוחן זימר גם את רכישת השליטה בכלל ביטוח מידי אדוארדו אלשטיין. בנוסף להיכרות עם תשובה, זימר מכיר גם את אלשטיין, והשניים נפגשים מדי פעם בניו יורק. ככל הנראה בפגישות האחרונות שלהם דובר גם על רכישת כלל ביטוח. עם זאת, על פי הערכות, מעדיף זימר את הפניקס על פני כלל.

זימר התעניין בעבר בהשקעה במאגר תמר

זימר מבצע את השקעותיו באמצעות קרן הגידור זימר פרטנרס (Zimmer Partners), שאותה יסד בשנת 2012. הקרן פועלת מניו יורק, וזימר עצמו משמש בה כמנכ"ל, מנהל השקעות ראשי ואנליסט. מיטשל בראד פרסמן (Mitchell Brad Pressman) משמש כסמנכ"ל הכספים של הקרן. הקרן מנהלת 7.5 מיליארד דולר בכמה קרנות, המשקיעות בעיקר בחברות בתחומי האנרגיה והנדל"ן.

בעברו שימש זימר כמתמחה בחברת ההשקעות של מייקל שטיינהארדט, מבעלי המניות של בנק הפועלים בעבר, והתמקד בהשקעות בתחום האנרגיה במשרד, בדגש על השקעות בתחום הגז. הוא עזב ב־1993 את הקרן של שטיינהארדט, כדי להקים קרן גידור לתרומות בחסות קומודיטיס קורפ (Commodities Corporation), שם היה אחראי לביצוע מחקר בסיסי על שירותי חשמל וגז. בתחילה הוא ניהל את הקרן ולאחר מכן הפך למנהל תיקי השקעות. ב־1997 ייסד זימר את Zimmer Lucas Capital, LLC, קרן שבה שימש כמנהל השקעות.

22% מהכספים של זימר פרטנרס מושקעים בחברות אנרגיה, ול"כלכליסט" נודע כי בעבר ניהל זימר מגעים לרכישת נתח ממאגר הגז תמר, וכי עסקי האנרגיה והנדל"ן הם הבסיס להיכרותו עם תשובה. 16.5% מנכסי הקרן מושקעים בתחום הפיננסים.

זימר צפוי לבקר בימים הקרובים בישראל ולהיפגש הן עם מנהלי כלל ביטוח והן עם מנכ"ל הפניקס אייל לפידות, כדי לקדם את המכירה. אם יגיע לכלל הסכמות לגבי רכישה, תהיה זו העסקה הראשונה שתיבדק בידי מי שיחליף את דורית סלינגר בראשות רשות שוק ההון.

תשובה מנסה למכור את הפניקס כבר יותר משלוש שנים, כדי לעמוד במגבלות חוק הריכוזיות. ההסכם האחרון שלו למכירת חברת הביטוח נחתם מול חברת סיריוס האמריקאית, שנמצאת בבעלות סינית. תוקף ההסכם פג מבלי שסיריוס קיבלה את אישורה של סלינגר, המפקחת על הביטוח, ולאחר שסיריוס היתה אמורה לשלם תמורת השליטה בחברה (52.25%) סכום של 2.5 מיליארד שקל.

ההסכם נחתם לפני שנה, ובמסגרתו נדרשה סיריוס לרכוש בבורסה — כבר במעמד החתימה — 4.9% ממניות הפניקס תמורת 208 מיליון שקל. השלב השני והמשמעותי בהסכם כלל את רכישת יתרת מניות דלק בהפניקס תמורת 2.3 מיליארד שקל. מאחר שהתנאים להשלמת העסקה לא הבשילו, על רקע אי־קבלת האישור מהפיקוח על הביטוח, היא בוטלה.

זו אינה הפעם הראשונה שמכירת הפניקס מתבטלת, והדבר נכון גם לגבי עסקאות למכירתה של כלל ביטוח שבשליטת אלשטיין. סלינגר הכשילה פעם אחר פעם את המכירה של החברות, אף שחוק הריכוזיות מחייב את בעלי השליטה למכור אותן, בשל הדרישה להפריד בין נכסים פיננסיים וריאליים עד סוף 2019. סלינגר אמנם לא השיבה בשלילית לאף אחד מהרוכשים הפוטנציאליים, אבל עיכבה את מתן התשובה.

דלק יכולה לחפש רוכש אחר, ונראה כי תשובה אכן תר אחר רוכש כזה, ובמקביל הוא יכול למכור את המניות בשוק. אם תישאר דלק עם 25% מהמניות, תהפוך הפניקס לחברה ללא גרעין שליטה. גם המניות של סיריוס (4.9%) עשויות לצאת בקרוב למכירה בשוק. בעלת מניות גדולה נוספת בחברה היא קבוצת יעקב שחר וישראל קז, שמימשה בחודשים האחרונים חלק מהותי מאחזקותיה.

סיריוס, שפועלת במדינות מערביות כמו שבדיה ובריטניה, היתה הרוכשת החמישית שקבוצת דלק קידמה מולה את המו"מ למכירת השליטה בהפניקס. קדמו לה פוסון הסינית; ג'רארד קושניר, חתנו של דונלד טראמפ; אם־טראסט האמריקאית; ויאנגו הסינית גם היא.

תשובה הרוויח מביטול המכירה לסיריוס

מבחינת תשובה, ביטול העסקה מול סיריוס היה מבורך, שכן בינתיים עלה שווי השוק של הפניקס לשווי שעליו דובר בעסקה, 5 מיליארד שקל (הרוכש משלם גם פרמיית שליטה), אך בשבועות האחרונים ירדה לשווי של 4.85 מיליארד שקל. קבוצת דלק כולה, שמחזיקה בשליטה בהפניקס, נסחרת בשווי של 6 מיליארד שקל. העלייה במחיר מניית הפניקס מיוחסת לביצועים הטובים של החברה בניהולו של לפידות.

כלל ביטוח מתקרבת גם היא למעמד של חברה ללא גרעין שליטה. סלינגר אילצה את אלשטיין למכור 5% ממניות החברה מדי ארבעה חודשים, לאחר שלא קיבל אישורים למכירת השליטה בה. לאי.די.בי פתוח, שבאמצעותה מחזיק אלשטיין בכלל ביטוח, אין הון עצמי הנדרש לאחזקה בחברה, ולאלשטיין עצמו אין היתר שליטה. אלשטיין עשוי לבקש היתר כזה בחודשים הקרובים, לאחר שאחזקתו בחברה ירדה ל־30%. הוא יוכל לבצע מהלך כזה לאור מכירתן של מניות שופרסל, שהורידה את ההכנסות של רשת הקמעונאות מההכנסות הכוללות של קבוצתו מתאגידים ריאליים. בכך ירדו הכנסות הקבוצה מתחת לרף הנדרש, ולפיכך יתאפשר לאלשטיין להחזיק בכלל ביטוח, בכפוף לקבלת היתר.