איך איבדה מניית קבוצת דלק 50% משוויה מאז השיא

הקבוצה בשליטת יצחק תשובה השקיעה סכום עתק של 2.08 מיליארד שקל בחברת הנפט איתקה - רכישה שמסתמנת כרגע כמאכזבת, נוכח קצב איטי מהצפוי של הפקת נפט בים הצפוני; המשקיעים תולים עכשיו תקוות בתחזיות שהקבוצה פרסמה לארבעת מאגרי הלוויין הסמוכים למאגר הראשי סטלה, אלא שהן עלולות להתברר כאופטימיות מדי; חלק ראשון

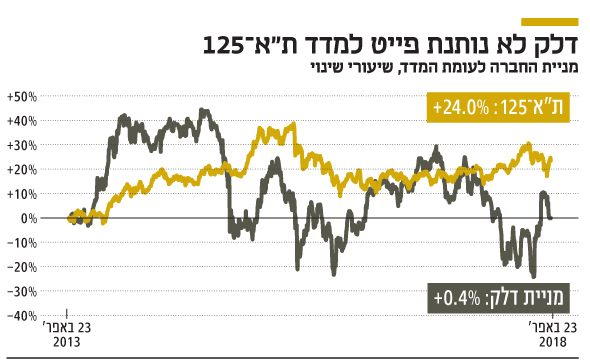

המניה של קבוצת דלק מציגה מגמה שלילית מהשיא של אמצע 2014, ומחירה כעת נמוך בכ־50% מאותו שיא. הקבוצה מבצעת בשנים האחרונות שינוי אסטרטגי של התמקדות בתחומי הנפט והגז בישראל ובעולם, ובמקביל היא מממשת חלק ניכר מנכסיה בתחומים אחרים. הנפט והגז בישראל מהווים היום כ־50% מנכסי הקבוצה.

כחלק מההתרחבות העולמית רכשה הקבוצה את כל המניות של חברת האנרגיה הבנלאומית איתקה (Ithaca) תמורת 2.08 מיליארד שקל - רכישה המסתמנת כרגע כמאכזבת, לאור קצב הפקת הנפט של החברה. מנגד, ביצעה דלק השקעה מוצלחת במניותיה של חברת נפט אחרת, Faroe, שמומשו החודש ברווח של 116 מיליון שקל.

כחברת אחזקות נובע השווי של הקבוצה משווי אחזקותיה, שמרביתן סחירות. "כלכליסט" מנתח את מצבה של קבוצת דלק על פי הדו"חות השנתיים שפורסמו בסוף מרץ, תוך התמקדות בשווי הנובע מאיתקה.

המתקן הצף מעל סטלה מזרים נפט לבריטניה

קבוצת דלק נכנסה להשקעה ראשונית באיתקה באוקטובר 2015 כשרכשה 19.9% ממניות החברה תמורת הזרמת הון לחברה. ב־2017 התקבלה הצעת רכש של קבוצת דלק למניות איתקה, והבעלות המלאה על החברה עברה לקבוצת דלק. הסכום הכולל שהשקיעה קבוצת דלק ברכישת איתקה עומד על 2.08 מיליארד שקל.

לאיתקה יש שתי זרועות של נכסי נפט וגז. המהותית יותר היא פרויקט GSA (Greater Stella Area), הכולל זכויות במאגר סטלה, שמפיק נפט בים הצפוני, ובארבעה מאגרים סמוכים לו, שנמצאים בשלבי פיתוח שונים. הזרוע השנייה כוללת את יתר הזכויות של איתקה בנכסי נפט וגז, וגם מרביתם בים הצפוני. חלקה של איתקה בעתודות המוכחות והצפויות בפרויקט GSA הוא 15.7 מיליון חביות נפט ו־4.15 BCM גז. חלקה של איתקה בעתודות הצפויות והמוכחות ביתר הרישיונות הוא 19.5 מיליון חביות נפט ו־0.8 BCM גז.

מאגר סטלה החל להפיק נפט בפברואר 2017 באמצעות חמש בארות פעילות ומתקן הפקה צף שהוקם מעל המאגר. איתקה מחזיקה ב־54.66% מהזכויות במאגר סטלה ובכ־50% מהזכויות במתקן הצף, שצפוי לשרת גם את המאגרים הסמוכים. המתקן הצף מעל מאגר סטלה חובר לצנרת שמעבירה את הנפט לחופי בריטניה, וכך נחסכת ההעברה במכליות.

עיקר ההשקעה של איתקה בשנה החולפת היה בפיתוח מאגר Harrier הסמוך למאגר סטלה וחיבורו למערכת ההפקה הצפה. לאיתקה אחזקה של 54.66% גם במאגר Harrier, והיא צפויה להתחיל להפיק ממנו נפט בחצי השני של השנה. השלב השלישי של הפיתוח באזור יהיה בניית תשתית שתחבר את מאגר Vorlich הסמוך לתשתית ההפקה שמעל סטלה.

לאיתקה כ־34% מהזכויות במאגר, שנפרש על שלושה רישיונות שונים. תוכנית הפיתוח של מאגר זה כוללת קדיחת שתי בארות הפקה ב־2019 וחיבורן למתקן ההפקה הצף ב־2020.

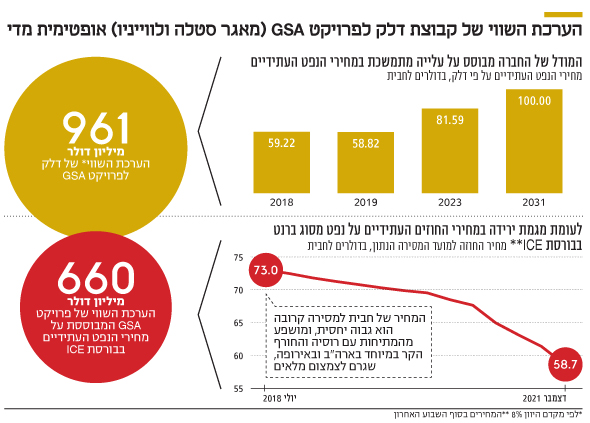

קבוצת דלק פרסמה תזרים מזומנים מהוון אופטימי מאוד לפרויקט GSA, ולפיו הערך המהוון שינבע לאיתקה מהפרויקט, לפי מקדם היוון של 8% בשנה, הוא 961 מיליון דולר (החברה השתמשה במקדמי היוון של 5% ו־10%, ואת ההתאמה ל־8% ביצענו אנחנו). הערך הגבוה המופיע בתזרים נובע, בין היתר, מכך שמאגר סטלה כבר מפיק נפט וגז, ושההשקעות הצפויות מפיתוח שני המאגרים הסמוכים יהיו נמוכות מהותית מההכנסות מסטלה.

אבל ישנה הנחה בעייתית אחת של מעריכי השווי של המאגרים - המחירים העתידיים של הנפט והגז. בעוד ההנחות למחירי הנפט בשנים 2018 ו־2019 הן שמרניות מאוד ועומדות על 59.22 ו־58.82 דולר לחבית, ההנחות למחירי הנפט בעתיד הרחוק יותר גבוהות מאוד. המודל מניח עלייה מהירה במחיר הנפט ל־81.59 דולר לחבית ב־2023, ומשם המשך עלייה מתונה יותר עד יותר מ־100 דולר בשנת 2031. המודל מניח עלייה דומה גם במחיר הגז הטבעי בבריטניה.

הנחות אלה מנפחות את תוצאת המודל בעשרות אחוזים, ולכן אנו לא מקבלים את התוצאה האופטימית של המודל. אנו בוחרים להציב במחירי הנפט והגז הטבעי במודל את מחיר הנפט מסוג ברנט ואת מחיר הגז הטבעי בבריטניה, כפי שהם נסחרו בסוף השבוע האחרון בבורסת ICE. מחירי הנפט הממוצעים לשנה הנוכחית ולשנה הבאה הם כ־68 דולר לחבית, לאחר שמחיר החוזים לטווח הקצר זינק בעקבות המתיחות ששוררת בין ארה"ב לרוסיה על רקע האירועים במזרח התיכון.

מנגד, מחירי חוזי הנפט יורדים בשנים שלאחר מכן. משנת 2022 אנחנו מגבילים את המחיר ל־60 דולר לחבית, כיוון שהסחירות על החוזים העתידיים ממועד זה נמוכה. עבור מחיר הגז הטבעי בבריטניה אנחנו מניחים מחיר קבוע של 6 דולר ליחידת אנרגיה. במקביל המודל מניח שעלויות ההפעלה והפיתוח פוחתות ב־1% עם כל ירידה של 5% במחיר הנפט. תחת הנחות אלה השווי של פרויקט GSA יורד ב־31% להיקף של 660 מיליון דולר.

הפחתת שווי בגלל קצב הפקה נמוך מהצפי

ברבעון הרביעי של 2017 הפיקה איתקה ממאגר סטלה 439 אלף חביות נפט, 0.1 BCM גז ו־49 אלף חביות קונדנסט (גז טבעי מעובה). מחיר הנפט הממוצע ברבעון היה 62.9 דולר לחבית, והרווח הגולמי הממוצע מחבית נפט, לאחר הוצאות הפקה ותמלוגים, היה 51.69 דולר. קצב ההפקה היה נמוך מהערכות קודמות של החברה, ולכן קבוצת דלק הפחיתה 42 מיליון דולר מהשווי שבו רשום מאגר סטלה בדו"חותיה. בסוף 2017 היו לאיתקה חוזי הגנה על מחיר של 3.1 מיליון חביות נפט, שיפקעו ביוני 2019, וחוזי הגנה נוספים על מחיר הגז הטבעי בבריטניה, שיפקעו במרץ 2019.

הגנות אלה יצרו לחברה הוצאות מימון של 30 מיליון דולר ברבעון הרביעי של השנה. הגנות אלה צפויות ליצור הוצאות מימון של כ־10 מיליון דולר גם ברבעון הראשון של 2018, בעקבות המשך עליית מחיר הנפט והיציבות המחיר הגז הטבעי בבריטניה.

מעבר לפרויקט GSA יש לאיתקה זכויות בשיעורים שונים בתשעה רישיונות נוספים, ובהם 120 בארות מפיקות ותיקות. לפי תזרים המזומנים של החברה, חלקה של איתקה בהפקה צפוי להיות 7,500–8,200 חביות נפט ליום בארבע השנים הקרובות, ולאחר מכן קצב ההפקה צפוי לדעוך.

החלק היחסי של עלויות ההפעלה מההכנסות של רישיונות אלה גבוה בהרבה לעומת פרויקט GSA, בגלל ריבוי הבארות, והוא עומד על 30%–40%, ולכן הרווחיות נמוכה יותר. הערך המהוון של תזרים המזומנים המהוון שבדו"חות דלק, לפי מקדם היוון של 8% של רישיונות אלה, הוא 531 מיליון דולר. אך גם תזרים מזומנים זה מתבסס על ההנחות האופטימיות מאוד לגבי המחירים העתידיים של הנפט והגז. אם נניח את אותן הנחות שבהן השתמשנו לפרויקט GSA גם לגבי מאגרים אלה, שוויים יירד ל־390 מיליון דולר.

לאיתקה יש התחייבויות פיננסיות לצדדים שלישיים בהיקף של כ־600 מיליון דולר והון חוזר שלילי של כ־100 מיליון דולר. כ־300 מיליון דולר מהחוב הן אג"ח בריבית גבוהה מאוד של 8.125%. האג"ח ייפרעו ביוני 2019, וסביר להניח שקבוצת דלק תצליח למחזר את החוב בעלות נמוכה יותר. יתרת החוב החיצוני של איתקה היא בנקאית ונושאת ריבית של ליבור פלוס 2.6%. בנוסף קיבלה איתקה הלוואה של 100 מיליון דולר מקבוצת דלק.

ההון העצמי של איתקה הוא 583 מיליון דולר, נמוך מעט מההשקעה של קבוצת דלק בחברה. אם ניקח את תזרימי המזומנים שקבוצת דלק פרסמה לאיתקה, ונפחית את החוב הפיננסי לצדדים שלישיים ואת ההון החוזר השלילי, נקבל שווי של כ־820 מיליון דולר, גבוה בהרבה מכפי שאיתקה רשומה במאזני קבוצת דלק. מנגד, אם ניקח את תזרימי המזומנים המהוונים שאנחנו הכנו לאיתקה, הכוללים הנחות שמרניות בהרבה לגבי מחירי הנפט והגז הטבעי, השווי יירד ל־350 מיליון דולר בלבד. לכן, להערכתנו, השווי של איתקה נמוך מהותית מכפי השווי שבו רשומה החברה במאזני קבוצת דלק.

לאיתקה הפסדים צבורים של 1.73 מיליארד דולר לצורכי מס בבריטניה, הנובעים משילוב של ההשקעה הגדולה בפרויקט GSA ושל המחיר שבו נרכשו מאגרי הנפט הנוספים בתחילת העשור, ולכן היא כנראה לא צפויה לשלם מס — לפחות לא בבריטניה. הפסדים צבורים אלה הם יתרון להפיכת איתקה לתשתית הפעילות הבינלאומית של קבוצת דלק בתחום הנפט והגז. בנוסף, לאיתקה יש יכולות תפעוליות של פיתוח מאגרי נפט וגז במים עמוקים. לכן קבוצת דלק רכשה תשתית שתוכל להועיל לפעילות עצמאית בעתיד בתחום זה, אבל בשלב הנוכחי נראה שהמחיר ששולם עבור נכסי הנפט והגז הקיימים של איתקה גבוה מערכם הנוכחי של הנכסים.

הסכמים עם כרטיס כניסה למפרץ מקסיקו

בנוסף לאיתקה יש לקבוצת דלק זכויות של 70% ברישיון ימי בצפון האוקיינוס האטלנטי לחופי קנדה. השותפה לרישיון, שבוצעו בו סקרים דו־ממדיים, היא נאוויטס שבשליטת גדעון תדמור, לשעבר בכיר בדלק. השותפות רכשו את תוצאות הסקרים ועוסקות בניתוחן. השקעת דלק עד כה ברישיון זה היא מיליון דולר, והשותפות יצטרכו להחליט אם לבצע בו סקר תלת־ממדי. חלקה של קבוצת דלק בעלות סקר כזה יהיה 10.5–14 מיליון דולר.

בינואר נכנסה דלק להסכם עם GulfSlope Energy ו־Texas South Energy לרכישת זכויות ברישיונות שהשתיים מחזיקות במפרץ מקסיקו. מדובר בחברות קטנות עם שווי שוק של 58 ו־17 מיליון דולר, בהתאמה. קבוצת דלק רכשה מהן 75% מהזכויות בשני רישיונות חיפוש במפרץ מקסיקו, ששמותיהם טאו וקנו, תמורת מימון של 90% מהקידוח הראשון בכל רישיון ו־1.5 מיליון דולר נוספים.

ההסכם מעניק לקבוצת דלק אופציה לרכוש משתי החברות זכויות בשבעה רישיונות נוספים בתנאים דומים, וזכות לרכוש 5% מהמניות של שתי המוכרות בהנחה של 10% על מחיר המניה — זאת עם השלמת הביצוע של כל שני קידוחים ועד לרכישה כוללת של 20% מהמניות. לפי ההסכם, תשמש GulfSlope Energy כמפעיל הקידוחים עד למציאת תגלית מסחרית אחת לפחות, ולאחר מכן תוכל קבוצת דלק להחליף אותה או למנות לה מחליף. ההסכם מעמיד לרשות שתי המוכרות, שיש להן משאבים מועטים בלבד, מימון לביצוע הקידוחים, ומנגד מאפשר לקבוצת דלק כניסה הדרגתית לקידוחי נפט במפרץ מקסיקו ללא השקעה מהותית מצידה.

כל הרישיונות נמצאים במים רדודים, עד עומק של 150 מטר, אך שכבת המטרה בנכס הנפט טאו נמצאת בעומק רב מתחת לקרקעית הים, ולכן חלקה של קבוצת דלק בעלות קידוח הניסיון צפוי להיות 35 מיליון דולר. שכבת המטרה בנכס הנפט קנו סמוכה לקרקעית, וחלקה של קבוצת דלק בקידוח הניסיון צפוי להיות 4 מיליון דולר בלבד.

לפי הסקרים הסיסמיים במאגר טאו, יימצאו בו - בהסתברות של 50% - תגליות נפט בנות־הפקה בשתי שכבות עליונות, שיכילו יחד 69.5 מיליון חביות. בשתי השכבות הנמוכות, בהסתברות של 36%–39%, יימצאו תגליות בנות־הפקה, שיכילו יחד 21.5 מיליון חביות נפט. בנכס הנפט קנו, בהסתברות של 58%, תימצא תגלית בת־הפקה של 8.5 מיליון חביות נפט. לכן צפוי כי עיני המשקיעים במניית קבוצת דלק יופנו מערבה בשנה הקרובה בציפיה בעיקר לתוצאות הקידוח שצפוי להתבצע במאגר טאו, שיקבע אם לחברה אכן יהיה מאגר נפט מהותי במרץ במקסיקו - או שהשקעה זו תרד לטמיון.

בקרוב יפורסם ניתוח נכסיה הנוספים של דלק ושוויה לפי שווי נכסי נקי שלהם.

הכותב הוא כלכלן בחברת הייטק