הסדר החוב המתגבש עם יורוקום: אלוביץ' יזרים 40 מיליון שקל

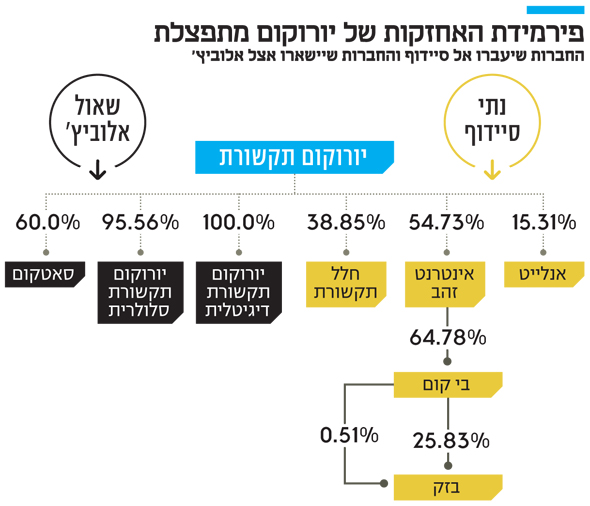

במסגרת הצעת ההסדר החדש שהוגש לבנקים, נתי סיידוף ירכוש את אחזקות קבוצת יורוקום בבזק, חלל תקשורת, אנלייט ופרויקט הנדל"ן מידטאון. אלוביץ' ישאיר בידיו את סאטקום ואת החברות התפעוליות של יורוקום שיועמדו בהמשך למכירה

יורוקום תקשורת תגיש בימים הקרובים הצעה רשמית להסדר חוב עם הבנקים. במסגרתו, איש העסקים נתי סיידוף ירכוש את השליטה בכמה חברות, ובראשן בזק, מידי יורוקום.

ל"כלכליסט" נודע כי הצעת הסדר שהועברה לבנקים ביום חמישי שונה מהמתווים שהוצגו עד כה. לפי ההצעה החדשה, ובפעם הראשונה במהלך המגעים מול הבנקים, מסכים אלוביץ' להזרים הון לחברה.

אלוביץ', כך נודע, יזרים 40 מיליון שקל שישמשו לרכישת מניות השליטה בחברת סאטקום מידי הבנקים דיסקונט, הפועלים והבינלאומי - הנושים הגדולים ביותר של יורוקום תקשורת.

סאטקום נסחרת לפי שווי של 48 מיליון שקל. יורוקום מחזיקה ב־71% ממניות סאטקום בשווי 29 מיליון שקל, כך שאלוביץ' ירכוש אותן בשווי הגבוה ב־38% מהשווי שלהן בבורסה. ההסכם קובע עוד כי במשך השנתיים הקרובות ינסו הבנקים למכור את מניותיהם בסאטקום בסכום גבוה יותר. אם יצליחו, אלוביץ' מתחייב לקנות את המניות בסכום זה.

החברות שסיידוף לא רוצה

במתווה החדש, סיידוף נענה לדרישת הבנקים ושיפר את מרכיב המזומן מ־340 מיליון שקל ל־370 מיליון שקל. בתמורה, הוא יקבל את השליטה בחברות־הבנות אינטרנט זהב, המחזיקה בשרשור בשליטה בבזק, חלל תקשורת ואנלייט ופרויקט הנדל"ן מידטאון. החוב לבנקים הפועלים דיסקונט והבינלאומי על נכסים אלה עומד על 1.1 מיליארד שקל.

ההסדר מותנה במחזור חוב של 260 מיליון שקל יורוקום נדל"ן, חברה־אחות של יורוקום תקשורת, לקונסצורסיום בראשות בנק מזרחי טפחות.

בנוסף, ההסדר קובע כי אלוביץ' ימשיך להחזיק בחברות התפעוליות של קבוצת יורוקום, יבואניות מוצרי נוקיה, פנסוניק, לנובו וחברות אלקטרוניקה נוספות. אלוביץ' יחזיק בהן תקופה מסוימת, עד שיתאוששו. לאחר מכן, החברות יימכרו בהוראת הבנקים לרוכש אחר. מדובר בהתפתחות משמעותית, שכן החוב של החברות מוערך ב־250‑300 מיליון שקל.

סיידוף לא מעוניין לרכוש את החברות הללו, הדורשות תפעול וניהול אופרציה הכוללת מאות עובדים. החברות התפעוליות זקוקות להזרמת מזומן של 20 מיליון שקל באופן מיידי, סכום שאותו הן אמורות לקבל מהזרמת המזומן של סיידוף. מהחוב של חברות אלה ישאר חוב של 240 מיליון שקל לבנקים בידי אלוביץ'.

עוד קובע ההסכם כי סיידוף יפרוס חוב של 323 מיליון שקל על עשר שנים. בהצעות הקודמות החוב היה אמור להיפרס על ארבע שנים. החל בשנה השלישית, סיידוף יחזיר בכל שנה 5% מהחוב בארבעה תשלומים לאורך השנה. בשנה השביעית הוא יעבור לשלם 10% מהחוב בכל שנה, בשלושה תשלומים שנתיים. בשנה העשירית ישלם סיידוף את ה־50% הנותרים מהחוב.

מה יקרה ליתרת החוב

יתרת החוב לנושי יורוקום, 447 מיליון שקל, תשולם באמצעות חלק מהדיבידנדים שיזרמו מהחברות אל סיידוף וכן מרווחי יורוקום בחמש השנים הראשונות להסדר. לאחר פירעון הקרן והריבית והפרשת כרית ביטחון בגובה התשלום בשנה הבאה, סיידוף ישלם רכיב של 8% על המזומן בלבד בעסקה. 80% מכל סכום מעל רכיב זה יועברו לקופת ההסדר, עד ל־447 מיליון שקל. כל סכום שלא יועבר בחמש השנים הראשונות יימחק מהחוב. כמו כן, סיידוף מתחייב כי הוצאות החברה לא יעלו על 1.5% מהחוב מדי שנה.

לקופת הנושים יועברו גם 75% ממניות בית יורוקום ברמת גן בשווי 85 מיליון שקל ו־75% ממניות די אם הנדסה בשווי 50 מיליון שקל.

בתוך כך, המשקיפים שמונו מטעם הבנקים על ידי בית המשפט יחלו השבוע לפעול בתוך יורוקום. חברת גיזה זינגר אבן תשמש כבנקאית ההשקעות ויועצת ההסדר. את המו"מ מטעם סיידוף מנהלים מנהל עסקיו תמיר כהן, היועץ הכלכלי אייל ידווב והיועץ המשפטי אמיר ברטוב.

יורוקום נדל"ן תחדש את הניסיון להנפיק אג"ח

בתוך כך נודע כי אלוביץ' מחדש את הניסיון להנפקת אג"ח של חברת יורוקום נדל"ן. אלוביץ' ויורוקום החלו בהליך לגיוס מזורז של 270 מיליון שקל בהנפקת אג"ח. המטרה: לפרוע את ההלוואה לקונסורציום המלווים של החברה. יורוקום פנתה לבנקים הנושים שלה לקבל אישור לביצוע הגיוס.

אחת הבעיות הקשות של יורוקום בהסדר מול הבנקים היא הצעד של נושי יורוקום נדל"ן, שהעמידו את החוב של החברה, בסך 260 מיליון שקל, לפירעון מיידי. הצעד ננקט מיד אחרי שבנק הפועלים החליט לקחת את אלוביץ' ויורוקום לבית המשפט.

ההנפקה היתה מתוכננת ליוני האחרון אולם אז נחשפו חקירת רשות ני"ע את בזק והחשדות נגד אלוביץ'.

לטובת פירעון החוב של יורוקום נדל"ן, שבמקור עמד על 800 מיליון שקל, משועבדות מניות השליטה בחברת חלל תקשורת ובפרויקט הנדל"ן מידטאון. יתרת החוב אמורה להיפרע בשנה וחצי הקרובות. לא ניתן לקיים הסדר עם הבנקים הפועלים, דיסקונט והבינלאומי בלי להסדיר חוב זה.

יורוקום נדל"ן תנסה לגייס אג"ח במח"מ של 3‑4 שנים, בגובה החוב ובשעבוד המניות בחלל ובמידטאון. מדובר בהשקעה בחוב בעל סיכון יחסית לא גבוה, שכן שווי הבטוחות גבוה בכ־150 מיליון שקל מהחוב שיונפק.

החברה הגיעה להסדר עם המלווים בסוף 2016, כשהחברה לא יכלה לפרוע תשלום של 87 מיליון שקל. בהסדר, התשלומים נפרסו מחדש.