שבע השנים השמנות של בזק נגמרו

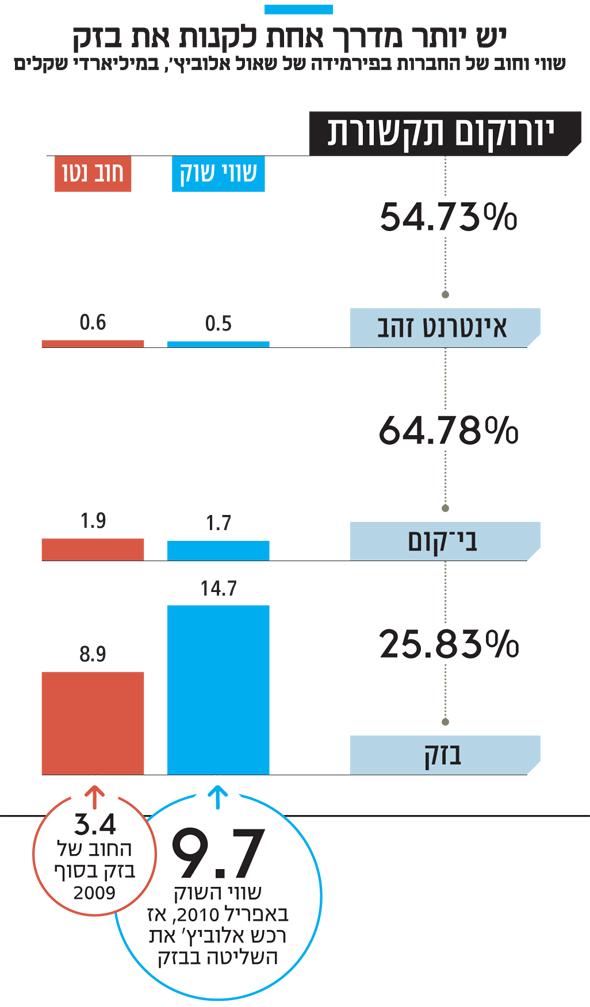

שאול אלוביץ' רכש את בזק באפריל 2010, בתקופה שבה הצרכנים היו שבויים בידי שוק תקשורת לא תחרותי. בזק היא עדיין מכונת מזומנים יחידה מסוגה, אולם מי שירכוש אותה כעת יקבל חברה שהחוב נטו שלה זינק פי יותר מ־2.5 ושפועלת תחת תחרות שמאיימת על מעמדה

היום יתקיים באולמו של נשיא בית המשפט המחוזי בתל אביב השופט איתן אורנשטיין הדיון הראשון בבקשת הפירוק שהגישו הבנקים פועלים, דיסקונט והבינלאומי נגד יורוקום תקשורת של שאול אלוביץ', שבאמצעותה הוא שולט בחברת התקשורת בזק.

בקשת הפירוק הוגשה בעקבות חוב של 971 מיליון שקל של יורוקום לבנקים, לאחר דיונים על הסדרי חוב בין הצדדים שלא הבשילו להסכם. הבנקים מבקשים בשלב זה למנות בעלי תפקיד מטעמם שיקדמו את מכירת נכסי יורוקום, ובראשם האחזקות בבזק. סביר להניח שבתום ההליך המשפטי משפחת אלוביץ' תאבד את השליטה המוחלטת שיש לה כיום בחברה.

עדיין לא ברור איך בדיוק זה יקרה. על השולחן מונחות כמה אפשרויות שנבדלות אלו מאלו באינטרסים של הצדדים המעורבים להתממשותן: בעל השליטה שאול אלוביץ', הבנקים והמשקיעים הפוטנציאליים.

שאול אלוביץ'

יעדיף להכניס שותף

חברות מגיעות לחדלות פירעון בגלל קשיי נזילות, אבל אנשי עסקים נופלים בגלל ערבויות אישיות. בשונה מחבריו הטייקונים בדימוס נוחי דנקנר, אליעזר פישמן ואחרים, אלוביץ' לא חתם על ערבות אישית לחובות יורוקום לבנקים. המשמעות היא שגם אם יאבד את מפעל חייו, הונו האישי לא ייפגע.

זה כמובן לא אומר שאלוביץ' אדיש למצבה הפיננסי של יורוקום, רק שהוא מוטרד הרבה יותר מהמלצת רשות ניירות ערך להגיש נגדו כתב אישום. בשורה התחתונה, אין איום על הבית הפרטי של אלוביץ', אבל יכול להיות שהוא לא יישן בו לתקופה מסוימת.

התרחיש האופטימלי מבחינת אלוביץ' הוא איתור משקיע חיצוני שיצטרף אליו לגרעין השליטה בבזק. הבנקים יעדיפו שהמשקיע יזרים את כספו ישירות ליורוקום תקשורת וכך יאפשר את הקטנת החוב כלפיהם. סכום ההשקעה הנדרש בתרחיש כזה הוא הנמוך ביותר מכל החלופות האפשריות. בכל זאת, מדובר בהשקעה ביורוקום, חברה חדלת פירעון שחייבת לבנקים 971 מיליון שקל.

אם תרחיש זה יתממש, אלוביץ' ייאלץ לוותר על השליטה בקבוצת בזק ולהישאר בעל מניות מיעוט ביורוקום. זה הרע במיעוטו עבור בעל שליטה בחברה שלא עומדת בהתחייבויות שלה לבנקים. תשאלו את דנקנר.

התרחיש: הכנסת שותף ליורוקום

הסתברות: נמוכה

מחיר: עשרות מיליוני שקלים

הבנקים

יממשו בעצמם

הבנקים היו מעדיפים לנהל את הסדר החוב מול יורוקום במחשכים. כשל האשראי הבנקאי בולט בייחוד אם משווים את מצבם של הבנקים לזה של גופים מוסדיים שהעניקו אשראי לחברה האחות יורוקום נדל"ן. כלל ביטוח, פסגות, מנורה מבטחים ואלטשולר שחם נהנים משעבוד על נכסים ששוויים עולה על החוב של יורוקום נדל"ן. לעומת זאת, כל הנתונים מעידים על כך שהבנקים לא יקבלו מיורוקום תקשורת את כל כספם בחזרה.

אף שהגישו בקשת פירוק לבית המשפט, הבנקים היו שמחים אם אלוביץ' היה זה שעושה את העבודה עבורם ומוכר באופן יזום את האחזקה של יורוקום בבזק. אלא שבעל השליטה סירב לעשות זאת, למרות שהבנקים הפעילו עליו לחץ כבד. לכן, לבסוף הם הבינו שאין להם ברירה אלא להכניס את הידיים לבוץ.

הבנקים לא יכולים לכפות על החברות בי־קום ואינטרנט זהב, שמפרידות בין יורוקום לבזק בפירמידה העסקית של אלוביץ', למכור את אחזקותיהן בחברת התקשורת. חברות אלו עומדות בהתחייבויותיהן.

המהלך היחיד שהבנקים יכולים ליזום בעצמם הוא מכירת האחזקה של יורוקום במניות אינטרנט זהב, שמחזיקה בשליטה בבי־קום, שמחזיקה בעצמה בשליטה בבזק. הבעיה היא ששווי השוק הנוכחי של המניות הללו מסתכם ב־300 מיליון שקל בלבד. גם אם יימצא המשקיע שיהיה מוכן לרכוש את הפירמידה של אלוביץ' ואף לשלם פרמיית שליטה של 10%, התמורה תוכל לכסות רק שליש מהחוב של יורוקום כלפי הבנקים.

משקיע פוטנציאלי שירכוש את הפירמידה של אלוביץ', על שלוש קומותיה, יידרש גם להתמודד עם חוק הריכוזיות, שמגביל פירמידות עסקיות לשתי שכבות בלבד. אחת הקומות בפירמידה חייבת להימחק עד סוף 2018.

הצעד המתבקש הוא מחיקת אינטרנט זהב בשני מהלכים: האחד, מחיקת המניות של אינטרנט זהב מהמסחר בבורסה בתל אביב. אינטרנט זהב נסחרת גם בארה"ב, כך שמדובר במהלך טכני שאינו כרוך בעלויות. המהלך השני הוא הפיכת חוב של כ־800 מיליון שקל למחזיקי האג"ח לחוב פרטי. מהלך זה לא כרוך בהזרמת הון מצד משקיע פוטנציאלי, אבל הוא כן מחייב שיתוף פעולה מצד ספקי אשראי.

התרחיש: מכירת האחזקות של יורוקום בחברת

אינטרנט זהב

הסתברות: בינונית

מחיר: 360‑300 מיליון שקל

המשקיע הפוטנציאלי

תג מחיר אימתני

מרוב חברות אחזקה לא רואים את הנכס. אבל על השולחן מונחת האפשרות, קלושה ככל שתהיה, שמישהו ירכוש את גרעין השליטה בחברה. ככה פשוט, בלי כל הממבו ג'מבו של חברות אחזקה, לוליינות פיננסית ושאר מריעין בישין.

נקודת התורפה של התרחיש הזה היא תג המחיר. נכון להיום, שווי השוק של בזק עומד על 14.7 מיליארד שקל. גם אחרי ירידה של 20% מתחילת השנה, עדיין מדובר בחברה ה־11 בשווייה בבורסה בתל אביב.

רכישת גרעין השליטה בבזק - 25% מהמניות - כרוכה בהזרמה של 3.7 מיליארד שקל לפי שווי השוק הנוכחי. בשביל מהלך כזה דרוש משקיע עם כיסים עמוקים במיוחד. סביר להניח שרכישת גרעין השליטה תהיה כרוכה בנטילת הלוואה, בתקווה שזאת תוחזר באמצעות חלוקת דיבידנדים עתידית. בזק עדיין נחשבת לאחת מפרות המזומנים הגדולות של הבורסה בתל אביב, אולם היקף הדיבידנד שהיא משלמת נמצא כאמור במגמת ירידה זאת השנה השביעית ברציפות.

מבחינת הבנקים שהעניקו הלוואות ליורוקום, מכירת בזק לא מביאה איתה בשורה גדולה. יורוקום אמנם בעלת השליטה בבזק, אך שיעור האחזקה בשרשור מסתכם ב־10% בלבד, בגלל מבנה האחזקות הפירמידאלי. אם מביאים בחשבון גם את החוב הפיננסי של בי־קום ואינטרנט זהב, התמורה שתגיע ליורוקום ממכירה כזו תסתכם בפחות מ־300 מיליון שקל. היות שמדובר בתהליך ארוך שלא מיטיב עם הבנקים, ההסתברות להתממשותו קלושה.

התרחיש: השקעה

ישירה בבזק

הסתברות: קלושה

מחיר: 4‑3.7 מיליארד שקל

בזק של היום היא אינה אותה חברה שהיתה כאשר אלוביץ' רכש את השליטה בה באפריל 2010. בשבע השנים שחלפו עבר שוק התקשורת כמה שינויים דרמטיים, ששינו את אופי החברה ואת תנאי התחרות שבהם היא פועלת.

כך למשל, ב־2010 ברוב הבתים בישראל עדיין היה קו טלפון ביתי. באותה תקופה שוק הסלולר הישראלי נשלט על ידי שלוש חברות - אורנג', פלאפון וסלקום - שגבו כולן פחות או יותר את אותם מחירים גבוהים. גם בשיחות לחו"ל המצב היה דומה. המחירים הגבוהים גרמו למשוחחים לספור כל דקה על השעון כדי לא לקבל בסוף החודש חשבון מנופח. ואם רציתם לראות טלוויזיה היתה לכם בחירה בין שירותי HOT בכבלים או הטלוויזיה של yes בלוויין.

בזק, באמצעות החברות־הבנות שלה, פעילה במגוון תחומים בשוק התקשורת: בטלוויזיה הרב־ערוצית באמצעות yes, בשירותי אינטרנט ושיחות לחו"ל באמצעות בזק בינלאומי ובשירותי סלולר באמצעות פלאפון.

אולם בשבע השנים שחלפו השתנה שוק התקשורת מהקצה אל הקצה. שנה לאחר הרכישה, שר התקשורת דאז משה כחלון קידם רפורמה בשוק הסלולר שגרמה לירידות מחירים חדות. בעקבותיהן, הציבור הישראלי החל לזנוח את הטלפון הקווי ועבר לסלולר.

רפורמה שקידם גלעד ארדן, השר הבא במשרד התקשורת אחרי כחלון, מאיימת על תחום פעילות אחר של בזק: הטלפוניה הקווית. בנובמבר 2014 אישר ארדן את החלת רפורמת השוק הסיטונאי, שמחייבת את בזק להחכיר את התשתיות הפיזיות שלה לחברות מתחרות, כדי לעודד תחרות. רפורמה זו גם פרצה את הדרך לתחרות בשירותי טלוויזיה רב־ערוצית, תחום שסבל עד אז מחסם כניסה משמעותי של פריסת תשתיות.

הסרת החסם הזה פגעה מאוד ב־yes. בדצמבר 2014 הושק שירות סלקום TV, התחרות הראשונה לדואופול של HOT ו־yes. מאז, נוספו עוד שירותים מוזלים בתחום ועם כל חודש שעובר נוטשים לקוחות yes את החברה לטובת האלטרנטיבות הללו. החברה סיימה את שנת 2014 עם 632 אלף לקוחות. ברבעון השלישי של 2017 ירד מספר לקוחותיה לכ־600 אלף. גם ההכנסה הממוצעת מלקוח ירדה באותה תקופה, מ־234 שקל בחודש ב־2014 ל־229 שקל כיום.

במצבה הנוכחי, yes היא נטל עבור בזק. מבנה ההוצאות של החברה גבוה, והוא גדל לאורך השנים. חברה כמו yes מחויבת להשקיע בתשתיות ובתוכן - שני תחומים יקרים - כדי להישאר תחרותית.

למרות כל השינויים הללו, בזק נותרה החברה החזקה בשוק התקשורת הישראלי. מי שירכוש אותה יקבל חברה המהווה מונופול בשוק תשתיות התקשורת הנייחת. מכאן בזק גוזרת, ותגזור בעתיד הקרוב, את הרווחים שלה. לכן היא גם מסכלת ניסיונות של חברות מתחרות לרכב על גבי תשתיותיה במסגרת רפורמת השוק הסיטונאי.

גם ברמה הפיננסית, בזק אינה אותה חברה שהיתה ב־2010. אלוביץ' רכש את השליטה בחברה ב־6.5 מיליארד שקל. אולם בתקופתו נקטה בזק מדיניות חלוקת דיבידנדים אגרסיבית, שבאה לידי ביטוי בחלוקת דיבידנד בהיקף מצטבר של 19.4 מיליארד שקל. דירקטוריון בזק לא הסתפק בחלוקת כל הרווח של החברה ואישר חלוקת דיבידנד מיוחדת של 3 מיליארד שקל על פני השנים 2013-2011.

חלוקת הדיבידנדים, שנועדה לסייע לחברות בפירמידה של אלוביץ' לעמוד בחובות האדירים שנטלו לרכישת השליטה, באה על חשבון המינוף של בזק. ערב רכישת השליטה, החוב הפיננסי נטו של בזק הסתכם ב־3.4 מיליארד שקל. מאז הוא תפח ל־9 מיליארד שקל.

מדיניות הדיבידנדים של בזק לא מעמידה את החברה בסיכון, אולם משפיעה לרעה על יכולתה לשחזר חלוקה זאת. ב־2010 בזק חילקה דיבידנד שיא של 3.7 מיליארד שקל. מאז, מדי שנה נרשמת ירידה בסכום שמחולק לבעלי המניות. שבע השנים השמנות של בזק מאחוריה.

יש פרט נוסף שיכול להעיב על כל ניסיון לרכישת בזק: המגבלות הרגולטוריות. בזק מוגדרת על פי חוק כחברה המעניקה שירותים חיוניים שכל הפסקה, צמצום או פגיעה בהם או באספקתם עלולה לפגוע בביטחון המדינה.

בהתאם, על מנת להחזיק בשליטה בבזק יש לקבל את אישורם של ראש הממשלה, שר הביטחון ושר התקשורת או מי שהם הסמיכו במשותף לעניין זה. בנוסף, על בעל השליטה להיות גורם ישראלי. אם מדובר באדם פרטי, עליו להיות תושב ואזרח ישראל. אם מדובר בתאגיד, הוא חייב להיות מאוגד כדין בישראל לפי חוק החברות ושמרכז עסקיו יהיה בישראל. בנוסף, אמצעי השליטה בתאגיד חייבים להיות מוחזקים על ידי אזרח ותושב ישראלי.