קרן TPG האמריקאית מתעניינת ברכישת בזק משאול אלוביץ'

הקרן שהיתה שותפה בחברת הקפה של שטראוס וכן הקרנות המקומיות פורטיסימו, סקיי וקדמה בוחנות רכישת שליטה בחברת התקשורת. נושי יורוקום נדל"ן עתידים לבקש מבית המשפט מימוש מיידי של מניות חלל תקשורת ופרויקט הנדל"ן מידטאון

קרן ההשקעות האמריקאית טקסס פסיפיק גרופ (TPG) פנתה בשבועות האחרונים לשאול אלוביץ' ולבנקים הפועלים ודיסקונט והביעה עניין ברכישת השליטה בבזק - כך נודע ל"כלכליסט". נראה כי TPG כבר קיבלה חומרים ראשונים על החברה שבשליטת אלוביץ', והיא אחת מתוך שתי קרנות השקעה בינלאומיות גדולות שהתעניינו לאחרונה ברכישה.

מתעניינות נוספות בבזק הן קרנות ההשקעה הישראליות פורטיסימו בניהול יובל כהן, סקיי בניהול צבי יוכמן וניר דגן וקרן קדמה. עם זאת הקרנות הישראליות הביעו עד כה התעניינות ראשונית בלבד ולא ברור אם אכן יתמודדו לבסוף על רכישת השליטה.

קרן TPG נוסדה ב־1992 בידי דוד בונדרמן, וויליאם פרייס וג'יימס קאוטלר והיא מנהלת כ־75 מיליארד דולר מהמטה שלה בטקסס. הקרן פועלת גם בתחום ההייטק והשקיעה בכמה חברות ישראליות דרך קרנות ייעודיות, אך היא מוכרת לשוק הישראלי בעיקר הודות לאחזקות שהיו לה בחברת הקפה בברזיל של קבוצת שטראוס.

ב־2006 רכשה הקרן 25% מחברת הקפה של שטראוס ב־207 מיליון יורו, אך בתום סכסוך משפטי שהגיע במאי האחרון להכרעה בבית משפט בהולנד מכרה TPG את האחזקות חזרה בתמורה ל־257 יורו. בימים אלה מתעניינת הקרן גם ברכישת חברת כרטיסי האשראי לאומי קארד.

המבנה הפירמידיאלי שבאמצעותו שולט אלוביץ' בבזק מאפשר את רכישת השליטה במונופול התקשורת בסכום צנוע של 400 מיליון שקל בלבד. יורוקום תקשורת מחזיקה ב־61% מחברת אינטרנט זהב, המחזיקה ב־65% ממניות ביקום, שבידייה 28% ממניות בזק. אך מבנה האחזקות המשורשר, שאינו מוכר לגופי השקעה זרים, עשוי להקשות את הרכישה על קרנות כ־TPG. הצורך באיוש שלושה דירקטוריונים שונים של חברות נפרדות כדי לשלוט בבזק עשוי להרתיע קרנות זרות, שצפויות להתעניין יותר ברכישת השליטה בביקום או בבזק עצמה.

בנוסף, רכישת השליטה בבזק בידי גוף זר מחייבת שותף ישראלי לקבלת היתר שליטה. TPG תידרש לצרף שותף מקומי, כפי שעשו קודמיו של אלוביץ' בבזק קרן אייפקס וחיים סבן, שצירפו אליהם את מורי ארקין כשותף ישראלי שרכש 10% מהאחזקות ב־2005.

שמות ישראלים נוספים שהועלו כרוכשים אפשריים של השליטה בבזק הם של אנשי העסקים נתי סיידוף, שהצעתו לרכישת אפריקה ישראל נדחתה בידי מחזיקי האג"ח של הקבוצה, ומאיר שמיר. עם זאת, שמיר עשוי להתקשות לרכוש שליטה בבזק מאחר שחברת מבטח שמיר שבשליטתו היא ציבורית וצירוף הפירמידה בבזק לאחזקותיו יביא אותו לארבע שכבות אחזקה האסורות לפי חוק הריכוזיות.

מרוץ מימושים בין נושי זרוע הנדל"ן וזרוע התקשורת

במקביל לגישושים למכירת השליטה בבזק החל קרב בין הנושים של יורוקום תקשורת לבין נושי החברה־האחות שלה יורוקום נדל"ן, שנשלטות שתיהן בשרשור בידי אלוביץ' דרך יורוקום אחזקות. אלוביץ' מחזיק בשליטה בבזק דרך שליטתו ביורוקום תקשורת.

נושי יורוקום נדל"ן ובראשם בנק מזרחי טפחות והמוסדיים כלל, פסגות, אלטשולר ומנורה צפויים לדון היום בדרישתם לפרעון מיידי לחוב של 264 מיליון שקל. זאת כדי שיוכלו לממש את השעבודים שיש להם על מלוא מניות השליטה בחברת חלל תקשורת ופרויקט הנדל"ן מידטאון. לעומתם, נושי יורוקום תקשורת הבנקים פועלים, דיסקונט והבינלאומי מעוניינים במימוש המניות בהליך מסודר ולא תחת לחץ.

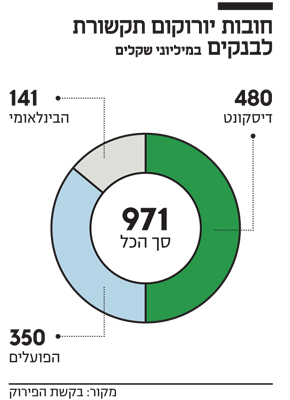

מחר צפוי בית המשפט המחוזי תל אביב לדון בבקשת הפירוק שהגישו נושי יורוקום תקשורת למינוי עורכי הדין המייצגים אותם לבעלי תפקיד מטעם בית המשפט וכמי שילוו ויובילו את מכירת נכסי יורוקום. מהבקשה עולה כי יורוקום תקשורת חייבת480 מיליון שקל לבנק דיסקונט, 350 מיליון שקל לבנק הפועלים ו־141 מיליון שקל לבנק הבינלאומי ואינה פורעת את חובותיה מאז 2015.

חוב זה מגמד את חובה של יורוקום נדל"ן, החייבת כ־67 מיליון שקל לכל אחד מהמוסדיים כלל ביטוח, פסגות ומנורה מבטחים, 55 מיליון שקל לבית ההשקעות אלטשולר שחם ו־8 מיליון שקל לבנק מזרחי טפחות. עם זאת, נושי יורוקום נדל"ן, המיוצגים בידי עו"ד חגי אולמן, מחזיקים בשעבוד על 55% ממניות חלל תקשורת בשווי 220 מיליון שקל וכן בשעבוד על פרויקט מידטאון בשווי 200 מיליון שקל נוספים.

משרד התקשורת עשוי לבקש נאמן

רצונם של נושי יורוקום נדל"ן בהחזר חוב מיידי ומינוי כונס שיאפשר את מכירת הנכסים עשוי להביא אותם להסתפק בתמורה של 250 מיליון שקל עבור נכסים ששוויים הכולל הוא 420 מיליון שקל.

עם זאת, הבנקים הפועלים, דיסקונט והבינלאומי, המהווים נושים של יורוקום תקשורת המחזיקה ב־39% ממניות חלל תקשורת, צפויים להתנגד להחזר חוב מיידי לטובת מימוש מסודר. יחד עם מכירת השליטה בבזק צפויים אלוביץ' והבנקים להציע למכירה גם את השליטה בחברות נוספות כאנלייט וסאטקום.

לדיון בבית המשפט המחוזי בתל אביב בפני השופט איתן אורנשטיין צפוי להגיע גם נציג מטעם משרד התקשורת, והצדדים תוהים האם הוא יבקש למנות נאמן למניות אלוביץ' ויורוקום בבזק. לפני חמש שנים, כשחברת האחזקות אי.די.בי למצב דומה ונושיה החלו לנקוט בצעדים נגדה, מינה הממונה על הביטוח דאז עודד שריג את משה טרי כנאמן למניות השליטה בכלל ביטוח — מינוי שמתוקפו הוא משמש כבעל השליטה דה פקטו עד היום.

ברקע הדברים ממשיכה לרחף חקירת רשות ניירות ערך נגד בכירי בזק בחשד לעבירות הלבנת הון. בשבועות הקרובים צפוי הפרקליטות להגיש כתבי אישום נגד אלוביץ' עצמו ומעורבים נוספים בפרשה.

הצרות של יורוקום התחילו עם החקירה? בבנק הפועלים טוענים אחרת

עם פתיחת החקירה נגד שאול אלוביץ' ביוני, ולאורך הדיונים בעניינו של בעל השליטה (80%) ביורוקום תקשורת, טענו פרקליטיו שהחקירה גורמת לחברה ולמשקיעי בזק נזקים כלכליים אדירים. "מדובר באשכול חברות שיש לו איתנות פיננסית והוא יודע לשרת את חובו, ולכן ערכו בעיני הציבור גבוה מאוד", טען עו"ד ז'ק חן בדיון שנערך ב־13 ביולי, בבקשת רשות ני"ע להארכת מעצר הבית שהוטל על אלוביץ'. "אבל בגלל החקירה, שהתחילה ותוזמנה באופן אקראי לגמרי לכך שבאותו זמן מר פרופ' האוזר (יו"ר הרשות שמואל האוזר — ת"ג) החזיק מיקרופון", הוסיף עו"ד חן בציניות, "זה חרץ את הדין".

האם החקירה היא שפגעה באיתנות יורוקום? הבנקים טוענים קצת אחרת. לפי בקשת הפירוק שהגישו, קשייה הפיננסים של יורוקום החלו הרבה קודם לכן. "יורוקום תקשורת אינה עומדת בהתחייבויותיה, על פי מסמכי האשראי שבינה לבין הפועלים, משנת 2015", נכתב בבקשה שהוגשה באמצעות עוה"ד פנחס רובין וירון אלכאווי ממשרד גורניצקי ושות', ולפיה יורוקום חייבת לבנק כ־350 מיליון שקל. "בין היתר", נכתב עוד, "מ־2015 הפרה יורוקום את התחייבויותיה לפרוע לבנק עשרות מיליוני שקלים במועדים שנקבעו בלוחות הסילוקין, שלהם התחייבה. לאורך התקופה מאז דרש הפועלים מהחברה לתקן את ההפרות, אולם דרישות אלה לא הביאו לפירעון החוב שבפיגור או חלק ממנו".

מיורוקום נמסר בתגובה: "אין סתירה בין הדברים. נכסי יורוקום הם חברות איתנות ומובילות במשק הישראלי. אין זה סוד שהחברה ניהלה דיונים שוטפים עם המערכת הבנקאית למימון מחדש של הלוואותיה וקווי האשראי שלה, באופן שיהלום את תזרים המזומנים הצפוי מנכסיה באמצעות ניהול ומימוש מיטבי של נכסים אלה".

תומר גנון