שוק הטלוויזיה מגלה מה שבסלולר ידעו מזמן

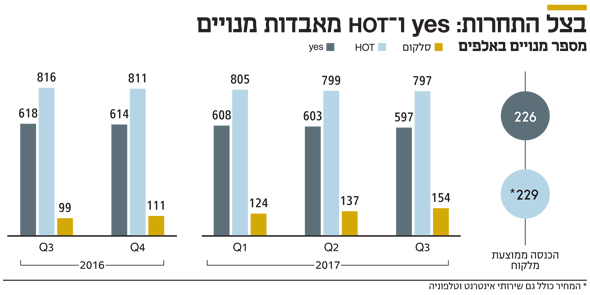

הדואופול שאפשר ל־yes לקלוט את כל מאוכזבי HOT כבר מזמן איננו, ובתוצאות של yes לרבעון השלישי ניכר שילוב קטלני של עזיבת מנויים וירידת ההכנסה הממוצעת מלקוח. עם אלטרטיבות זולות שכוללות את סלקום tv, פרטנר tv ורמי לוי, שיא התחרות עדיין לפנינו

בסוף החודש ימלאו שלוש שנים להשקת סלקום tv, אירוע שמסמן את קו פרשת המים בטלוויזיה הרב־ערוצית. חברות הסלולר, שחוו על בשרן את ההתמודדות עם מתחרה חדש במחיר אטרקטיבי, עושות לחברת הלוויין yes ולחברת הכבלים HOT מעשה גולן טלקום - ונוקטות אסטרטגיית מחיר. התוצאה: הרעה מתמשכת בתוצאות של yes, שמאבדת מנויים וסובלת משחיקה בהכנסה הממוצעת מלקוח. ובמילה אחת - תחרות.

הרבעון השלישי מסתמן כאחד הדרמטיים ביותר בשוק הטלוויזיה בישראל. במהלכו הושקו שני שירותים חדשים - פרטנר tv של פרטנר ונקסט פלוס של HOT ורמי לוי. בשני המוצרים השידורים מועברים על גבי האינטרנט, והם נכנסים לנישה של פלטפורמות טלוויזיה רזות יותר מבחינת התוכן - אך גם זולות יותר, במחיר דו־ספרתי. האחרונה להצטרף היתה yes, שהשיקה את מותג הטלוויזיה החדש שלה, סטינג, בחודש שעבר.

החלוצה, סלקום, השיקה את סלקום tv וטריפל סי עם smartv לפני שלוש שנים, ומאז הגיעה לנתח שוק משמעותי של 10%. 154 אלף משקי בית מנויים לשירות הטלוויזיה שלה.

זה לא שבדואופול של yes ו־HOT התעלמו לחלוטין מכניסתה של סלקום, אולם השפעתה של האחרונה על השוק היתה מזערית בהתחלה. ככל שחלף הזמן, בסלקום שיפרו ושדרגו את המוצר, ובזכות התמחור הנמוך הפכו לאטרקטיביים יותר וגרמו לנטישה גוברת של המתחרים.

נראה שגם פרטנר נהנתה מהשקה מוצלחת. עד כה חוברו לשירות פרטנר tv כ־30 אלף בתי אב, ועל פי מנכ"ל פרטנר איציק בנבנישתי, בחודש האחרון גבר קצב הגיוס בהשוואה לחודשים אוגוסט־אוקטובר.

כדי להבין מה עובר על הדואופול, צריך ללכת כמה צעדים אחורה. בחמש השנים האחרונות איבדה HOT כ־100 אלף מנויים. הנטישה הגדולה התרחשה ב־2015–2012, עם ממוצע עזיבות של 24 אלף מנויים בשנה. בשנתיים הראשונות yes היא שנהנתה, אולם כניסת סלקום הגבירה את הנטישות ב־HOT ל־29 אלף מנויים.

מהרבעון הרביעי של 2015 הקצב התמתן. HOT איבדה "רק" 4,000 מנויים, וב־2016 כולה איבדה 13 אלף מנויים. ההצלחה בהאטה מיוחסת בראש ובראשונה למנכ"לית טל גרנות גולדשטיין, שנכנסה לתפקיד ביולי 2015. גרנות גולדשטיין נכנסה לחברה עם תדמית ציבורית בשפל חסר תקדים ורמת השירות מהנמוכות במשק. שינויים ארגוניים שערכה הביאו למאמצים מצד עובדי החברה לשמר לקוחות ולגייס חדשים.

yes: תחרות בזמן גרוע

במשך כל השנים yes היתה השחקן הקטן בתחום השידורים, אולם היותה השחקן היחיד בנוסף ל־HOT העבירה את כל מאוכזבי HOT אליה. גם כשסלקום נכנסה לשוק, ב־yes לא נבהלו ומספר המנויים המשיך לעלות גם במהלך 2015, מגמה שתרמה אף יותר להמעטה בחשיבות של סלקום.

ב־2016 yes התחילה לאבד מנויים. בחברה נאלצו לחשב מסלול מחדש, והבינו כי יש לספק שירות מוזל לצד שירות הפרימיום - מהלך שהוליד את סטינג.

התחרות ש־yes מתמודדת עמה מגיעה בתזמון הכי גרוע מבחינתה. נכון שתחרות, כמו חשד לפלילים - של בעל השליטה שאול אלוביץ' - אף פעם לא מגיעה בעיתוי נוח. אבל כשהמתחרים נכנסים לענף בדיוק כשהמנכ"ל רון אילון מדלג בין המשרד לחדר החקירות של רשות ניירות ערך, זאת כבר אופרה אחרת.

התעצמות התחרות מביאה לשילוב קטלני: ראשית, שיעור נטישת המנויים של yes הגיע ברבעון השלישי לשיא של 4.8%. שנית, ההכנסה הממוצעת מלקוח (ARPU) ירדה ב־2017 ב־4.6%. זו הסתכמה ב־226 שקל למנוי - ירידה של 7 שקלים בהשוואה לשנה שעברה. לשם השוואה, בשנים 2017-2015 נע הנתון סביב 230 שקל, והירידה נחשבת דרמטית באופן יחסי. ההכנסה הממוצעת מלקוח, שמודדת רק את ההכנסה מהמנויים הקיימים, מצליחה לנטרל את השפעת הנוטשים. כך, ייתכן שב־yes נחושים לשמר לקוחות על חשבון המחיר - לפחות ברבעון השלישי, טרם הושק המוצר הרזה סטינג.

בעקבות השילוב הזה, ברבעון השלישי התכווצו הכנסות yes ב־6.5% בהשוואה לרבעון המקביל והסתכמו ב־406 מיליון שקל. הרווח התפעולי הסתכם ב־35 מיליון שקל בלבד, צניחה של 43.5% בהשוואה לרבעון המקביל; זו נובעת בעיקר מעלייה בהוצאות על תוכן ועל פרסום ושיווק.

שוליים רחבים

בניגוד למתרחש ב־yes, מספר המנויים על שירותי טלוויזיה בתשלום מצוי במגמת עלייה, מה שמצביע על שוליים רחבים. כך, במשך שנים HOT ו־yes חגגו על הציבור מתוקף היותן דואופול; אולם ב־2014–2012 הן איבדו יחד יותר מנויים מאשר גייסו. כניסת סלקום תרמה לאוכלוסיות שלא יכלו להרשות לעצמן שירות כזה להתחיל לצרוך אותו בזול - וטלטלה את השוק. מאז כניסתה סך המנויים המשלמים עבור שירות טלוויזיה במגמת עלייה. נכון לרבעון השני של 2017, מספר המנויים גדל בכ־60 אלף מנויים, ועם כניסת פרטנר ברבעון השלישי המספר זינק ל־70 אלף מנויים.

גם כניסת פרטנר צפויה לגרום לתזוזות בלוחות הטקטוניים של השוק. הדואופול למוד הניסיון השיק מוצרים רזים, דומים לאלה של סלקום ופרטנר, כדי לפחות להשאיר לקוחות בקבוצה.

חרף היותן חדשות יחסית בשוק, לסלקום ופרטנר יש יתרון משמעותי על פני HOT, ובעיקר על פני yes. סלקום ופרטנר יכולות להציע חבילות תקשורת משולבות, כולל שירותי אינטרנט, טלפוניה וסלולר. גם HOT מספקת שירותים דומים, אולם הרגולטור מונע ממנה למכור אינטרנט כספק, אלא רק כתשתית. על yes, השייכת לקבוצת בזק, מושתת הפרדה מבנית משמעותית יותר מכפי שמושתת על HOT, ואינה מאפשרת לה למכור כלל חבילות תקשורת. לפיכך היא ניצבת כחברת השידורים שמציעה מוצר stand-alone, זאת בעוד יותר ויותר לקוחות מעדיפים לקבל כמה שירותים מאותה החברה מטעמי נוחות.

אם להסתמך על הרמזים בדו"חות של חברות התקשורת, 2017 היא רק שנת המפנה — ושיא התחרות בטלוויזיה הרב־ערוצית עדיין לפנינו. סלקום tv עברה לרווחיות ברבעון השלישי, ציון דרך חשוב והכרחי להמשך מימוש אסטרטגיית המחיר. קצב המכירות וההתקנות של פרטנר tv הואץ ברבעון הרביעי, כך שנראה שהתחרות רק גוברת. מדו"חות בזק ניכר שגם בעלת השליטה ב־yes מכירה בשינוי שחל בענף ובאיומים הרובצים לפתחה.

ההכנסה החודשית הממוצעת ממנוי של החברות הוותיקות צפויה להמשיך להישחק, וכך גם מצבת המנויים שלהן. כפי שהתחרות בסלולר לא הסתיימה כעבור שנה, נראה שגם בטלוויזיה הרב־ערוצית היא כאן כדי להישאר.