לבייב במכתב איום לבן משה: אתה לא יכול לרכוש את אפריקה בלעדיי

בעל השליטה היוצא באפריקה ישראל טוען כי ההתמודדות המחודשת של בן משה על החברה מנוגדת להסכם חתום ביניהם על התמודדות משותפת בלבד. מחר תתקיים הצבעה בין שלוש ההצעות - סיידוף בן משה וגד זאבי

"כל תכלית ההצעה של מוטי בן־משה הוא למשוך זמן ולהרחיק את האחים סיידוף מאפריקה ישראל. ההצעה שלו זה לא יותר מסתם נייר", כך אמר אתמול תמיר כהן, מנהל העסקים של האחים סיידוף, בהתקפה חזיתית על ההצעה של בן־משה לרכישת אפריקה ישראל.

בן־משה, בעלי אלון רבוע כחול (100%), הגיש ביום חמישי הצעה לרכישת חלק מהותי מאפריקה ישראל תמורת כ־1.5 מיליארד שקל. אלון רבוע כחול מציעה לרכוש את השליטה (56%) באפריקה נכסים, הנכס העיקרי של אפריקה ישראל, תמורת 1.25 מיליארד שקל במזומן ואופציות להשתתפות באפסייד עתידי בשווי מוערך של 40 מיליון שקל. חברת תחנות התדלוק של בן־משה, דור אלון, הציעה לרכוש את מניות המפעיל של כביש 6 תמורת 150 מיליון שקל.

בן משה מפקיד 50 מיליון שקל בנאמנות כדמי התחייבות, שבמקרה שאיננו מצליח להשלים את העסקה יעברו למחזיקי האג"ח, כך שהעסקה איננה מותנית מבחינתו בהעמדת מימון.

"ההצעה אינה מגובה ביכולת כלכלית", אמר כהן. "בקופתה אלון רבוע כחול יש 252 מיליון שקל שנועדו לפירעון אג״ח בהיקף של קרוב למיליארד שקל. מכירה של החברה בחלקים יכולה להיעשות רק באישור מפרק או כונס, שכיום אין לאפריקה, ובהליך משפטי זה עשוי לארוך בין שמונה חודשים לשנה".

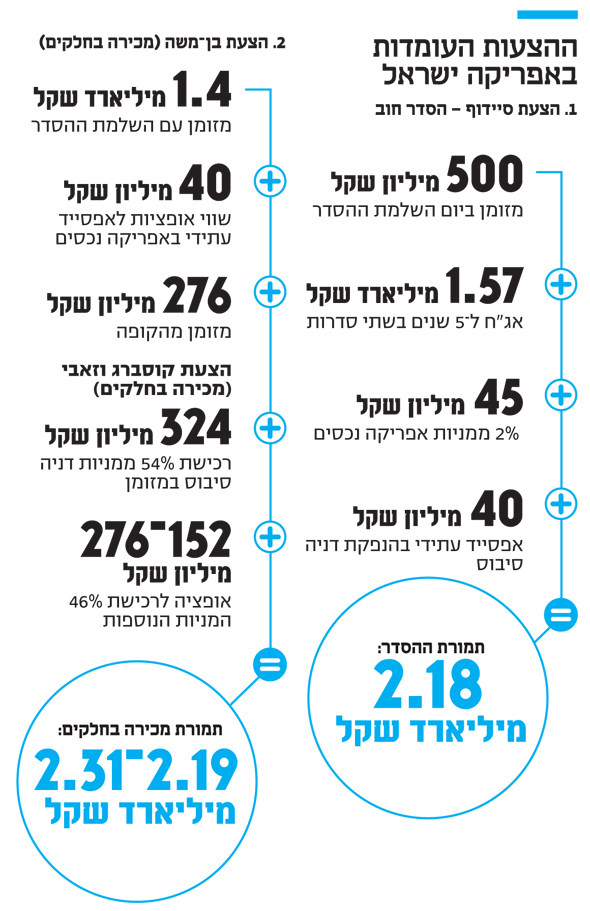

ההצעה של בן־משה היא מחייבת, וכך גם הצעה של לי קוסברג וגד זאבי לרכוש את השליטה בדניה סיבוס, שהוגשה גם היא ביום חמישי בלילה. הצעות אלה מצטרפות להצעת הסדר החוב של נתי ועופר סיידוף, שהוגשה ביום שלישי ומוערכת על ידי היועץ הכלכלי של הנציגות בייקר טילי ב־2.18 מיליארד שקל. בעוד שהצעת סיידוף היא במסגרת הסדר חוב, ההצעות האחרות הן במסגרת הצעה רכישה לנכסי החברה, מה שישאיר בידי מחזיקי האג"ח את השליטה באפריקה ישראל השקעות. בעלי האג"ח של אפריקה יידרשו להחליט באסיפה שתתכנס מחר אם להיענות להצעת ההסדר של סיידוף, או למכור את החברה בחלקים לבן משה וקוסברג־זאבי.

כהן, השוהה בישראל, התייחס גם למוסדיים ולנציגות. לדבריו, "אם הם מסוגלים בניהול כסף ציבורי לזרוק הצעה שיש להם ביד (הצעת סיידוף), מול הצעה של ציפורים שעל העץ, שיבושם להם. זו החלטה פשוטה בין עסקה אמיתית שאנחנו מציעים למניפולציה. בן־משה שנתיים כבר בתהליך. זה כמו זוג מתחת לחופה ורגע לפני מגיע האקס המיתולוגי ומציע לכלה לצאת לדייט. לנו יש הוכחת יכולת מבנק מורגן סטנלי על 500 מיליון שקל במזומן שאנחנו מביאים. הוא צריך להביא 1.4 מיליארד שקל. מאיפה בדיוק הוא יביא אותם?". כהן טען כי אם ההצעה של סיידוף תידחה "אנחנו ניעלם מכאן ועוד חצי שנה הם ימכרו את אפריקה, אבל המחיר אז יהיה חצי".

בן־משה ולבייב עשויים להיקלע לסכסוך משפטי

עוד נודע כי הנציגות קיימה אתמול ושלשום פגישות הן עם בן־משה ועם סיידוף, ובן־משה מוכן לשפר את ההצעה. המחזיקים דורשים שיפור של 50–100 מיליון שקל. עם זאת, בנציגות אמרו שמדובר בשווי ראוי שמציע בן־משה בהליך של מכירה בחלקים. הבעיה היא שמכירת דניה סיבוס תארך זמן.

לטענת בן־משה, הוא הבהיר למחזיקי האג"ח כי עד היום הוא הזרים 1.2 מיליארד שקל להשקעות בישראל וכי הוא מתכוון להזרים כחצי מיליארד שקל לאלון, כך שהוא יידרש למימון של 600 מיליון שקל שהוא יגייס באג"ח תמורת שעבוד של מניות, כולל של אפריקה נכסים. בישיבת דירקטוריון של אלון היו חתמים שטענו כי הגיוס האג"ח אפשרי בתנאים אלה.

ל"כלכליסט" נודע כי בין לב לבייב, בעל השליטה באפריקה, לבן־משה, חל קרע בעקבות הצעתו. בשבוע שעבר שיגר לבייב באמצעות משרד עורכי הדין וקסלר ברגמן מכתב איום לבן־משה, שלפיו הוא מחויב אליו בהסכם שקובע שניהם יכולים להגיש הצעה לרכישת החברה רק ביחד, ולא בנפרד. בן־משה טרם הגיב למכתב.

בן־משה ביקש להתמודד עם לבייב, אבל חלק ממחזיקי האג"ח בראשות פסגות סירבו לקבל את לבייב בהסדר חוב נוסף. ניסיונות של בן־משה ולבייב להגיע להסכמות שימנעו את הסכסוך נכשלו, וייתכן שהשניים ייקלעו להליך משפטי. גורמים בנציגות מחזיקי האג"ח כועסים על מכתב האיום של לבייב וטוענים כי לבעל שליטה אסור לאיים על רוכש פוטנציאלי.

אלון ריבוע כחול מציעה למחזיקי האג"ח שתי סדרות אופציה הנותנות את הזכות לקבל את ההפרש בין מחיר המניה בעוד חמש שנים למחיר 43.78 שקל למניה. שווי כל אחת מהן מוערך ב־50 מיליון שקל. עם זאת, לאלון רבוע כחול חוב למחזיקי אג"ח בהיקף 965 מיליון שקל ומזומנים של 230 מיליון שקל. כך, בתנאים הנוכחיים צפויים מחזיקי האג"ח של אלון להתנגד להעמסת חוב נוסף של יותר ממיליארד שקל על החברה.

בן־משה נשאל על ידי נציגות המחזיקים הכוללת את פסגות, מנורה, פניקס וקלירמרק, בנוגע לכך, והשיב כי בכוונתו להזרים הון בנכסים ומזומן בהיקף של עד 350 מיליון שקל לחברה כדי לחזק אותה לקראת העסקה.

ההצעה משאירה בידי המחזיקים כ־260 מיליון שקל במזומן שבקופת אפריקה ונכסים אחרים שמוערכים בידי בייקר טילי ב־760 מיליון שקל, בראשם 100% ממניות דניה סיבוס. זאבי וקוסברג מציעים לרכוש 54% ממניות דניה תמורת 324 מיליון שקל, המשקף לה שווי של 600 מיליון שקל. השניים מעניקים למחזיקים אופציה למכירת יתרת 46% המניות תוך 15 חודשים לפי שווי חברה של 330 מיליון שקל בלבד, ובמקביל מבקשים אופציה לרכישת יתר המניות תוך 18 חודשים לפי השווי בעסקה, כלומר 600 מיליון שקל. לפי בייקר טילי, תנאי ההצעה צפויים להוביל למימוש האופציה שבידי המחזיקים תמורת 152 מיליון שקל בלבד, מה שאומר שמכירת דניה תיעשה תמורת 476–600 מיליון שקל. אי מימוש האופציות ישאיר את אפריקה עם מניות מיעוט בחברה פרטית.

בן־משה עשוי לנסות לאתר רוכש לדניה סיבוס עד מחר

ההצעה של בן משה מאיימת על סיידוף, שעד יום חמישי היה המתמודד המועדף ועתה יצטרך לשפר כנראה את הצעתו. בן־משה מציע למעשה למחזיקים 1.66 מיליארד שקל במזומן ו־100 מיליון שקל בהטבה של אופציות. יחד עם התמורה עבור דניה שמוצעת על ידי קוסברג וזאבי מדובר ב־2 מיליארד שקל במזומן במידה והמחזיקים מחליטים למכור את השליטה בדניה סיבוס, ואפשרות ריאלית לקבלת 252 מיליון שקל נוספים תוך שנה וחצי.

עם זאת, בן־משה מצוי בנחיתות מול סיידוף במחויבות. בעוד שההצעה שלו היא מחייבת, זאבי וקוסברג מתנים עדיין את הצעתם בבדיקות נאותות – ורק אם ההצעה שלהם תהפוך למחייבת עד מחר היא תוכל להתמודד מול זו של סיידוף. זאת, מכיוון שסיידוף התנה את הצעתו בקבלת מענה עד ה־15 בנובמבר. הנציגות, מצדה, עייפה משנתיים של תהליך ולא תרצה להפסיד את הצעת סיידוף. במקרה כזה עשוי בן־משה לנסות לאתר רוכש מיידי שייתן הצעה מחייבת לדניה סיבוס עד מחר.

מכירת החברה בחלקים דורשת הליך משפטי, אך כשהנושים מגיעים עם קונה ההליך מקוצר. מניות אפריקה נכסים משועבדות לסדרות האג"ח הארוכות כ"ו וכ"ז, והם יצטרכו להחליט אם המחיר ראוי.