הפלישה האמריקאית מתרחבת למימון חוץ־בנקאי

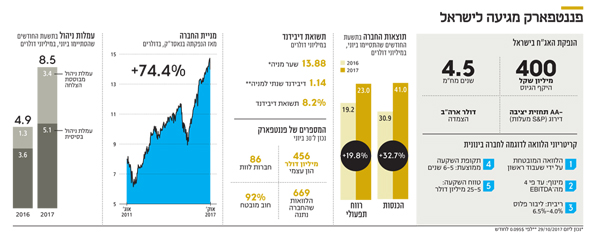

פננטפארק האמריקאית, שמספקת אשראי לעסקים ורשומה בנאסד"ק, תנסה לגייס 400 מיליון שקל בחוב זול כדי לתת הלוואות בארה"ב ולרשום את מניותיה למסחר מקביל בת"א

חברה אמריקאית נוספת מצטרפת למעגל החברות שמבקשות לגייס חוב בשוק ההון הישראלי. חברת פננטפארק, שעוסקת במתן הלוואות לחברות בגודל בינוני, תנסה להשלים מהלך כפול: רישום של מניותיה למסחר בבורסה בתל אביב וגיוס 400 מיליון שקל באמצעות הנפקת סדרת אג"ח חדשה.

ההצטרפות של פננטפארק היא בגדר חידוש מרענן בגל החברות האמריקאיות שבאות להנפיק בישראל. לשם שינוי לא מדובר בעוד חברת נדל"ן, אלא בחברה שמתמחה במתן אשראי. לא זאת אף זאת, ענף הנדל"ן מהווה פחות מ־2% מתיק האשראי של החברה.

אף.סי.סי, שמשמשת יועץ מוביל להנפקת האג"ח ולרישום הדואלי של פננטפארק בישראל, מובילה את קונסורציום היועצים הכולל את לידר שוקי הון ומשרד עו"ד גולדפרב זליגמן.

1. ההון מרוכז בארה"ב, החוב יגויס בישראל

פננטפארק היא חברה לפיתוח עסקים ("BDC"). ככזאת, היא קרן סגורה הכפופה לרגולציה של חטיבת ניהול ההשקעות של רשות ניירות ערך בארה"ב. חברות לפיתוח עסקים כפופות למגבלת מינוף, המאפשרת להן לקבל הלוואות באופן שיגדיל את החוב עד לגובה ההון העצמי.

בשבוע שעבר פננטפארק גייסה 84 מיליון דולר בהנפקת מניות בנאסד"ק. ההנפקה בוצעה במחיר של 14.06 דולר למניה, ששיקף הנחה של 3.5% על מחירה בשוק. הסכום יתווסף להון העצמי של החברה, שהסתכם בסוף יוני ב־456 מיליון דולר, ויאפשר לחברה לגייס חוב חדש שישמש אותה למתן הלוואות נוספות.

לאחר שאת ההון פננטפארק גייסה בארה"ב, את החוב היא מתכוונת לגייס בישראל. הכוונה של פננטפארק להנפיק בבורסה בתל אביב סדרת אג"ח חדשה ולגייס באמצעותה 400 מיליון שקל. איגרת החוב תהיה צמודה לדולר ותהיה בעלת מח"מ של 4.5 שנים. לצורך ההנפקה דורגו איגרות החוב של פננטפארק על ידי S&P מעלות וזכו לדירוג גבוה של -AA. בסוף יוני עמד יחס החוב להון עצמי של פננטפארק על 64%, והודות להנפקת המניות האחרונה הוא ירד ל־54%. גיוס חוב של 400 מיליון שקל בהנפקת האג"ח המתוכננת יעלה את היחס ל־75%.

מדוע פננטפארק מרחיקה עד לישראל כדי לגייס חוב? התשובה לכך נעוצה בשני גורמים: ראשית, סביר להניח שאיגרות החוב של פננטפארק, שנהנות מדירוג גבוה, ייסחרו בתשואות נמוכה ביחס לריביות שפננטפארק מקבלת מהחברות שלהן היא מעמידה אשראי. שנית, איגרות החוב של פננטפארק יונפקו כשהן אינן מובטחות בשעבוד כלשהו. יוצא מכך שגיוס חוב בבורסה בתל אביב משלב שני יתרונות: מימון זול ותנאים נוחים.

2. היתה נותנת הלוואה לעצמה?

פננטפארק מתמקדת במתן הלוואות לחברות בגודל בינוני. החברות הלוות מאפיינות בהכנסות של בין 60 מיליון דולר למיליארד דולר, וב־EBITDA שבין 10 מיליון דולר ל־100 מיליון דולר. מהמצגת של החברה עולה ש־88% מההלוואות של פננטפארק מובטחות על ידי שעבוד ראשון. בנוסף, שיעור הריבית בהלוואה טיפוסית של פננטפארק נע בטווח של ליבור פלוס 4% עד ליבור פלוס 6.5% ל־5–6 שנים.

האם פננטפארק, שהחלה השבוע רוד שואו להנפקת האג"ח בתל אביב, היתה מוכנה להעמיד הלוואה לחברה שכמותה? סביר להניח שכן, אלא שעל פי דרך הפעולה של החברה במתן אשראי, סביר להניח שהדבר היה נעשה בריבית גבוה יותר מזאת שהחברה מצפה לגייס משוק ההון הישראלי ובכפוף לקבלת שעבוד, שכאמור אינו מנת חלקם של מחזיקי האג"ח העתידיים של החברה.

ניתן לראות במהלך הגיוס של פננטפארק ארביטרז' בין שוק החוב הישראלי, שבו החברה עתידה לגייס חוב זול, לשוק החוב בארה"ב, שבו פננטפארק מתמחה במתן אשראי בריביות גבוהות יותר.

3. עמלות הניהול זינקו ב־75% בשנה אחת

פננטפארק, שהוקמה באפריל 2011, מנוהלת על ידי חברת פננטפארק יועצי השקעות (PPIA). לחברה המנהלת שתי חברות נוספות, שהוותיקה שבהן הוקמה באפריל 2007 ושרדה בהצלחה את משבר הסאב־פריים. בשש שנות פעילותה פננטפארק השלימה 299 עסקאות למתן אשראי. מתוכן רק חמש נוטלי הלוואות לא עמדו בהחזרי התשלומים כסדרן. ואולם הודות לביטחונות שפננטפארק השכילה לדרוש ולקבל, שיעור ההחזר (Recovery) היה מלא.

הצמיחה בפעילות של פננטפארק מגיעה בעיקר על רקע הירידה בהיצע ההלוואות הבנקאיות שיצרה הזדמנות בשוק האשראי לעסקים בינוניים. בשל מגבלות רגולטוריות, בשנים האחרונות נתח השוק של הבנקים בארה"ב בהלוואות לחברות בינוניות ירד לשפל של 6%. לנישה הזאת נכנסות חברות כמו פננטפארק, שצומחות על חשבון הבנקים.

התגמול של המנהלים בחברה מורכב משני רכיבים: עמלת ניהול בסיסית ועמלת ניהול המבוססת על ביצועים. בתשעת החודשים שהסתיימו ב־30 ביוני 2017 עמלת הניהול הבסיסית של פננטפארק עלתה ל־5.1 מיליון דולר, בהשוואה ל־3.6 מיליון דולר בתקופה המקבילה אשתקד. עמלת הניהול המבוססת על ביצועים עלתה ל־3.4 מיליון דולר, לעומת 1.3 מיליון דולר בתקופה המקבילה. אם נסכם את השינויים בעמלות, נגלה שסך עמלות הניהול הסתכמו בתשעת החודשים האחרונים ב־8.5 מיליון דולר – זינוק של 73% לעומת התקופה המקבילה אשתקד. כל זה קורה בזמן שההכנסות של פננטפארק צמחו בשיעור מרשים אך נמוך יותר של 33%.

4. מחלקת דיבידנד של יותר מ־90% מהרווחים

עמלות הניהול בחברת פננטפארק מקטינות את הרווח של החברה שהיא מחלקת כדיבידנד לבעלי המניות שלה. פננטפארק מחלקת למעלה מ־90% מרווחיה כדיבידנד לבעלי המניות. בעקבות הזינוק שנרשם בסעיף עמלות הניהול, בתשעת החודשים האחרונים הן היוו 47% מסך ההוצאות של החברה, לעומת 42% בתקופה המקבילה. כפועל יוצא מכך צמיחה של 33% בהכנסות תורגמה לעלייה של 20% בלבד ברווח הנקי.

בעלי המניות של פננטפארק נהנים מדיבידנד שהולך וגדל באופן הדרגתי עם השנים. פננטפארק מחלקת מאז מרץ 2015 מדי חודש דיבידנד בסך 9.5 סנט לכל מניה. במונחים שנתיים מדובר בדיבידנד בסך 1.14 דולר מניה. בהינתן מחיר מניה של 13.88 דולר, מדובר בתשואת דיבידנד שנתית אטרקטיבית בשיעור של 8.2%.

בעוד שהנפקת האג"ח מהווה אירוע כלכלי, שבמסגרתו מונפקים ניירות ערך חדשים ומגוייס חוב, רישום המניות של פננטפארק למסחר כפול בבורסה של תל אביב הוא הליך טכני. בעלי המניות של פננטפארק, בין אם רכשו אותן בארה"ב ובין אם בישראל, חולקים את אותן זכויות, לרבות הזכות לקבלת דיבידנד.

בהנחה שפננטפארק תמשיך לחלק דיבידנד בהיקף זהה לזה שמאפיין את החברה בשנים האחרונות, בעלי המניות של החברה ייהנו מתשואת דיבידנד של של כ־8%. על פניו מדובר בתשואה אטרקטיבית ביחס לתשואת האג"ח, שצפויה להיות נמוכה באופן משמעותי. ואולם עם פוטנציאל התשואה מגיע גם הסיכון. בעלי המניות של פננטפארק יהיו הראשונים לשלם את המחיר בתרחיש שבו החברה תידרש לחזק את בסיס ההון שלה, והם עלולים להיות מדוללים גם במחירים נמוכים יותר, במטרה להבטיח את שירות החוב כלפי מחזיקי האג"ח של החברה.