החוסכים לפנסיה ישלמו את דמי הניהול של קרנות ההייטק

במאמץ לעודד השקעות בסטארט־אפים מקומיים הודיע אתמול שר האוצר על מכרז חדש לניהול 4 קרנות השקעה בהייטק שיזכו לתמיכה מהמדינה. הממונה על שוק ההון צפויה להחריג את הקרנות מהמגבלה שהציבה על כפל דמי ניהול, אם גופי הפנסיה ישקיעו בקרנות

המפקחת על הביטוח דורית סלינגר צפוייה לאשר לגופי הפנסיה לגבות מהחוסכים דמי ניהול נוספים על השקעות שיבצעו בקרנות המתמתחות בהייטק ישראלי. זאת לאחר שלפני 3 שנים הצליחה סלינגר להגביל את יכולתם של גופי הפנסיה לגבות דמי ניהול נוספים על כספים שהם מעבירים לניהול מנהלים חיצוניים ללא יותר מ־0.25% מהחיסכון בשנה.

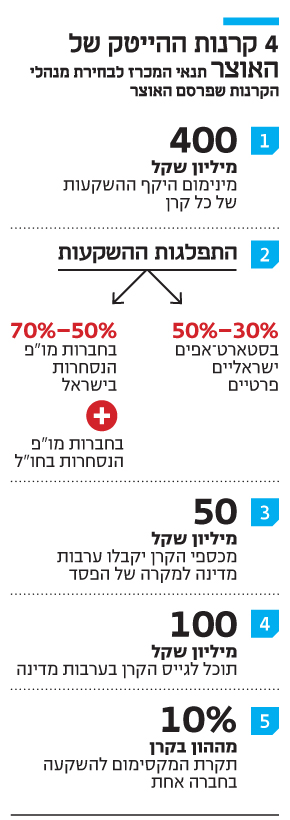

שינוי העמדה של סלינגר מגיע בעקבות מכרז שפרסם אתמול משרד האוצר בהובלת שר האוצר משה כחלון לבחירת מנהלים שיקימו קרנות השקעה בחברות הייטק שיסחרו בבורסת תל אביב ויהנו מכרית ביטחון של המדינה. במסגרת המכרז, יוזמה משותפת של אגף החשב הכללי באוצר ורשות ניירות ערך, יבחרו עד ארבעה מנהלי קרנות נאמנות שיקבלו את הגנת המדינה מפני הפסדים של המשקיעים בקרנות וכן ערבויות לגיוס אשראי. ל"כלכליסט" נודע כי סלינגר צפויה להחריג את הקרנות מההגבלה על דמי הניהול.

מטרת היוזמה היא לעודד משקיעים ישראלים, כולל גופים מוסדיים להשקיע בחברות ההייטק הישראליות. כיום רוב ההון המושקע בחברות אלה מקורו בהון זר, וחלק גדול מהחברות נרכשות בידי תאגידים זרים בשלבים מוקדמים יחסית של התפתחותן, מה שמונע משוק ההון הישראלי להנות מפירות הבשלת אותן חברות. בעקבות שינוי העמדה של סלינגר, קרנות הפנסיה שישקיעו בקרנות ההייטק החדשות יוכלו לגלגל את העלויות שלהן, שצפויות להיות גבוהות, על החוסכים.

הסיכון יגדל והתשלום יעלה

אם מסתכלים על היוזמה של האוצר ורשות ניירות ערך על פניה היא נראית חלומית. למה שגברת כהן מחדרה לא תהיה שותפה לאקזיט שתבצע ה"וויז" הישראלית הבאה? למה שרק משקיעים מתוחכמים שיש להם גישה לקרנות הון סיכון יוכלו להנות מהמוח הישראלי?

אז זהו, שבין החזון למציאות קיים פער עצום. הציבור הרחב, שנרתע מהשקעה בקרנות נאמנות המתמחות בהשקעה במניות, אינו קהל היעד של הקרנות החדשות. קהל היעד האמיתי להשקעה בקרנות הללו הם כספי הפנסיה של הציבור. ברשות ניירות ערך ניסו להבין מדוע גופי הפנסיה נמנעים מהשקעה בחברות סטארט־אפ ישראליות וההסבר שהם קיבלו הוא שסכומי העתק שמנהלים הגופים לא מצדיק את המאמץ של מנהלי הפנסיה באיתור השקעות פרטניות בסכומים קטנים שאופיינית לתחום ההייטק.

מנהלי השקעות רבים בגופי פנסיה טוענים כי ההשקעה בהון סיכון לאורך השנים לא הוכיחה את עצמה במונחי סיכון סיכוי. לכך, מצאו יוזמי קרנות ההייטק החדשות פתרון בדמות הגנת מדינה, בגובה 20% מההשקעה. בהחלט פיתוי משמעותי למנהל כספי פנסיה המחפש לגוון את תיק ההשקעות. אז מה בעצם הבעיה? העלות. קרנות ההון סיכון גובות היום דמי ניהול גבוהים שכוללים דמי ניהול שוטפים של כ־2% מההשקעה ועוד דמי הצלחה.

כיום מנהלי הפנסיה יכולים לגלגל את עלויות ניהול ההשקעות החיצוני שגובות מהם קרנות הון סיכון על החוסכים מעבר לדמי הניהול השוטפים שמשלם החוסך אך לא יותר מ־0.25% מהחיסכון בשנה. לפיכך, מנהלי הפנסיה הפכו סלקטיבים בכל הנוגע להשקעות בקרנות אלו. בסוף 2017 תפוג הוראת השעה המגבילה את כפל דמי הניהול ל־0.25%. הערכות בשוק מדברות על לחץ צפוי של חברי הכנסת על מנת לצמצם את יכולתם של מנהלי הפנסיה לגלגל עוד עלויות על החוסכים.

אלא שמתברר כי במסגרת המכרז לניהול קרנות ההייטק הצליח כחלון לשכנע את סלינגר להחריג ממגבלת כפל דמי הניהול את דמי הניהול שיגבו הקרנות החדשות. במילים אחרות, סלינגר שרק לפני 3 נלחמה להגביל את דמי הניהול הנוספים שסופגים העמיתים מוכנה לפתע לחרוג מהכלל שהיא עצמה הציבה לטובת ההייטק הישראלי. אז מה צפוי לקבל החוסך הישראלי מהיוזמה? הוא ישלם יותר דמי ניהול עבור חשיפה להשקעה מסוכנת עם סיכוי הצלחה לא ידוע.

מי ירים את הכפפה

הציפייה היא כי מנהלי תעשיית קרנות הנאמנות הישראלים הם אלו שינסו להקים את הקרנות החדשות תוך חבירה לאנשי הון סיכון בעלי ניסיון שיהיו אחראים על ההשקעות הלא סחירות בקרן — הבחירה בחברות הסטארט־אפ המקומיות. אלו צפויים לדרוש תמורה גבוהה על ההשקעות החדשות. קודם כל, האנשים הטובים מהתחום יכולים ממילא להקים בעצמם קרנות גידור ולא לחלוק ברווחים עם מנהל קרן בבית ההשקעות. שנית, מנהלי הקרנות גובים כבר היום על ניהול קרן נאמנות המתמחה בהשקעה במניות דמי ניהול של עד 2% מהסכום המושקע וזאת ללא דמי הצלחה. לנהל את הקרנות החדשות יידרשו צוות של אנשים שינתחו את ההשקעות ויצטרכו לבחור בסטארט־אפים בעלי סיכוי ההצלחה הטובים ביותר והם צפויים לדרוש להיות שותפים ברווחים לכשיגיעו. זהו מודל לא קל לעיכול ויהיה מעניין לראות כיצד יצליחו מנהלי הקרנות המסורתיות ומנהלים מתעשיית ההון סיכון לסכם על מנגנון חלוקת הרווח.

"דברים דומים שנוסו בחו"ל נגמרו בכישלון"

המכרז של האוצר מעיד אמנם על הרצון של המשרד לסייע להייטק הישראלי, אולם הבחירה בכיוון זה תמוהה. בהייטק הישראלי לא חסר הון להשקעה. ההפך הוא הנכון — כסף מחו"ל זורם לקרנות ההון סיכון המצליחות שנאלצות, לעתים, לדחות משקיעים. במשרד האוצר מציינים גם שהתחום ניזוק ממכירת חברות בשלב מוקדם וממחסור בחברות בשלב צמיחה, אולם הנתונים מצביעים דווקא על תופעה הפוכה.

דו"ח האקזיטים של IVC וחברת עוה"ד מיתר ליקוורניק, גבע, לשם, טל ושות' שיצא בשבוע שעבר מצביע על שפל של חמש שנים באקזיטים, שנובע מהגדלת היקף ההון הזמין, שמאפשרת לחברות לגייס בסבבים מאוחרים.

נקודה נוספת היא ההבטחה של משרד האוצר לספק למשקיעים הגנה של המדינה מפני הפסדים. מייקל אייזנברג, מייסד־שותף בקרן אלף, אמר ל"כלכליסט כי "היוזמה נראית בשלב בוסרי ולא מחושב. דברים דומים שנוסו בחו"ל נגמרו בכישלון. אני שמח שחושבים שהמוסדיים צריכים להשקיע בהייטק, אבל זה תחום שצריך לפתח בו מיומנות. לבנות קרן סחירה בתחום שאינו סחיר זה מהלך שהולך לפגוע במשלם המסים פעמיים: פעם כשהכסף יושקע בחברות סוג ב' ופעם נוספת כשיצטרך לממן את ההגנה שהובטחה. מי שייגש למכרז זה רק מי שלא מצליח לגייס קרן אחרת. צריך לזכור גם שרוב הקרנות שכן מגייסות מפסידות כסף. מה גם שבקרן סחירה אנשים יממשו כשהם מפחדים, ובתחום לא יציב כמו הייטק יש הרבה נפילות. אני ממליץ בחום לממשלה לקחת את מיליוני השקלים הללו ולהשקיע אותם בהטבות דיור למשל".

גם אם היוזמה הממשלתית לא תגרום לנזק, עדיין מדובר בהפניית סכומים גבוהים מאוד לטיפול בבעיה שלא קיימת.

הגר רבט