זו המחזוריות, טמבל

ניסיון לחזות איך יתנהגו השווקים הפיננסיים בשנה הקרובה מועד לכישלון. מה שכן ניתן לומר הוא שאחרי שבע שנות גאות רמת הסיכון שלהם עלתה: המכפילים ברמות שיא, מחירי התובלה הימית בשפל והמנוע הסיני מאט

בואו נבהיר משהו. אין לנו מושג ירוק מה יעשו שוקי ההון בשנת 2016. האמת שלאף אחד אין מושג. לא לחזאים, לא לפרופסורים המלומדים, לא לאנליסטים, לא למנהלי ההשקעות, לא למנתחים הטכניים ובטח שלא לעיתונאים. אף אחד לא ניחן ביכולת חיזוי של השווקים הפיננסיים. כאלו הם. לא צפויים. מה שכן ניתן לעשות הוא לראות מה קרה לרמת הסיכון היחסית - זה פחות סקסי מלהגיד אם השווקים יעלו או יירדו אבל הרבה יותר מציאותי.

תחילה כדאי להסכים על שתי עובדות מרכזיות. האחת היא שלאורך ההיסטוריה הפיננסית המתועדת, אי שם בסוף המאה ה־19, הדבר הכי יציב הוא אפקט המחזוריות. תקופות של גאות מסתיימות בשפל, ותקופות של שפל מסתיימות בגאות. ככה זה. הנחה שנייה היא שהשוק הפיננסי הוא גלובלי. כלומר, העידן שבו שוק מניות אחד לא משפיע על שוק מניות שני כבר לא קיים. לכן כדי לדעת אם שוק המניות הישראלי מסוכן יותר מכפי שהיה לפני שנה, צריך לראות באיזו רמת סיכון נכנס שוק ההון האמריקאי, המשפיע ביותר לשנת 2016.

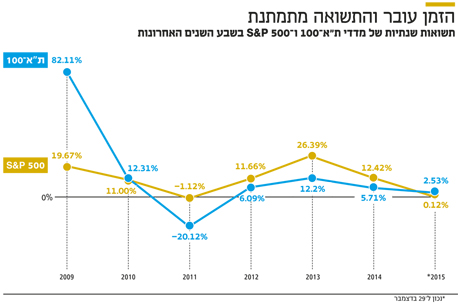

1. הזמן מתקתק

תקופת הגאות הנוכחית בשווקים הפיננסיים החלה בשנת 2009. זו תקופת הגאות הארוכה ביותר שנרשמה ב־20 השנים האחרונות. לכן כל שנה שהיא נמשכת עולה הסיכון שהיא קרובה יותר לסיום (זאת כמובן אם אנו מניחים כי המחזוריות היא הדבר היציב ביותר בהיסטוריה הפיננסית). ערב המשבר הכלכלי הגדול בשנת 2007 התבטאו בכירי דאבוס כי המחזוריות הפיננסית מתה. ואז הגיעה שנת 2008. זה לא אומר שום דבר, זה יכול להימשך עוד כמה שנים, זה רק אומר שהשווקים קרובים לנקודת פיתול יותר משהם היו קרובים אליה לפני שנה או שנתיים.

2. מכפיל הרווח של שילר ברמות שיא

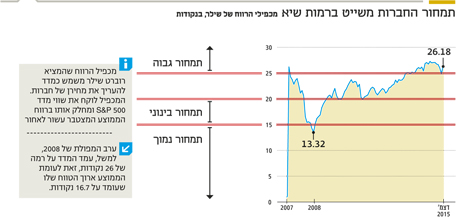

מכפילי רווח הם בוודאי לא מדע מדויק, אבל הם מאפשרים באופן גס ויחסית הגיוני להשוות את תמחור החברות בשווקים ולהשוות אותו על פני ההיסטוריה. חתן פרס נובל לכלכלה, פרופ' רוברט שילר, פיתח מדד מתוחכם יותר מהשוואת מכפילים רגילה. הוא קורא לו מכפיל רווח מנוכה מחזוריות.

שיטה זו שימשה את אבי תורת הערך בנג'מין גראהם כדי להעריך את מחיריהן של חברות שהגיעו אל שולחן הניתוחים שלו. מכפיל של מתחת ל־15 מצביע על מחירים נמוכים, בין 15–20 מעיד על מחירים בינוניים ומעל 25 מעיד על מחירים גבוהים. לשם השוואה, בשנת 2007, ערב המפולת של שנת 2008, עמד המדד על מכפיל הרווח הזה של חברות במדד S&P 500 מעבר לרמה של 26. זאת לעומת הממוצע ארוך הטווח שלו שעומד על 16.7. מצד שני, הוא היה ברמה

3. מחיר הנפט בצלילה

העולם הפיננסי מתמודד עם נתון שהוא לא התמודד איתו כבר מעל לעשר שנים: מחירה של חבית נפט. הגישה הקלאסית גורסת שמחיר נפט נמוך ויציב משפיע על הכלכלות לשלילה בטווח הקצר. בטווח הארוך החברות שהן אינן חברות אנרגיה נהנות מירידת עלויות האנרגיה שלהן, ומשום כך תוצאותיהן ובעקבות כך שערי מניותיהן אמורים לקבל דחיפה כלפי מעלה. גם חברות האנרגיה יעשו את ההתאמות הכואבות שלהן וייצאו לדרך חדשה בעולם שבו מחיר חבית הוא 35 דולר. השאלה היא אם מחיר החבית ימשיך להידרדר, ואם כן, כמה קורבנות פיננסיים תגבה הדרך הכואבת למטה.

4. מחירי התובלה הימית בשפל

אחד הנתונים שעליהם מסתכלים כלכלנים בעולם כדי לקבל מושג לגבי מצבה של הכלכלה העולמית הוא מחירי התובלה הימית. מדד זה איבד בשנתיים האחרונות 73% מערכו, והוא נמצא בשפל של 30 שנה. הפרשנות המקובלת היא שרמה נמוכה של מדד זה מעידה על פעילות גלובלית כלכלית נמוכה שצריכה להיות מתורגמת גם למחירי החברות שאמורות להראות אף הן על ירידה בפעילות הכלכלית שלהן.

נתון נוסף שמחזק תיאוריה זו ומצביע על הצורך של החברות האמריקאיות להסוות את הירידה בפעילות וברווחיות שלהן הוא הפער בין רווחי ה־GAAP לרווחי ה־Non-GAAP של החברות האמריקאיות. הרווחים המדווחים לפי השיטה החשבונאית האמריקאית כוללים את הכל. כלומר, כל הפסד חד־פעמי נכלל בדו"חות החברה ומשום כך מקטין אותם. מנגד, שיטת ה־Non-GAAP מאפשרת לחברות לשחק עם הרווח שלהן ועם המשקיעים פחות או יותר כראות עיניהן ולהחליט אילו רווחים לכלול ואילו לא.

ברבעון השלישי של השנה ירדו רווחי החברות המדווחות לפי השיטה המלאה ב־14%. רווחי החברות לפי השיטה היצירתית ירדו ב־1% בלבד. בשבוע שעבר שלח הכלכלן הראשי של UBS, ג'וליאן עימנואל, ללקוחותיו גרף שמראה את הפער בין מכפילי רווחי החברות. פעם אחת לפי GAAP ופעם שנייה לפי ה־Non-GAAP. לאורך ההיסטוריה ערב משבר מכפיל ה־GAAP עולה בהתמדה ומגדיל פערים לעומת מכפיל ה־Non-GAAP. מאז שנת 2010 עולה המכפיל הזה בהתמדה והוא עומד ב־2015 על 22. בשנת 2007 הוא עמד על רמה דומה.

5. הריבית עולה

הריבית בארה"ב משנה כיוון. בהתחלה השווקים לא ידעו איך לקבל את זה, ויש להניח שהשווקים עוד יחוו כמה פרפורי חדרים בטרם יבינו שנותקו ממכונת ההנשמה הפדרלית. ריבית עולה, בטח שתוואי ריבית עולה, רעה לשווקי המניות ורעה לשוקי האג"ח. האוויר כבר החל לצאת משוק אג"ח הזבל בארה"ב, וכמה קרנות כבר הודיעו שלא יאפשרו יציאת כספים נוספת של המשקיעים. אם המשבר הזה יתפתח, הוא לא יישאר רק בשוק האג"ח בדירוג נמוך מהטעם הפשוט שמשברים מהסוג הזה נוטים לפתח תכונות דיפוזיות וזולגות גם לאג"ח האחרות וגם לשוקי המניות.

6. סין מאיימת על האמון

העניין הוא שאף אחד לא יודע מה באמת קורה עם הצמיחה בסין. דיווחי הממשל הלא אמינים, לא מאפשרים מעקב סביר אחרי ההתפתחויות הכלכליות במנוע הצמיחה העולמי הגדול ביותר. הסדקים באמון בנתונים הסיניים כבר צצו בשנים האחרונות, והתגברות של אובדן האמון הזה היא הסכנה הגדולה ביותר, אפילו יותר מההאטה בצמיחתה של סין בעצמה, לפחות בעיניים של המשקיעים. אובדן אמון טוטלי במה שקורה בסין, יכול להפוך לכדור שלג שיגלגל את שוקי ההון הגלובליים מהר מאוד במדרון.

7. גם אצלנו כבר לא הכל דבש

שוק ההון הישראלי כבר מזמן אינו בבואה של הכלכלה הישראלית, שכן החברות הגדולות והמובילות שבו הן חברות גלובליות. ובכל זאת, אם בשנים האחרונות הכלכלה הישראלית היוותה באפר חיובי עבור הבעיות שהתעוררו במדינות העולם, הרי שבשנה הקרובה לא בטוח שזה יקרה. הצרכן הישראלי שם ברקס בכל הנוגע להוצאות מהארנק שלו, וב־11 החודשים האחרונים נרשמה ירידה של 2.2% בהוצאה הכספית של הישראלים על מזון, ירידה הנרשמת זו השנה השנייה ברציפות. גם חברות הקמעונאות האחרות כמו פוקס, גולף, המשביר לצרכן ודומיהן מדווחות על שחיקה ברווחיותן, בין היתר בשל שינוי התנהגות של הצרכן הישראלי ועודף שטחי מסחר.

נגידת בנק ישראל קרנית פלוג צופה האטה בקצב הצמיחה הפרטית בשנתיים הקרובות, וירידה חדה בקצב הצמיחה של היצוא - קטר צמיחה של המשק. גם האשראי העסקי במשק בקיפאון. במערכת הבנקאית כבר מזמן עברו להטיל את יהבם על האשראי הצרכני למשקי הבית ולעסקים קטנים ובינוניים, ומסקירה של שוק האג"ח שפרסמה בשבועות האחרונים חברת S&P מעלות עולה כי מגייסות החוב המרכזיות (75%) בשנת 2015 הן חברות פיננסים ונדל"ן של חברות אמריקאיות. לא מאריות הצמיחה שאמורות להוסיף לתוצר, לתעסוקה, ליצוא.

עוד ציינו במעלות כי מרבית מהנפקות האג"ח יועדו למיחזור חוב ולא לנטילת חוב חדש. פחות אשראי לחברות היצרניות אומר פחות השקעות שהן עושות ובוודאי מצביע על איך שהן רואות את עתיד הצמיחה שלהן כאן. מנגד, ישנו ההייטק שלא מפסיק לייצר אקזיטים שיעלו השנה אל מעבר לרף 5 מיליארדי הדולרים. אלא שפירות האקזיטים האלו נקטפים הרחק משוק ההון המקומי ומתגלגלות לכלכלה הישראלית במשורה.

סוף דבר

אחרי שאמרנו את כל זה, 2016 יכולה להיות עוד שנה שבה אף אחד מסימני האזהרה הללו לא יתממש לכדי משבר והשווקים הפיננסיים ידשדשו עוד שנה אחת תוך שהם מחפשים כיוון חדש. הרי מאמרים מהסוג הזה היה ניתן לקרוא, עם כל צניעות, גם בתחילת 2015. אבל, זו גם יכולה להיות השנה שבה ההיסטוריה פשוט תחזור על עצמה. ממש כפי שהיא עשתה בכל אחד ואחד ממחזורי הגאות והשפל ב־100 השנים האחרונות.