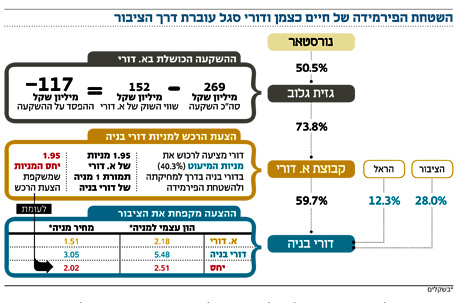

הצעת הרכש של כצמן לדורי בניה נמוכה משווייה ההוגן

א. דורי הציעה לרכוש את אחזקות (40.3%) הציבור בחברה־הבת בעסקה של החלפת מניות, כששווי השוק שלהן משמש לאומדן שוויין ההוגן. ניתוח המאזנים של שתי החברות מעמיד בספק את מהימנות יחס ההמרה המוצע לבעלי מניות המיעוט

שבוע אחרי שדיווחה על הפסד של 29 מיליון שקל ברבעון הראשון בחברה־הבת (60%) דורי בניה, ועל טעות מהותית בדו"חותיה 2013 של דורי בניה והצגתם מחדש, פרסמה קבוצת א. דורי הצעת רכש מלאה למניות דורי בניה שבידי הציבור (40.3%).

ניתוח "כלכליסט" להצעת הרכש חושף פערים בין שווי החברה בהצעה לשווייה על פי הדו"חות הכספיים ונתוני השוק. חוק הריכוזיות מחייב את חיים כצמן להשטיח שתי שכבות מהפירמידה שלו הבנויה מארבע קומות. הצעת הרכש לדורי בניה, שנמצאת בתחתית הפירמידה, היא רק יריית פתיחה. אחרי שתושלם הצעת הרכש, אם בכלל, יגיע תורן של האג"ח של דורי בניה, הנושאות חוב של 81 מיליון שקל, שהנהלת א. דורי כבר הונחתה לפעול למחיקתן.

הבאה בתור למחיקה

א. דורי, שהפעם היא בכובע החברה הרוכשת, צפויה להיות הבאה בתור ולהירכש בעצמה. כך הפירמידה של כצמן צפויה להשתטח לכדי שתי שכבות ציבוריות בלבד: נורסטאר האם (51%) וגזית גלוב הבת. היענותו של ציבור בעלי המניות להצעות הרכש מהווה תנאי למחיקת החברות מהבורסה ולהפיכתן לפרטיות. עובדה זאת מחייבת את בעלי השליטה להציע להם מחיר אטרקטיבי תמורת המניות. במקרה של דורי בניה, כלל לא בטוח שזה המצב.

לפי הצעת הרכש, משקיעים שייענו לה יקבלו 1.95 מניות של א. דורי תמורת כל מניית דורי בניה - יחס החלפה של 1.95, שנקבע כבר באפריל, בעת שא. דורי דיווחה על כוונתה לפרסם את הצעת הרכש. לצורך קביעת יחס ההחלפה חישבו בא. דורי את השער הממוצע של מניית דורי בניה בחצי השנה האחרונה ולפיו את השווי ההוגן בהחלפת המניות.

השינויים שחלו במחירי שתי המניות הביאו לכך שבמועד פרסום ההצעה בתחילת יוני, תמורת ההצעה למניית דורי בניה היתה נמוכה ב־11% משער הנעילה של מניית א. דורי ביום המסחר האחרון שקדם לדיווח. מאז פרסום הצעת הרכש מניית א. דורי עלתה, ואילו זאת של דורי בניה ירדה באופן שהיחס ביניהן הצטמצם ל־2.02 שמשקף דיסקאונט של 3% בלבד, אשר עשוי להעיד על ציפיות המשקיעים לשיפור בתנאי הצעת הרכש.

מהימנות ההערכה פחתה

למרות ההתכנסות של מחירי המניות בשוק לאלה שנקבעו בהצעת הרכש, בעלי מניות המיעוט של דורי בניה לא יכולים להרגיש בנוח עם התמורה המוצעת להם. מחזורי המסחר הדלילים בשתי המניות, המגיעים בממוצע ל־60 אלף שקל ביום כל אחת, מפחיתים מהמהימנות של שווי השוק ככלי לאומדן השווי ההוגן שלהן. ניתוח המאזן של שתי החברות מטיל בספק את האטרקטיביות של יחס ההמרה המוצע לבעלי מניות הציבור בדורי בניה.

בסוף הרבעון הראשון עמד ההון העצמי (עודף נכסים על התחייבויות) של דורי בניה על 191 מיליון שקל - יחס הון עצמי של 5.5 שקלים לכל מניה. זאת לעומת הון עצמי של 296 מיליון שקל בא. דורי - יחס של 2.2 שקלים למניה בלבד. נתונים אלה משקפים יחס של 2.5 בין השווי החשבונאי של שתי המניות. אם הצעת הרכש היתה מבוססת על ההון העצמי של שתי החברות, א. דורי היתה נדרשת לשלם 2.5 מניות של עצמה עבור כל מניה של דורי בניה, ולא 1.95 כפי שמוצע כיום. גם אם נביא בחשבון שההון העצמי לא משקף רווחים עתידיים, כגון דירות למגורים שא. דורי מכרה והרווחים בגינן טרם הוכרו בדו"חות הכספיים, מדובר בפער עצום שמציב סימני שאלה גדולים ביחס לכדאיות ההיענות להצעת הרכש.

הגוש החוסם של הראל

על פניו, האינטרס של א. דורי הוא לרכוש את אחזקות הציבור בדורי בניה במחיר הנמוך ביותר. זוהי חובתם כלפי בעלי המניות (40%) מהציבור. מאחר שמדובר בהצעה המבוססת על קונה מרצון ומוכר מרצון, והצעת הרכש אינה מהלך כפוי, א. דורי לא חייבת לפרסם חוות דעת התומכת ביחס ההחלפה המוצע על ידיה. שיקול הדעת המלא נתון למשקיעים במניות של דורי בניה שיגידו את דברם במועד האחרון למסירת הודעת קיבול להצעת הרכש שנקבע ליום שני הקרוב, 16 ביוני.

בין בעלי מניות המיעוט של דורי בניה בולטת קבוצת הראל (12.3%). התנגדות של הראל להצעת הרכש לא תאפשר לא. דורי להגיע לאחזקה של 95% בדורי בניה שתאפשר לה לכפות על המחזיקים הנותרים (5%) למכור לה את מניותיהם ולמחוק את דורי בניה מהמסחר. במקרה כזה, הצעת הרכש לא תיכנס לתוקף וא. דורי לא תרכוש גם את מניותיהם של מי שייענו להצעת הרכש. בתרחיש שתהיה היענות רחבה להצעת הרכש, הדרך לקיפול הקומה התחתונה בפירמידה תהיה סלולה בפניה.