"הנפיק פה אחד בלי גרוש על התחת, ומי קיבל את הזובור? גב' כהן מחדרה"

בית ההשקעות אלטשולר שחם משיק היום קמפיין, שיציג את ההשקעה בתעודות הסל באור נלעג לעומת הניהול האקטיבי. בראיון לכלכליסט זועם גילעד אלטשולר על הפסדים של מיליארדים שנגרמו, לטענתו, לציבור בגלל העיוותים במדדים: "הבורסה רצתה להגדיל את הסחירות, אז היא הביאה לפה את הזבל הזה שנקרא מנקיינד. החריבו את מדד ת"א־100

זה לא סוד שגילעד אלטשולר, מבעלי בית ההשקעות אלטשולר שחם, מאבד את קור רוחו כשהוא רואה את תעודות הסל מגייסות מיליארדי שקלים, בעוד הציבור מדיר רגליו מקרנות הנאמנות המנייתיות. השיח הבלתי פוסק על גובה דמי הניהול משגע אותו, והוא משוכנע שיש ערך לניהול השקעות איכותי וליכולת של מנהל השקעות להכות את מדדי השוק לאורך זמן. אם צריך להצביע על דמות שהיא אנטיתזה מוחלטת לאלטשולר, יהיה זה אבנר חדד — מנכ"ל חברת תעודות הסל קסם.

עכשיו, רגע אחרי שרכש יחד עם שותפו, קלמן שחם, את חלקה (25%) של משפחת דותן בבית ההשקעות, והשניים מחזיקים ב־90% ממנו לצד השותף רוני בר (10%), החליט אלטשולר להכריז מלחמה על הניהול הפסיבי שהוא סולד ממנו כל כך.

סרוסי חדש בשוק ההון

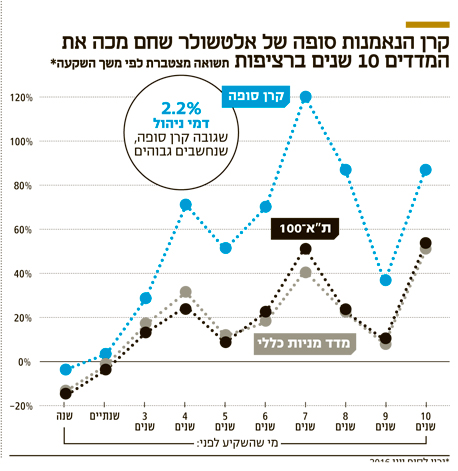

היום צפוי אלטשולר שחם להשיק קמפיין מתוקשר נגד ההשקעה במדדים, שלשמו העלה מהאוב את ניסים סרוסי, שחי כבר שנים בצרפת. בפרסומת מפזם סרוסי את השיר "בדד" של זוהר ארגוב, אבל עם משחק מלים על "בדד" ו"מדד", כדי להדגיש את נחיתות ההשקעה במדדים. במהלך העבודה על הקמפיין אף חשבו, ברגע של בדיחות דעת, לשלב בשיר את המלה "קסם", שמנכ"לה חדד טוען כבר שנים כי לאורך זמן אין מנהל שיכול להכות את ביצועי המדד — וכמה שזה מטריף את אלטשולר לשמוע את זה. הקמפיין מראה כיצד היכתה קרן הנאמנות המנייתית סופה, שאלטשולר מנהל, בעשר שנים האחרונות ובשיעורים ניכרים את מדד מניות כללי, מדד ת"א־100 ומדד ת"א־25, וזאת למרות דמי הניהול הגבוהים שהיא גובה (2.2%).

תדמיין לרגע שאבנר חדד מראה לך את המצגת הקבועה שלו על יתרון ההשקעה במדדים. מה היית אומר לו?

"תעשיית המדדים עשתה עוול למנהלים מוכשרים בכל העולם, אבל בישראל זה מובהק. המנהלים הטובים בעולם לא מתרגשים מזה, כי הם עושים ים כסף בקרנות גידור על חשבון עיוותי המדדים. בארץ, המנהלים האקטיביים הרוויחו בזמן שהציבור המסכן נדחף בידי התקשורת, רשות ניירות ערך והבורסה לקניית מדדים והפסיד מיליארדי שקלים. הבורסה רצתה להגדיל את הסחירות, אז היא הביאה לפה את הזבל הזה שנקרא מנקיינד. ברור שחברה כמו אפל לא באה להנפיק פה. הנפיק פה אחד בלי גרוש, ומי קיבל את הזובור? גברת כהן מחדרה".

אבל זה אירוע נקודתי. בשורה התחתונה זה לא נזק גדול למשקיע בתעודות סל.

"נקודתי? מה עם לייבפרסון, מנקיינד, נבידאה? וגם אופקו שהיא חברה ענקית. הציבור הפסיד בגללם מיליארדים. מנקיינד לבדה זה הפסד של 300–400 מיליון שקל. ההפסד פה הוא מובהק".

זה בגלל שאתם טובים או בגלל שהמדדים מעוותים?

"ידענו לייצר את זה גם כשהמדדים היו בלי כל הדרעק הזה. ברור שבשנתיים האחרונות כל המנהלים היכו את המדדים, כי זה היה קל. ועדיין יש מיליארדים על מיליארדים בתעודות סל, ואין כמעט כסף בקרנות מנייתיות".

כי הקרנות גובות דמי ניהול ממש יקרים.

"הזול הוא היקר", אלטשולר צועק. "מה גם שהבנקים אוהבים לגלגל את התיקים, כדי לגבות עמלות קנייה ומכירה, כך שבסוף תעודת הסל לא כזו זולה. להגיד שיקר זה לא טוב, זה בדיוק מה שהוביל את הציבור לצרה הזו של המדדים, שגרמו לו הפסדים כבדים".

אבל איך אני אדע לבחור מכל המנהלים בשוק דווקא את גילעד אלטשולר שהיכה את המדדים. מי מבטיח שגם ב־20 השנים הבאות תכה את השוק.

"צריך לבחור נכון".

אין כאן קצת חטא יוהרה? היית טוב, אז תמיד תהיה טוב?

"אני כבר 20 שנה טוב".

אתה עצמך מושקע בסופה?

"אמי שנפטרה השנה השקיעה בסופה מהיום הראשון, אז אפשר לומר שעכשיו, כיורש, אני מושקע בעקיפין".

אם מחר לא תהיה פה, פירושו שאני צריכה למכור?

"אולי. אבל אני מקווה שאדע למצוא אנשים טובים ממני. יש פה אנשים מוכשרים, וצריך לדעת להביא אותם ולהשאיר אותם בתוך הבית".

כיום, חוץ מילין לפידות, אלטשולר שחם ואולי עוד גוף או שניים, אין מנהלים שמחזיקים כל כך הרבה זמן בבית השקעות, ולרוב המותג חזק משם האיש שמנהל אותו. בחלק מהגופים במרבית המקרים המשקיע כלל אינו יודע מה שמו של מנהל ההשקעות, ואיש לא מבטיח לו כי מה שהיה הוא שיהיה.

איך אדע שהימרתי על הסוס הנכון?

"כמה שנים בנאדם הולך לאותו רופא שינים? יש אנשי מקצוע שצריך לדבוק בהם. ברור שהם יכולים לפקשש, אבל צריך לתת להם קרדיט. גם אני מפקשש, אך השאלה בכמה. אני 20 שנה הולך עם נתן חץ בנדל"ן, כי הוא מבין בזה. ברור שגם הוא יכול לטעות, אבל אני מאמין בו. זה כמו שאני הולך אחרי שלמה טיסר (קבוצת וילאר — ר"ב), כי ראיתי איך הוא עובד כבר 20 שנה. אז יש גופים שהמנהלים שלהם מתחלפים כל כמה שנים, מה זה נוגע לי, מה פשעתי?". כשאלטשולר מדבר על טיפוח מנהלים בתוך הארגון אי אפשר שלא להתייחס לתקרת השכר למנהלים בגופים פיננסיים, שנקבעה על 2.5 מיליון שקל בשנה. "אני יכול לתגמל אותם באחוזים מהחברה", הוא אומר, "ואני עושה זאת. אנחנו מחלקים דיבידנדים, ואם יום אחד תהיה מכירה לגוף חיצוני, אפילו חלקית, הם יוכלו להצטרף".

מה אתה אומר על כל העניין הזה של מגבלת שכר הבכירים בפיננסים?

"לגביי זה כלל לא משנה. כסף זה לא מה שמניע אותי. משמח אותי לעשות טוב לאנשים, להסתכל על המסכים ולראות שאנחנו מובילים. אבל, לדעתי, זה שהחילו את זה על סקטור אחד ספציפי זה פופוליזם לשמו. למה להחריג אותם?".

כי מדובר בגופים שהמדינה תיתן להם רשת ביטחון, לבנק ולחברת ביטוח לא יתנו לקרוס. המנהלים שם לוקחים סיכון מצומצם.

"כשהקיבוצים נפלו מי שילם? עם ישראל שילם. הסדר הקיבוצים היה פי אלף מכל בנק שיכול ליפול, ואין לי שום דבר נגד הקיבוצים. מה זה השטויות האלה. מה זה קשור? בנקים יפלו או לא יפלו? אם רוצים הגבלה, שיגבילו את כולם — 2.5 מיליון שקל אין לי בעיה עם זה. נראה את ויגודמן (ארז — ר"ב) מטבע מתמודד עם 2.5 מיליון שקל, ככה זה צריך להיות. אנשים טובים מאודש פרשו בגלל ההגבלה הזו. דני צידון הוא אדם מדהים שעזב, וזה אסון לבנק לאומי שהוא הולך. צריך לעסוק בדברים החשובים באמת. למה בעלי השליטה הם אלה שבוחרים דח"צים? אנחנו עכשיו חושבים על דרך, אולי דרך איגוד בתי ההשקעות, להקים מאגר של דירקטורים חיצוניים, כדי להשפיע בחברות שיש לנו שם כוח השפעה".

גם בחו"ל אתה נגד השקעה במדדים?

"בארץ נוצרו עיוותים שאנשים מנצלים אותם על חשבון הציבור. זה קרה בשלוש שנים האחרונות, בעיקר מזה שמשקל המדדים בתוך המסחר היומי נהפך דומיננטי מאוד. היום הזנב מכשכש בכלב. קל לחוש בעיוות הזה וקל לנצל אותו. החריבו את מדד ת"א־100. היה שם טבח בשנה שעברה, בגלל כל המניות האלה. על המדדים הגדולים מאוד בחו"ל הרבה יותר קשה להשפיע. קשה שם להביא חברה כמו מנקיינד שתיכנס למדדים ותגרום ל־300 מיליון שקל להתאדות. השקעה במדד בחו"ל טובה למי שאין לו ידע על החברות פנימה. כשאני משקיע בארה"ב או בגרמניה אני קונה מדדים. ההיכרות עם החברות יותר בעייתית, אין ספק. יכול להיות ששם זה מתאים, אבל בטוח שיש מנהלים מסוימים באותן מדינות שיכולים להכות את המדדים. אבל בדרך כלל הם יעבדו עבור עצמם ולא בקרנות נאמנות. ילכו להרוויח מספרים דמיוניים בקרנות גידור".

קרן ינשוף כבר עשתה השנה 6%–7%

גם לאלטשולר שחם יש קרן גידור נחבאת אל הכלים, ינשוף, ולדברי אלטשולר, בית ההשקעות מתכנן להתחיל לשווק אותה לציבור בימים אלה. "ב־2014 היו לנו תוצאות חלשות, אבל מאז הקרן עברה שינוי", הוא אומר. "ב־2015 כבר עשתה 8%, והשנה אנחנו כבר בתשואה של 6%–7%. עד עכשיו כללה הקרן, שמנהלת 200 מיליון שקל בערך, כספים של משפחה וחברים קרובים, ויותר ממחצית הסכום היא כספים אישיים שלנו. הכל התחיל מזה שרצינו מקום לכספי הנוסטרו, ועכשיו נוציא אותה ללקוחות כשירים, פמילי אופיס. היום השקעות ינשוף מפוזרות מאוד. זו קרן שהיא Fund of Funds (משקיעה בכמה קרנות) ויש לה Multi Strategy. יש לה אסטרטגיה מעניינת ומנהלים מקצועיים. יש בחור בשם דור גולן, שניהל בארה"ב קרן גידור של 300 מיליון דולר, שקופות הגמל שלנו מושקעות בה. אנחנו מכירים אותו אישית כבר שנים, ועל פני חמש שנים הקופות שהשקיעו בקרן שלו — שהיא קרן גידור לונג שורט אקוויטי שפועלת בארה"ב וגרמניה — עשו IRR (שיעור תשואה פנימי — ר"ב) של 18% בשנה עם 30% חשיפה לשוק. וזה אחרי כל דמי הניהול היקרים האלה שאתם בוכים עליהם. ואז הבחור רצה לחזור לארץ. הוא מבריק. מאלה שחופרים עמוק. אני לא מעורב בניהול הקרן למעט דבר אחד — בבחירת מנהלים — והבאתי אותו. לא משנה כמה זה יעלה לי, וזה עולה לי לא מעט. הוא נותן ערך מוסף".

אנחנו באמת רואים תופעה הפוכה לרצון שלך לגייס מנהלים טובים מבית. המנהלים הטובים לא רוצים לנהל כספי ציבור, והולכים לעשות לביתם. איך אתה מסביר את הפריחה של קרנות גידור בארץ? יש פה שוק לזה?

"הקרנות שעוסקות בחוב בדיסטרס, מסוג אג"ח אי.די.בי מיצו את עצמן. אם לא היו כאן התורמים הנדבנים הגדולים אלשטיין (אדוארדו — ר"ב) ובן משה (מוטי — ר"ב), ועוד כמה כמותם, הדבר הזה היה צריך להסתיים ב־20 אגורות לאג"ח, וזה מתקרב ל־100 אגורות. זה נס משמיים. לא האמנתי שיש מטורף כזה. רק טוב קרה מאז שאלשטיין נכנס לאי.די.בי: הוא מרוויח פצצה באדמה ושופרסל ממריא, אבל הוא שם כבר 2 מיליארד שקל והוא עוד בדיפולט. הוא קנה אופציה מטורפת מחוץ לכסף, ואלה שני אנשי עסקים רציניים, שנכנסו להרפתקה שאני לא מבין את ההיגיון שלה".

וקרנות גידור מנייתיות כמו שרועי ורמוס פתח באחרונה כקרן המשך לנוקד, זה יצליח?

"השוק הישראלי קטן מאוד. ינשוף עובדת גם בארץ וגם בחו"ל. עד היום רועי ורמוס לא פנה אליי שאשקיע בו. אני את הכסף שלי שם בינשוף".

ילין לפידות כמעט לא השקיעו באירופה

אלטשולר טוען כי השוק הישראלי קטן מאוד, אבל ילין לפידות הרוויחו יפה מאוד מהשוק הזה על הבחירה הנכונה של מניית יתר ואג"ח קונצרנית בודדת. ילין מובילים את התשואות בשוק הגמל בפער משמעותי של 2% גם על פני המתחרים החזקים.

"זה לא נכון", אומר אלטשולר, "כל ההבדל בינם לבינינו מתחילת שנה הוא שהם לא החזיקו כמעט השקעה באירופה אלא בעיקר בארה"ב. זה לא משחק של בחירת מניה או אג"ח בישראל. יש עניין של תזמון ופרופורציות בהחזקת מניות. לדעת להקטין ולהגדיל מניות בתזמונים נכונים. זה הכסף הגדול שהביא לנו את התוצאות הגבוהות בשנים האחרונות, וזה הניהול של המח"מ של התיק. ב־2008 בשיא המשבר עשינו בקופות הגמל האג"חיות הבדל של 15% מול השוק — פערים דימיוניים, ולא רק זה. לקוח שרוצה קופה סולידית, ובשנת משבר — כשהכל נופל — לא זו בלבד שהוא לא מפסיד, אלא הוא מרוויח. איזו הרגשה זו שבאה מפולת אדירה והקופה שלך עולה ב־5% באותה שנה שבה כולם יורדים ב־10%. הרי אם היה מפסיד 10% במקום אחר, היה מחליף למזומן ומפסיד 50%, כי לא היה חוזר לשוק בזמן. אז מה אכפת לי שילין מובילים בשנה אחת ב־2%? חוץ מזה, הצלחה של ילין היא גם שלנו, כי הנוסטרו שלנו מחזיק ב־16% מלידר שוקי הון — כלומר אנחנו מחזיקים 8% בילין".

אז השוק הישראלי לא מעניין להשקעה?

"מעניין אבל בעייתי מאוד מבחינת גודלו ומחזורי המסחר. כל גוף שמנהל מעל מיליארדים בודדים קשה לעבוד פה".

אם היו מנחיתים אותך היום להיות מנכ"ל הבורסה. מה היית עושה?

"הבעיה אינה הבורסה, אלא רשות ניירות ערך, שקושרים להם את הידיים. צריך לעשות רגולציה על קרנות גידור, כדי להפוך אותן ללגיטימיות ולאפשר לציבור להיחשף אליהן. צריך גם להקל את הליכי הפתיחה של חברות ניהול תיקים חדשות. 20 שנה רצים בשוק אותם שמות. איך לא נוצר פה אקסלנס חדש? כי הרגולציה משתוללת. בשנות ה־90 היו פה מאות מנהלי תיקים — כל אחד עם חשיבה אחרת, והיום אין גיוון. צריך לתת לגברת כהן מחדרה להיחשף לראש אחר, לדיעות שונות. אין פה מסחר ואין פה שוק, כי יש כמה שחקנים, וכולם חושבים אותו דבר. שאלת אותי קודם למה המנהלים הטובים עוזבים כדי להקים קרנות גידור? כי יש כאן חסמים להקמת בתי השקעות חדשים. כולם הולכים להקים קרנות גידור כי אין שם רגולציה".

דיברת על הניהול של המח"מ ועל פערי התשואה שיצרתם בזכות זה שהשכלתם לשבת על מח"מים ארוכים אחרי הפיננסי. אבל נראה שהפעם זה באמת נגמר. אין שם יותר תשואה.

"שנים מדברים היועצים ומנהלי ההשקעות על כך שהריבית אוטוטו עולה, אבל עכשיו אני פתאום שומע שיח אחר, שבגללו אנחנו עובדים אחרת. עכשיו פתאום יש קונצנזוס מקיר לקיר שהריבית לא תעלה, ולכן בזמן שמנהלים אחרים מאריכים מח"מ אנחנו עובדים הפוך — מקצרים. כרגע אנחנו עם המח"מ הכי קצר בשוק, כהיערכות להעלאת ריבית. אנחנו יכולים להפסיד מזה קצת ולהרוויח הרבה".

עשיתם הרבה כסף מהמח"מ הארוך, ושם כבר אין כסף. אז מאיפה מביאים היום תשואה? קונים אג"ח בדירוגים נמוכים?

"צריך להביא תשואה מאיפה שתמיד מביאים אותה, וזה לא יותר קשה. החיים זורמים. יהיה מעניין. תמיד מעניין, ותמיד יש הפתעות וסיפורים חדשים שצריך לנתח. העולם הוא לא פלאטה שלא זזה. בגלל שביפן הריבית נמוכה כבר שנים אז אי אפשר היה לעשות שם כסף בתקופה הזו? בטח שאפשר. ההזדמנויות יבואו. צריכים סבלנות בעניין הזה. לא צריך לנסות בכוח להשיג תשואה כל הזמן. צריך לחפש השקעות אלטרנטיביות, וגם לא נורא להחזיק קצת פחות חשיפות ולחכות להזדמנות".

מה לגבי נדל"ן למגורים? המחירים ימשיכו לעלות?

"נדל"ן בארץ, לא יודע עד כמה זה מבוסס, אבל לפי תחושת בטן שלי, הוא נמצא בנקודה שקרובה מאוד למחירי רוויה".

בזכות מהלכי שר האוצר כחלון?

"הוא עושה מעט מדי. עדיין, אני שומע בשטח, מחברים קבלנים, שכמעט כלום לא נעשה בנושא עובדים זרים. יש חוסר אדיר. מחיר למשתכן, מחיר להוא — בתכל'ס אין כוח עבודה, וזה מייקר. באוצר מייצרים הרבה רעש שהם עושים משהו, אבל בפועל הם לא עושים הרבה. המיסוי על נדל"ן לא נאכף כמו שצריך, יש אינסוף משכירי דירות שלא משלמים מס כמו שצריך, וצריך לשים אותם בכלא, למען יראו ויראו. וזה לא נאכף. יותר מדי תשלומי כופר ובולשיט כזה. ערימות מטורפות של כסף שחור. סלחניים מדי פה לאנשים. צריך, כמובן, להשוות את המס על הנדל"ן ושוק ההון".

כחלון רוצה שהמוסדיים יממנו נדל"ן למגורים כהשלמה לבנקים. אתם בעניין?

"נבחן את זה כמו כל השקעה אחרת. נשקיע בכל השקעה שהיא יחסית בטוחה ומביאה תשואות יפות".

הלוואה למימון העסקה עם משפחת דותן

אי אפשר שלא להתייחס לעסקה שחתמו אלטשולר ושחם ביום חמישי האחרון מול השותפים שלהם, משפחת דותן. הם נכנסו להשקעה בשנת 2009, כשרכשו 25% מהחברה בתמורה ל־60 מיליון שקל ושווי חברה של כ־250 מיליון שקל. עכשיו אלטשולר ושחם עולים לאחזקה של 90% וקונים את החלק של משפחת דותן לפי שווי מדהים של 840 מיליון שקל.

תצטרכו לשלם במזומן כ־210 מיליון שקל. יש לכם כמות כזו של כסף או שתצטרכו לקחת הלוואות?

"אנחנו צריכים מימון לעסקה הזו, ועובדים על זה עכשיו".

אתה לא חייב לענות, אבל הדיבורים בשוק הם שאלטשולר רשמה ב־2015 רווח נקי של 100 מיליון שקל, וב־2016 צפויה לסיים את השנה עם רווח של כ־85 מיליון שקל, כך שמדובר במכפיל של פי 10 על הרווח. זה לא מחיר מאוד גבוה?

"זו אמירה ברורה שמצביעה על האמון שלנו בחברה".

אז אולי זה הזמן לפעול הפוך — למכור בשיא?

"יכול להיות. אבל אני לא חושב כך".

עוד 10 שנים כמה אלטשולר תהיה שווה? פי שמונה יותר? ב־2008 חשבתם לרגע למכור, ואפילו החלו מגעים למכירת חברת הגמל. המינוף שתקחו כאן שווה את הסיכון?

"אלטשולר יכולה גם להיות שווה שליש. יכול להיות פה עוד 2008, ויהיה שוב אסון, אבל אני חושב שיחסית הסיכון שלקחנו לא גבוה כל כך. לא חשבתי על המהלך הזה לשנייה. חשש כזה לא עבר לי בראש ולא עניין אותי בכלל. את ההחלטה לקנות קיבלתי תוך עשר שניות, במהלך שיחת טלפון מהאוטו שלי, ולא עניין אותי יותר שום דבר. זו לא היתה החלטה שהתקבלה אחרי חשיבה עמוקה. אני וחן (בת זוגו של אלטשולר) מתייעצים בתת מודע, ויודעים מה מרגישים ומה רוצים, כך שלא הייתי אפילו צריך להתייעץ איתה".

כיצד מיישב אלטשולר את סלידתו מהמדדים בישראל עם העובדה שהשקיע בהקמת חברה שמבוססת מדדים חכמים (סמארט בטא) בניהולו של ליאור כגן, מנהל ותיק בענף המדדים? לדבריו "מדדי הסמארט בטא הם מדדים חכמים, שבאים להתמודד בדיוק עם העיוותים בשיטה הרגילה. מדובר בקרנות נאמנות מבוססות מומנטום או תנודתית נמוכה, לדוגמה, שכדי להיכנס אליהן צריך ותק מינימלי למניה במדד, וכך הן מוציאות החוצה מניות כמו מנקיינד".