מכירת סלקום קונה לדסק"ש שנה וחצי של שקט פיננסי

קבוצה בראשות קרן פורטיסימו רכשה את השליטה בחברת התקשורת לפי שווי של 2.6 מיליארד שקל, בדומה לשווי השוק שלה. תמורת המכירה תאפשר לדסק"ש לעמוד בפירעונות עד דצמבר 2025. יובל כהן יכהן כיו"ר סלקום

החל מאתמול, לחברת התקשורת סלקום יש בעלי בית חדשים — קבוצה בראשות קרן ההשקעות הישראלית פורטיסימו, שהשלימה את רכישת 35.5% מהמניות מידי דסק"ש תמורת 936 מיליון שקל, ולפי שווי חברה של 2.6 מיליארד שקל.

שווי החברה שלפיו התבצעה העסקה, שנחשפה לראשונה ב"כלכליסט", זהה לשווי השוק הנוכחי של סלקום, ש"הדביק" את הפער מאז דצמבר, אז נחתם מזכר ההבנות הראשוני. באותה עת השווי של סלקום בעסקה שיקף פרמיה של 18% על שווי השוק שלה בתל אביב.

פורטיסימו, שבראשה עומד יובל כהן, צירפה לקבוצה שרכשה את השליטה גם את קרן ההשקעות גרין לנטרן שמוביל ריצ'י האנטר, את חברת הביטוח מגדל, ואת הבנקים לאומי, דיסקונט ומזרחי טפחות, שהצטרפו לעסקה באמצעות זרועות ההשקעה הריאליות שלהם.

לצורך הרכישה הוקמה שותפות שחלקה של פורטיסימו בה הוא 51%, של מגדל 17%, של גרין לנטרן 9%, של לאומי 9%, של דיסקונט 8%, ושל מזרחי טפחות 6%. כלומר, פורטיסימו תחזיק בשרשור ב־18.1% מסלקום, מגדל ביטוח ב־6% (ובנוסף היא מחזיקה ב־9.5% באמצעות פוליסות משתתפות וקרנות נאמנות), גרין לנטרן ולאומי יחזיקו ב־3.2% כל אחד, דיסקונט ב־2.85% ומזרחי טפחות ב־2.1%.

במקביל לדיווח על השלמת העסקה התפטרו מדירקטוריון סלקום הדירקטורים המכהנים מטעם דסק"ש — מייקי זלקינד, נטלי משען־זכאי, ברוך יצחק ושני לוי — ובמקומם מונו ארבעה מהשותפים בפורטיסימו (כהן, שמוליק בראשי, אורי זהבי וחנן גל), וכן האנטר מקרן גרין לנטרן. כעת דירקטוריון סלקום מונה 9 חברים, כשלבעלי השליטה החדשים ישנם 5 מושבים. מי שצפוי לכהן כיו"ר החברה הוא כהן, וגם האנטר צפוי להיות דמות דומיננטית בשדרה הבכירה החדשה.

לפי ההסכם המקורי שנחתם, הקבוצה בראשות פורטיסימו היתה אמורה לשלם לדסק"ש 925 מיליון שקל עבור מניות השליטה, אך הסכום גדל במעט בהתאם לקבוע בהסכם, שמעניק לדסק"ש נתח מסוים מהרווח הנקי של סלקום ברבעון הרביעי וכן תוספת בדמות תשלום ריבית. סלקום היא חברת הסלולר הגדולה בישראל במונחי מספרי מנויים. יש לה 3.6 מיליון לקוחות, נכון לסוף 2023, מה שמקנה לה נתח שוק של 32%.

עבור דסק"ש - שבעלי המניות הגדולים בה הם מגה אור (29.9%) שבשליטת צחי נחמיאס, אלקו (29.8%) שבשליטת האחים זלקינד, רמי לוי (11%), ספי צביאלי (7.2%) וחן למדן (5%) — מכירת השליטה בסלקום מהווה את הצעד המרכזי שנותר על מנת למקד את הקבוצה בעסקי הנדל"ן שלה, וכן היא גם קונה לה שקט פיננסי עד דצמבר 2025.

ב־2021 רכשו מגה אור, אלקו, לוי ולמדן את מניות השליטה של דסק"ש (82%) מידי הנושים שלה, לאחר שאדוארדו אלשטיין, בעל השליטה הקודם, לא עמד בשירות החוב כלפי מחזיקי האג"ח. העסקה נעשתה לפי שווי של 1.4 מיליארד שקל לדסק"ש, בעוד כיום שווי השוק שלה עומד על כ־530 מיליון שקל.

בעלי המניות החדשים החליטו למקד את דסק"ש בעסקי הנדל"ן, ולמעשה הסיבה המרכזית שבגינה רכשו את הקבוצה מלכתחילה היתה השליטה המשורשרת שלה בענקית הנדל"ן המניב המקומית גב־ים. במסגרת זו הם החליטו להעמיד למכירה את יתר הנכסים, בהם סלקום, הנכס הגדול ביותר שאינו נדל"ני.

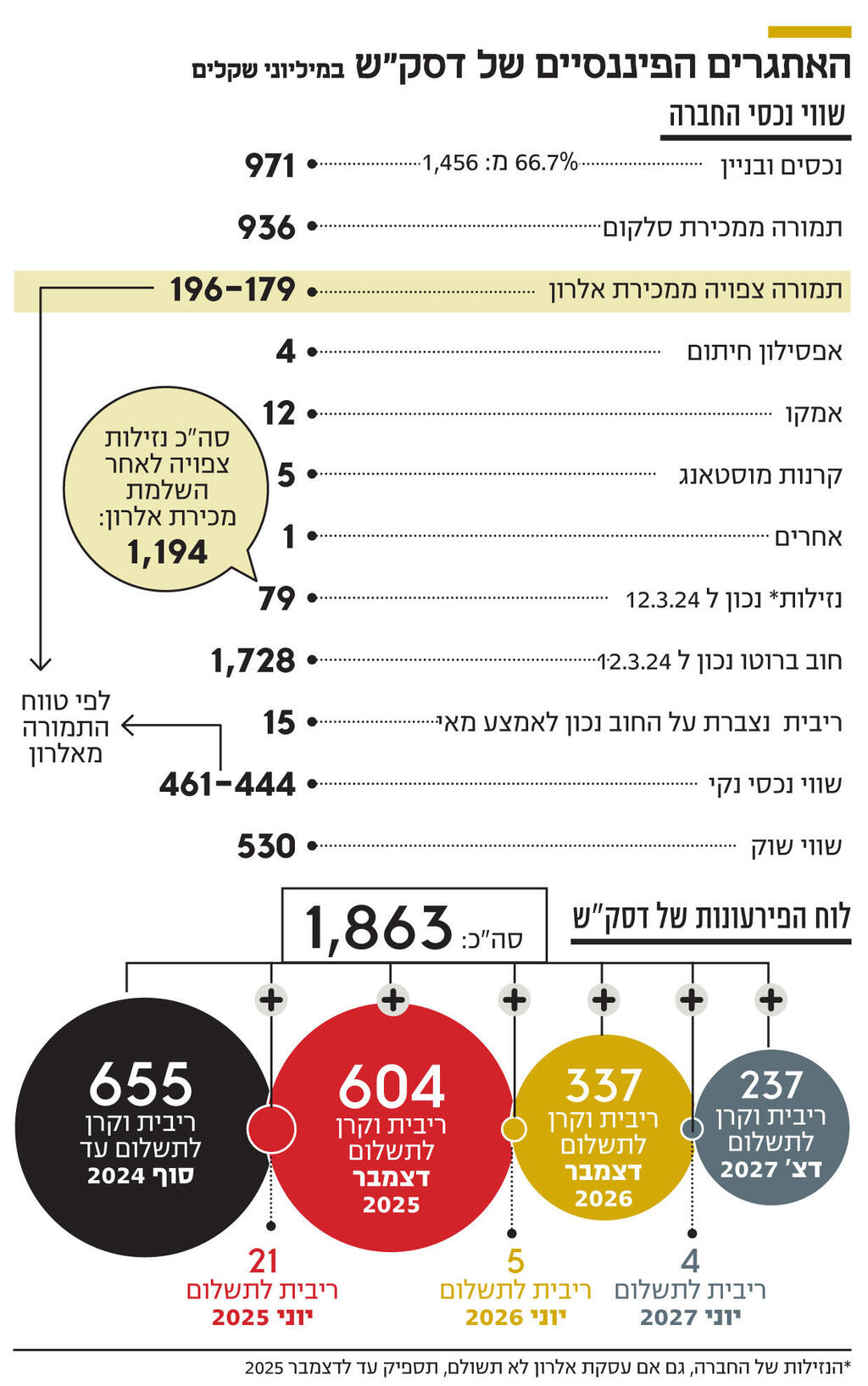

העסקה למכירת סלקום היא חדשות טובות לדסק"ש, שצריכה לפרוע עד סוף 2025 חובות בהיקף של 1.28 מיליארד שקל, כאשר נכון למרץ האמצעים הנזילים שעומדים לרשותה עומדים על 79 מיליון שקל בלבד.

התמורה ממכירת סלקום תבטיח שהחברה תוכל לעמוד בתשלומים 676 מיליון שקל עד לדצמבר 2025, אז יהיה עליה לפרוע תשלום קרן של 604 מיליון שקל.

מכירת השליטה בסלקום אינה מבטיחה את היכולת לעמוד בפירעון התשלום הזה, אולם החודש דסק"ש דיווחה גם על מזכר הבנות לא מחייב מול קרן הון סיכון זרה למכירת השליטה באלרון (59.1%), חברת השקעות בחברות טכנולוגיות, בתמורה ל־52-48 מיליון דולר. ככל שהעסקה הזו תצא לפועל, יתרת הנזילות של דסק"ש תקפוץ ל־1.2 מיליארד שקל, ותבטיח כמעט לחלוטין את היכולת שלה לצלוח את עומס החובות עד סוף 2025