בדיקה

הציבור נהר ל־S&P 500 והפך את הפניקס לכוכבת ההשתלמות

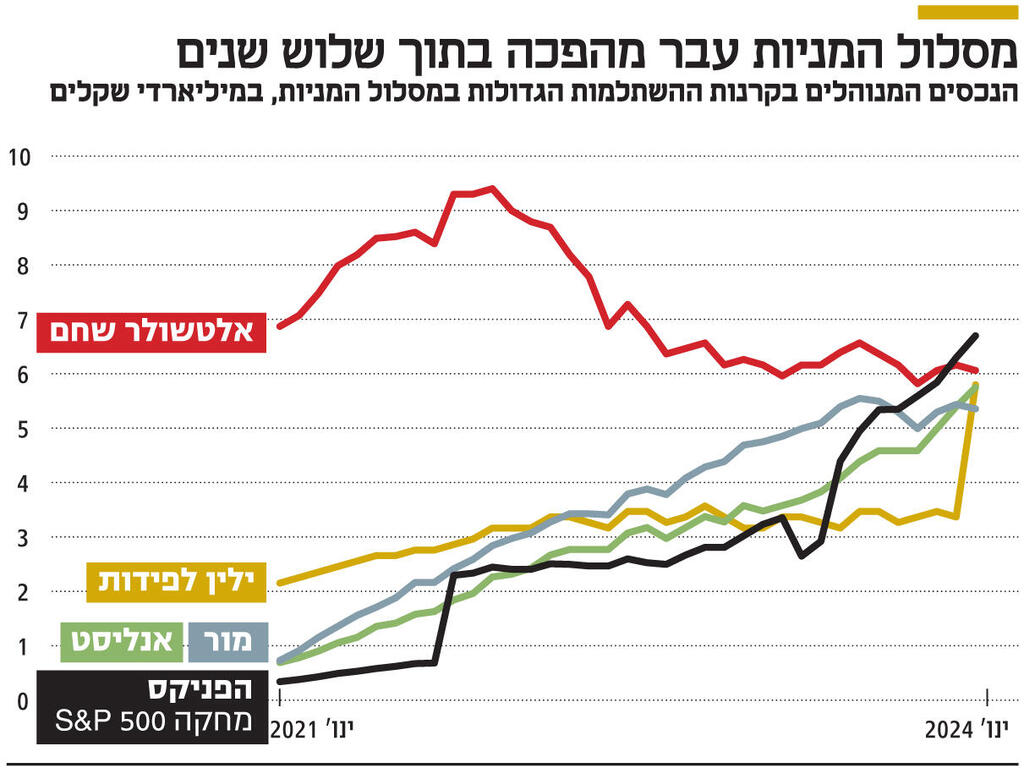

קרן ההשתלמות של הפניקס, שעוקבת אחרי מדד הדגל האמריקאי, הכפילה את היקף נכסיה בתוך שנה, הפכה לגדולה ביותר בין הקרנות במסלול המנייתי, במונחי נכסים מנוהלים, והדיחה את הקרן של אלטשולר שחם שהחזיקה בתואר תשע שנים ברציפות

נהירת הציבור בישראל להשקעה במדד הדגל האמריקאי S&P 500 יצרה כוכבת חדשה בענף ההשתלמות — קרן הפניקס השתלמות מחקה S&P 500, שבדצמבר נהפכה לקרן ההשתלמות הגדולה במסלול המניות, וזאת לאחר שהדיחה מהמקום הראשון את קרן ההשתלמות המנייתית של אלטשולר שחם, שהחזיקה בתואר במשך תשע שנים.

המגמה נמשכה גם בינואר, ונכון לסופו ניהלה הקרן של הפניקס נכסים בהיקף 6.7 מיליארד שקל, והיא הגדולה בקטגוריה שמנהלת בסה"כ 43 מיליארד שקל. הקרן יותר מהכפילה את נכסיה בתוך כשנה, וזאת בזכות לקוחות שהפקידו בה 1.9 מיליארד שקל ובזכות תשואה של 30.8% שהניבה לאורך השנה הזו.

את הקפיצה המשמעותית הראשונה שלה עשתה הקרן של הפניקס באוקטובר 2021, אז היא מוזגה עם קרן דומה של בית ההשקעות הלמן־אלדובי, שאותו רכשה הפניקס בסוף 2020 תמורת 275 מיליון שקל. לפני המיזוג ניהלה הקרן של הפניקס פחות מ־800 מיליון שקל, ולאחר המיזוג היקף הנכסים עמד על 2.3 מיליארד שקל.

הפניקס זיהתה את הסנטימנט החיובי כלפי המדד האמריקאי, שכולל את 500 החברות הגדולות שנסחרות בבורסות ארה"ב ועומדות בקריטריונים שונים, דוגמת רווח נקי לאורך ארבעה רבעונים רצופים. הסנטימנט נבע הן מהראלי במניות הטכנולוגיה והן מהמהפכה המשטרית שניסתה לקדם הממשלה ב־2023, דבר שגרם לרבים — כמו גם למנהלי השקעות בגופים המוסדיים — להסיט יותר כספים לחו"ל, בעיקר לשוק האמריקאי ולמדד הדגל שהניב בשנה שעברה תשואה של 24%. למעשה, כמחצית מנכסי ענף הגמל חשופים כיום לחו"ל. בנוסף, קרן הפניקס השתלמות מחקה S&P 500, בהיותה קרן פסיבית, גובה דמי ניהול נמוכים יחסית של 0.54%, ודמי ניהול נמוכים מהווים יתרון שיווקי. לשם השוואה, דמי הניהול הממוצעים בענף קרנות ההשתלמות הם 0.62%.

הפניקס החלה לקדם את קרן ההשתלמות המנייתית בצורה אגרסיבית, הן באמצעות סוכניה והן באמצעות פנייה לקהל הרחב מעל שלטי חוצות ובכלי התקשורת. החברה מחזיקה באמצעות הפניקס סוכנויות שמונה סוכנויות ביטוח — חלקן מהגדולות בארץ — כך שמדובר במנוע שיווקי משמעותי. "הפניקס הבהירה לסוכנים בשנה שעברה, שלמרות דמי הניהול הנמוכים בקרן ה־S&P, ולמרות קלות הגיוס של לקוחות לקופה באופן כללי, היא לא תפחית בעמלות שלהם", אמר ל"כלכליסט" בכיר בענף הגמל.

כמו כן, השיווק קיבל רוח גבית מביצועי הקרן. מחקרים רבים מצביעים על כך שלאורך זמן מתקשים מנהלי ההשקעות להכות את המדד. כך, הקרן של הפניקס הניבה בשלוש השנים האחרונות תשואה שנתית ממוצעת של 14.5% — גבוהה באופן משמעותי מהתשואה השנתית הממוצעת בפרק הזמן הזה של הקרן שהניבה את התשואה השנתית הממוצעת השנייה בגובהה מבין חמש הקרנות הגדולות במונחי היקפי נכסים במסלול המנייתי. מדובר בקרן של ילין לפידות, שהניבה תשואה ממוצעת של 8.9% בשלוש השנים האחרונות.

קרנות השתלמות הן אמצעי החיסכון העיקרי של החוסך הישראלי לטווח הבינוני־ארוך, והן מנהלות 347 מיליארד שקל. מרבית ההון של החוסכים, כ־243 מיליארד שקל, מושקעת במסלול הכללי, אולם מסלול המניות הוא הצומח ביותר.

אם בתחילת שנת 2020 ניהל המסלול 11.3 מיליארד שקל, הרי שכיום הוא כבר מנהל 44 מיליארד שקל. כלומר, בתוך ארבע שנים צמח המסלול בכמעט 400%, בעוד המסלול הכללי צמח בתקופה זו ב־30%. הצמיחה בענף המניות נעשית מתוך ההכרה כי החשיפה למניות אמנם מגדילה את הסיכון של קרנות ההשתלמות, אך הסיכון הזה מבטיח גם תשואה חיובית לאורך זמן. מאחר שקבלת הטבות מס במסגרת קרנות ההשתלמות אפשרית רק אחרי 6 שנות חיסכון — ולאחריהן אפשר להנזיל את הקרן מבלי לשלם מס על רווחי הון — משך תקופה זה מאפשר לקרנות במסלול המניות לצבור תשואה חיובית גבוהה מזו שבמסלול הכללי. ואכן, מבדיקת "כלכליסט" עולה כי 10 קרנות ההשתלמות המצטיינות במסלול המנייתי הניבו תשואה ממוצעת של 95.6% ב־10 השנים האחרונות, ואילו התשואה הממוצעת של 10 קרנות ההשתלמות המצטיינות במסלול הכללי הניבו תשואה ממוצעת של 60.4% נכון לתחילת 2024.

קרן ההשתלמות של אלטשולר שחם במסלול המנייתי היתה הגדולה ביותר במונחי היקף הנכסים מאפריל 2014 ועד דצמבר 2023 — שלוש שנים בדיוק לאחר שהגיעה לשיא מבחינת היקף נכסים, שנשק לכ־10 מיליארד שקל.

כיום היא מנהלת נכסים בהיקף של 6.07 מיליארד שקל. באפריל 2014 עמד היקף הנכסים שלה על 404 מיליון שקל, ובאותו חודש היא חלפה על פני קרן ההשתלמות של מיטב במסלול המניות, שניהלה מעט פחות מ־400 מיליון שקל. מאז שהתמקמה בפסגה גדלה הדומיננטיות של אלטשולר שחם במסלול המנייתי, ובשיא שאליו הגיעה בדצמבר 2021 צמחה קרן ההשתלמות להיקף מנוהל של 9.4 מיליארד. לשם השוואה, הקרן של ילין לפידות, שהיתה השנייה בגודלה במסלול באותה תקופה, ניהלה 3.2 מיליארד שקל, כמעט שליש מהנכסים שנוהלו באלטשולר שחם.

באפריל 2014 הסתכם היקף הנכסים במסלול המנייתי ב־27 מיליארד שקל. כלומר, הדומיננטיות של אלטשולר שחם במסלול היתה כה גדולה, עד שהקרן שלה היוותה שליש מהכסף המנוהל במסלול כולו. הסיבה לאותה דומיננטיות היתה בעיקר התשואה העודפת של קרן ההשתלמות של אלטשולר שחם. בשנים 2017 ו־2019 טיפסה הקרן ב־20.7% וב־25.7% בהתאמה, ומתוך שלוש שנים הקרן סיימה פעמיים במקום הראשון בין המתחרות הגדולות. המותג החזק והביצועים גרמו לכך שהלקוחות הזרימו כספים לאלטשולר שחם, כמעט ללא עזרת סוכני ביטוח. אולם דווקא כשהקרן הגיעה לשווי שיא בנכסיה, לא הצליחו מנהלי אלטשולר שחם לשכפל את תשואות היתר שלהם מסוף העשור הקודם.

השקעה במניות בשוק הסיני, שנפל ב־2021 בעקבות מהלכים רגולטוריים לא צפויים, והתמקדות במניות טכנולוגיה אמריקאיות בשנת 2022 — שבה הן צללו על רקע העלאת הריבית — הביאו לתשואות חסר של אלטשולר שחם לעומת המתחרות. בשנת 2021 הניבה הקרן תשואה של 15.6% לעומת ממוצע של 24% בענף. ב־2022 הקרן הניבה תשואה שלילית של 19.1% לעומת ירידה ממוצעת של 15.8% בענף. בשנת 2023 תשואתה היתה דומה למדי לממוצע (15.8% בקרן לעומת ממוצע של 15.5%). על רקע תשואות החסר החלו לקוחות לנטוש את קופות אלטשולר שחם, וב־2023 הלקוחות העבירו ממנה למתחרים 3.6 מיליארד שקל.

בניגוד לתקופה שבה שלטה אלטשולר שחם במסלול, כיום אפשר להצביע על איזון בין הגופים השונים בקטגוריה. כך, הקרן של ילין לפידות, השלישית בגודלה, מנהלת נכסים בהיקף 5.5 מיליארד שקל, מור ואנליסט, שבמקום הרביעי והחמישי, מנהלות נכסים בהיקף 5.4 מיליארד כל אחת בקרנות שבניהולן. כלומר, הפערים בין חמש הקרנות הגדולות אינם דרמטיים.