3% - הפער בין תשואת הפנסיה החלשה למצטיינת ב־2016

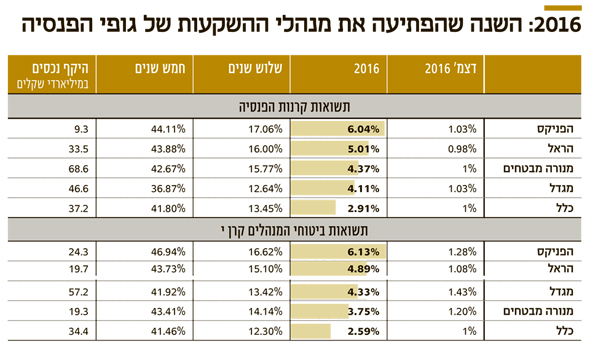

מנתונים שהגיעו לכלכליסט עולה כי הפניקס היא שיאנית התשואות בקרב חברות הביטוח הן בקרנות הפנסיה והן בביטוחי המנהלים עם יותר מ־6%, ומובילה גם בטווח של שלוש וחמש שנים. כלל ומגדל נותרות הרחק מאחור בעיקר בשל חולשה בניהול הנכסים הסחירים — המניות והאג"ח

אירועי שנת 2016, שמרביתם היו קשים לחיזוי בידי כלכלנים ומנהלי השקעות, נתנו את אותותיהם גם בביצועי מנהלי גופי הפנסיה. השנה שהסתיימה נראית כאחת השנים עם פערי הביצועים המשמעותיים ביותר בין הגופים המתחרים על ניהול כספי החיסכון ארוך הטווח של הציבור.

לאחר פתיחה סוערת, עם ירידות חדות בשוקי ההון בינואר־פברואר, הגיע תיקון חד כלפי מעלה, אך אחריו בא הברקזיט — ההחלטה המפתיעה של הבריטים להיפרד מהאיחוד האירופי. ההצבעה בעד הפרישה הדהימה את שוקי ההון לרגעים ספורים של ירידות חדות, שהסתיימו בתוך יומיים כאילו האירוע לא התרחש, ואז הגיעו הבחירות בארצות הברית. בחירתו המפתיעה של דונלד טראמפ לנשיא לא רק שלא הרעידה את השווקים כפי שצפו מנהלי ההשקעות, אלא אף הזניקה את המדדים המובילים בארה"ב לשיאים חדשים. בהמשך היה זה משאל העם באיטליה, שכל האנליסטים היו בטוחים כי הוא עתיד לטלטל את שוקי אירופה, לאחר שהאיטלקים גילו התנגדות לרפורמות הכלכליות שביקש להנהיג ראש הממשלה — אך בפועל תוצאותיו לא דגדגו לבורסות.

במרבית השנים עומד הפער על לא יותר מ־1%

מנתוני התשואות של חברות הביטוח שהגיעו לידי "כלכליסט" עולה כי המצטיינת של 2016, חברת הביטוח הפניקס, שאת השקעותיה מנהל רועי יקיר, סוגרת את 2016 בביטוחי המנהלים עם תשואה שנתית של 6.13%, פער משמעותי מול הממוצע של יתר חברות הביטוח שעמד על 3.89%. הפניקס מובילה גם בין חמש קרנות הפנסיה הגדולות עם תשואה שנתית של 6.04%, לעומת ממוצע של יתר המתחרות שעומד על 4.1%.

כדי לחדד את גובה הפערים ב־2016, די להציץ בתשואות של הגוף שהשיג את התוצאה החלשה ביותר אשתקד — כלל ביטוח, שאת השקעותיו מנהלת לימור דנש. התשואה השנתית בביטוחי המנהלים של כלל הסתכמה בשנה שעברה ב־2.59% בלבד, וקרן הפנסיה של חברת הביטוח השיגה 2.91% — תשואה הנמוכה ביותר מ־3% מהקרן המצטיינת, הפניקס. זאת בעוד במרבית השנים עומדים הפערים בין הגוף המצטיין לחלש ביותר על שברירי אחוז ולא יותר מ־1%.

הגופים שהציגו ביצועים מעט טובים יותר מכלל ודורגו רק שלב אחד מעליה בין קרנות הפנסיה וביטוחי המנהלים הם מגדל ומנורה מבטחים בהתאמה. בביטוחי המנהלים השיגה מנורה מבטחים, שאת השקעותיה מנהל יוני טל, תשואה שנתית של 3.75%, ואילו במגדל, שאת השקעותיה מנהל אסף שוהם, מדובר בתשואה של 4.11% בקרן הפנסיה — אם כי בפער לא גדול ממנורה מבטחים עם תשואה של 4.37%.

הסיבה לכך שמגדל הציגה תוצאות חלשות יותר בקרן הפנסיה לעומת ביטוחי המנהלים היא שהתיק הלא סחיר שלה בפנסיה, שהיה האפיק החזק שלה ב־2016, קטן יותר בפנסיה לעומת ביטוחי המנהלים. כך, בחודש דצמבר לבדו רשמה מגדל את התשואה הגבוהה בענף בביטוחי המנהלים, 1.43%, בעיקר כתוצאה משיערוך נדל"ן שביצעה ואשר דחף את התשואות שלה כלפי מעלה תוך שהיא עוקפת את מנורה מבטחים.

לעומת זאת, הן התיק הסחיר של מגדל והן זה של כלל, בעלת הביצועים החלשים בענף ב־2016, הפגינו ביצועי חסר משמעותיים לעומת השוק. הסיבה לכך, בעיקר בכלל, היא היצמדות גדולה מדי למדדי המניות המובילים בישראל — ת"א־25 ות"א־100, שרשמו תשואה שלילית של 3% אשתקד.

עודף התשואה בהפניקס משוק המניות הישראלי

מרבית גופי הפנסיה מחזיקים כ־50% מהחשיפה המנייתית שלהם בישראל, ו־2016 היתה שנה שבה מנהלי ההשקעות שביצעו בחירה סלקטיבית של מניות בישראל הצליחו לפתוח פערים משמעותיים מול המתחרים שלא נהגו כך. לדוגמה, עיקר עודף התשואה של הפניקס מקורו בתשואות גבוהות בשוק המניות הישראלי, אך גם בשוק האג"ח הקונצרניות. גופים כמו מגדל וכלל, שלא החזיקו אג"ח בדירוגים נמוכים בישראל, רשמו תשואות נמוכות יותר.

גוף נוסף שבלט לטובה לצד הפניקס הוא הראל, שאת השקעותיו מנהל אמיר הסל, שבקרוב ייפרד מהתפקיד ויוחלף בידי סמי בבקוב. הראל התברגה למקום השני בביטוחי המנהלים והפנסיה עם תשואה של 4.89% ו־5.01% בהתאמה.

מבט לטווח ארוך יותר של שלוש וחמש שנים מעלה כי הפניקס נפרדת מהמשקולת שנשאה מאז המשבר הכלכלי העולמי של 2008, אז נוצר לה פער כבד בתשואות מול המתחרות כתוצאה מהשקעותיה בנכסים רעילים. בביטוחי המנהלים רושמת הפניקס בטווח של חמש שנים תשואה מצטברת של 46.94% ומובילה את השוק בפער משמעותי מול המתחרות החלשות כלל ומגדל, שרשמו בפרק זמן זה תשואה של 41.46% ו־41.92% בהתאמה. גם בפנסיה מובילה הפניקס עם תשואה של 44.11% לעומת מקפת של מגדל, שבולטת לרעה עם תשואה של 36.87% — פער של יותר מ־7%. לעומת זאת, בטווח זה הפערים בין הראל והפניקס קטנים מאוד, כשהראל בולטת לטובה עם תשואה מצטברת של 43.88% בפנסיה בחמש שנים, פער כמעט זניח לעומת הפניקס.

בקרב קרנות ההשתלמות ילין לפידות צפויה להוביל ב־2016 עם תשואה מוערכת של 6.56%, וזאת אף שסיימה את דצמבר עם התשואה הנמוכה בענף, 0.45%, כתוצאה מהפחתה משמעותית של רמת הסיכון בתיק. אחריה מתברגת אנליסט עם תשואה של 6.17%, ובמקום השלישי הפניקס עם תשואה של 5.19%. הגופים שצפויים לסגור את טבלת התשואות הם כלל עם תשואה מוערכת של 1.7% ופסגות עם תשואה צפויה של 2.7%.