קרן קיסטון קונה את אגד ביוקר, וכעת היא רודפת אחרי הכסף המוסדי

קרן קיסטון קונה את אגד ביוקר, וכעת היא רודפת אחרי הכסף המוסדי

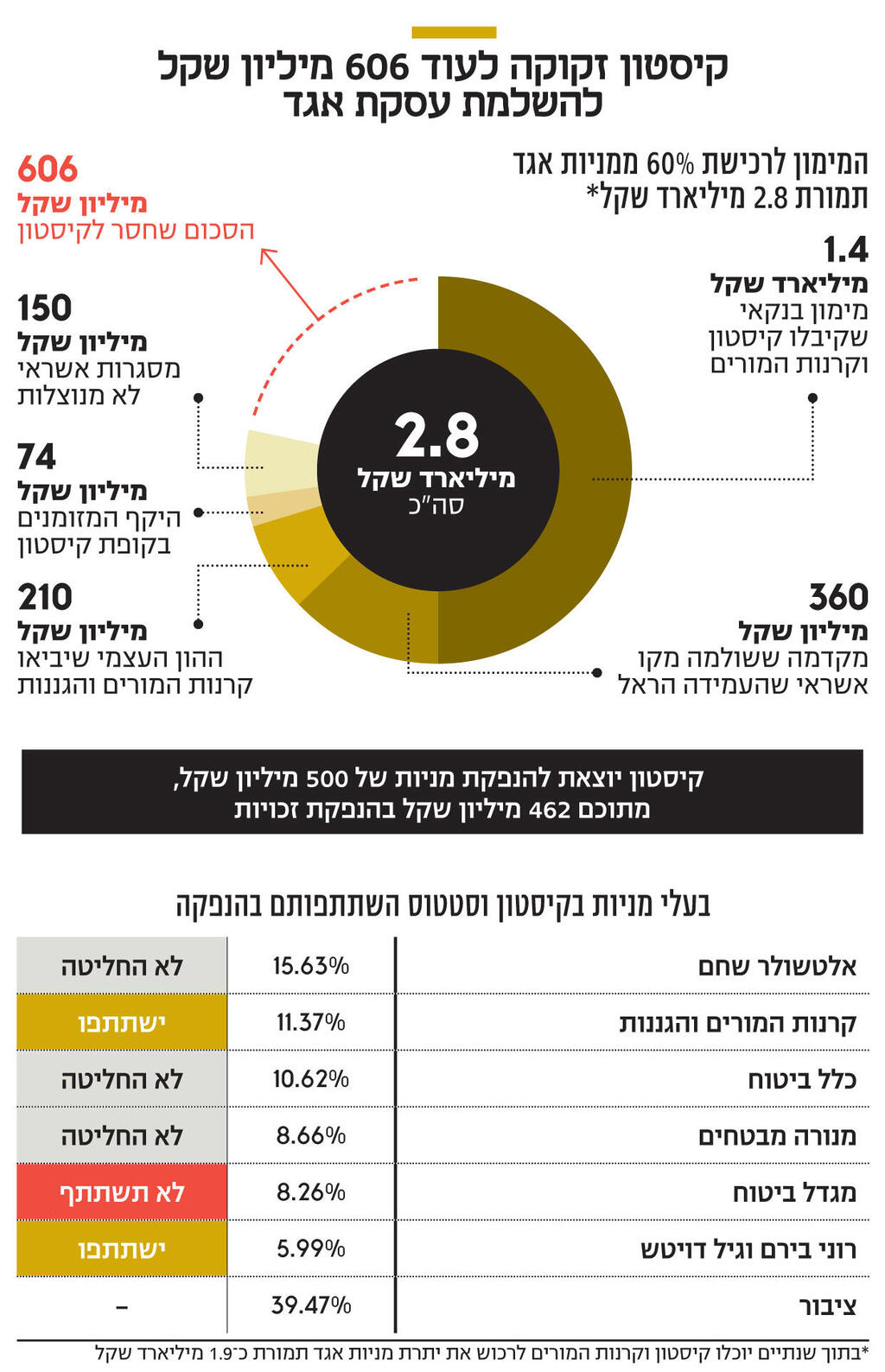

קיסטון, שרוכשת עם קרנות המורים והגננות את אגד לפי שווי גבוה של 4.77 מיליארד שקל, זקוקה לכ־600 מיליון שקל כדי להשלים את חלקה הראשון של העסקה. הקרן תנסה לגייס לפחות 500 מיליון שקל בהנפקת מניות. מגדל, הראל, הפניקס ועמיתים לא צפויות להשתתף. העסקה תגדיל את נכסי קיסטון בכמיליארד שקל, ותקפיץ את דמי הניהול בכ־11 מיליון שקל בשנה

קרן הריט קיסטון מנהלת מרוץ להשגת המזומנים הנדרשים לה להשלמת עסקת אגד. הקרן הודיעה שלשום על יציאה להנפקת מניות, בזכויות ובהנפקת הון רגילה, לגיוס של 500 מיליון שקל לפחות. קיסטון רכשה עם קרנות המורים והגננות את חברת התחבורה אגד לפי שווי של 4.77 מיליארד שקל, כש־15% מהרכישה תהיה בידי הקרנות.

שוק ההון לא מאמין בכדאיות העסקה - והוריד את השווי של קיסטון בשבועות האחרונים ל־636.5 מיליון שקל. אתמול איבדה המניה 6.3% נוספים על רקע ההודעה על הגיוס שיתבצע במחיר של 6.8 שקלים למניה. יש לשוק לא מעט סיבות לא להאמין בעסקה, שכן גופים אסטרטגיים שבדקו את אגד הגישו ברובם הצעות נמוכות יותר.

כך, קבוצת קרסו ומגדל עם קרן אלומה הגישו הצעה לפי שווי חברה של 5.6 מיליארד שקל, אך נסוגה ממנה לאחר עימות מול אגד - שדרשה מהם מקדמה של 15% מהסכום, במקום 5% במקור. עם זאת, לדברי מקורות המעורים במו"מ, קרסו שמחה לסגת, לאחר שהבינה את הפער העצום של הצעתה מול המתחרים. העובדה שקרסו, מגדל ואלומה לא פנו לאפיקים משפטיים נגד אגד מוכיחה שהבינו שניצלו מעסקה רעה.

אגד פנתה לקיסטון, שהיתה ההצעה השנייה בגובהה מבין חמש, ונקבה בשווי של 4.77 מיליארד שקל. קיסטון הסכימה לתנאים החדשים, אף שההצעות שאחריה היו רחוקות ביותר מ־800 מיליון שקל. דלק רכב של גיל אגמון, עם קרן תש"י, הראל, מנורה וכלל הציעו 3.9 מיליארד שקל; כלמוביל של האחים חרל"פ, עם פורטיסימו והפניקס הציעו 3.8 מיליארד שקל; ושיכון ובינוי וקרן ברוקפילד הקנדית הציעו 3.7 מיליארד שקל.

כשהגופים האסטרטגיים מאמינים בשווי עם קידומת 3, אין לשוק סיבה להאמין שקידומת של כמעט 5 היא מחיר סביר. מניית קיסטון איבדה 25% משווייה מאז הסתמנה עסקת רכישת אגד בידיה. אגד, אגב, בחרה ללכת אחר המספרים ולא ביצעה הבחנה בין הקבוצות, כאשר מול שלוש קבוצות אסטרטגיות חזקות התייצבה קרן בשווי 800 מיליון שקל בלבד ולא שותף רציני אסטרטגי.

קיסטון נסחרת לפי שווי 636 מיליון שקל בלבד. בסוף הרבעון הראשון של 2022 הסתכם ההון העצמי שלה ב־967 מיליון שקל, כלומר הקרן נסחרת בפחות מ־30% מההון העצמי שלה, רחוק מלבטא אמון שרוחש השוק לשדרת הניהול ולעסקים שהיא עושה, ובעיקר עסקת אגד.

נבות בר, מנכ"ל קרן קיסטון, מיהר לשבח את הרכישה וטען בראיון כי "זו עסקה סולידית ברמת תשואה מדויקת עם רמת סיכון של אג"ח מדינה". לא ברור אם הוא צודק, וניתן להבין את הלהט שלו להשלים את העסקה. בר, כמו שותפיו להקמת הקרן, רוני בירם וגיל דויטש, ייהנה מדמי ניהול של עשרות מיליוני שקלים עם רכישת אגד.

קרן ריט לתשתיות גובה דמי ניהול הנגזרים מהיקף הנכסים שלה. לפי התשקיף של קיסטון, אלה מסתכמים ב־1% בשנה. כך, רכישה של 2.5 מיליארד שקל, בניכוי החוב, מהווה תוספת נכסים של כ־1.1 מיליארד שקל, כלומר תוספת דמי ניהול של 11 מיליון שקל בשנה, ועם השלמת העסקה סכום כפול. דמי הניהול של קיסטון ב־2021 הסתכמו ב־12 מיליון שקל. בר גם מקבל שכר כמנכ"ל בעלות של 2.5 מיליון שקל בשנה, ודויטש ובירם נהנים מהטבות שכר גם בקרנות אחרות שהקימו ושבהן גייסו ממוסדיים. אם תצליח הקרן לגייס שותף, דמי הניהול יירדו. הקרן מציגה את דמי הניהול כשימוש לתקורות בניהול נכסיה. דויטש ובירם הודיעו על כוונה לנצל את מלוא הזכויות שלהם בהיקף של 24.5 מיליון שקל, ולרכוש זכויות נוספות בהיקף של עד 90 מיליון שקל, כשחברת הניהול של קיסטון תרכוש 10 מיליון שקל ביום המסחר.

קיסטון לא הודיעה עד היום על שותף לעסקה, ולפי הסכום שהיא שואפת לגייס, לפחות 500 מיליון שקל, נראה כי בתנאי השוק הנוכחיים היא מתקשה. זאת, למרות דבריו של בר לאחר העסקה כי "כמות הגופים שרצו להצטרף לעסקה היא גדולה מאוד". נכון לעכשיו, אמירה זו לא עומדת במבחן המציאות.

היקף המזומנים בקופת קיסטון מסתכם כיום ב־74 מיליון שקל, ולצדם 150 מיליון שקל בקווי אשראי לא מנוצלים. לצד 350 מיליון שקל במקדמה ששולמה מקו אשראי שהעמידה הראל, הקרן זקוקה לעוד 700-600 מיליון שקל לביצוע רכישת אגד - כך שהיא תלויה בתוצאות ההנפקה להשלמת העסקה.

כעת פונים דויטש, בירם ובר למוסדיים כדי לגייס הון מכספי הפנסיה שישמש לעסקה. זו לא משימה קלה. מגדל כבר הודיעה שהיא לא מתכוונת להשתתף בגיוס, והיא תדולל מ־8% המניות שהיא מחזיקה, שמתבררות כהשקעה כושלת. כמו כן, לא ישתתפו בהנפקה הפניקס, עמיתים שמנהלת מאבק משפטי מול אגד, וכן הראל, שהעמידה לקרן הלוואה ששימשה, ככל הנראה, לתשלום המקדמה של 350 מיליון שקל.

קיסטון בונה מן הסתם על המוסדיים האחרים - אלטשולר שחם, מנורה מבטחים וכלל ביטוח. האחרונה השתמשה בתגובה מתחמקת לפניית "כלכליסט" אתמול בשאלה אם תשתתף, וטענה כי לא נפגשה עדיין עם קיסטון. כלל ביטוח היתה משקיעת עוגן בקרן שקד פרטנרס של דויטש ובירם, קרן חוב שביצועיה לא לא היו מזהירים, בלשון המעטה. למנורה, שמחזיקה כמעט 9% ממניות קיסטון, קשר טוב עם דויטש ובירם. מנורה השקיעה עם קיסטון בתחנת הכוח ברמת חובב באמצעות הלוואה של רבע מיליארד שקל, שהעמידו יחד לקבוצת אדלטק שרכשה מחצית מהתחנה.

בנובמבר האחרון השקיעה מנורה עם מגדל ואלטשולר שחם 350 מיליון שקל בקיסטון. העובדה שהחתם בהנפקה הנוכחית הוא רוסאריו של ראובן אבלגון - שיודע להביא את גילעד אלטשולר להנפקות שהוא מוביל - יכולה לרמז על כוונה של אלטשולר שחם להשקיע סכום לא מבוטל בגיוס. אלטשולר שחם מחזיק בכ־15.6% ממניות קיסטון והוא המוסדי הגדול בקרן גם כך.

יהיה מעניין לעקוב את החלטיות ועדות ההשקעה של כלל, מנורה ואלטשולר לגבי כספי פנסיה של עמיתים בעסקה שהשווי שלה שנוי במחלוקת. ועדות ההשקעה אמורות לקבל החלטה אם להשתתף בגיוס בתנאים שבהם השוק אמר את דברו לגבי עסקת אגד. כעת הסוגיה הרגישה היא לגבי כספי עמיתים, וייתכן שגם רשות שוק ההון תעקוב אחר ההחלטות.

הנפקת המניות תהיה תחילה בזכויות, כלומר בעלי המניות יוכלו לרכוש מניות נוספות לפי הזכויות שיקבלו לפי חלקם בחברה. אם הגיוס לא יספיק, תקיים החברה הנפקת מניות רגילה, שתהיה פתוחה גם למשקיעים שאינם בעלי מניות בחברה. מי שצפויים לעקוב במתח אחר ההנפקה הם גם חברי אגד, שכל אחד מהם אמור לקבל יותר מ־2 מיליון שקל ברוטו בעסקה. לא בטוח שחוסכי קופות הגמל והפנסיה הם באינטרס דומה. הסיכוי לכישלון ההנפקה אינו גדול, אך במקרה שהננפקה תיכשל, עשוי להתחיל בידול בין קרנות הריט לקרנות המסורתיות.