מיזוג שופרסל ניו־פארם יצור את המפץ הקמעונאי השלישי ב-12 שנה

רשת המזון הגדולה בישראל עמדה במוקד המפץ הקמעונאי הגדול עם רכישתה את קלאבמרקט. כעת, אחרי שאיבדה מכוחה בשל התחרות עם הרשת הרביעית, שופרסל עומדת גם במוקד המפץ שישנה לחלוטין את שוק מוצרי הצריכה

חודשיים לאחר שחשפה כי פנתה למשביר לצרכן והחלה בביצוע בדיקות היתכנות ראשוניות לרכישת רשת ניו פארם, וכשבוע לאחר שהודיעה כי מתקיים משא ומתן מתקדם עם המשביר לרכישת ניו פארם תמורת 135-115 מיליון שקל, חתמה שופרסל על הסכם לרכישת מלא המניות חברת הפארם תמורת 118 מיליון שקל. סכום התמורה הרשמי עומד על 130 מיליון שקל, אך שופרסל תקבל בפועל במסגרת העסקה 12 מיליון שקל חזרה באופן עקיף - סכום זה יוכנס לניו-פארם, כהחזר חוב של חברה מקבוצת המשביר לניו-פארם. מעבר לכך, שופרסל לוקחת על עצמה התחייבויות של ניו-פארם בגובה של כ-70 מיליון שקל.

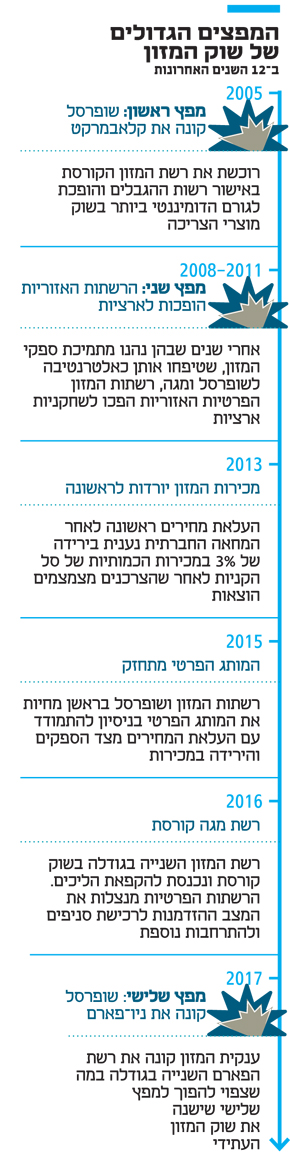

רכישת רשת ניו־פארם בידי שופרסל צפויה לטלטל את שוק קמעונאות מוצרי הצריכה, להעצים עוד יותר את כוחה של רשת המזון הגדולה במדינה ולהביא אותה לפריסה ארצית של 340 סניפים. העסקה, שעוד טעונה את אישור רשות ההגבלים העסקיים, צפויה להוות את המפץ השלישי בשוק זה ב־12 השנים האחרונות. קדמו לה רכישת שופרסל את קלאבמרקט הקורסת ב־2005, והתפתחותן של רשתות המזון הפרטיות האזוריות לרשתות ארציות גדולות. ברקע הדברים, המותג הפרטי צמח מקטגוריה זניחה לגורם דומיננטי בשוק ורשת מגה קרסה ופורקה לגורמים.

הממונה על ההגבלים עו"ד מיכל הלפרין תידרש להכריע בין שתי אפשרויות בעייתיות. מחד, הזדמנות חד־פעמית להכניס לשוק הפארם גורם שיתחרה במעין מונופול של סופר־פארם, ששולטת בכמחצית מהמכירות השנתיות בשוק; אך באופן שיחזק את שופרסל שאוחזת בשוק הקמעונאות עם מכירות של 12 מיליארד שקל בשנה ופריסה ארצית רחבה. מאידך, הטלת מגבלות מכבידות שיסלקו את שופרסל מרכישת ניו־פארם בפעם השנייה; אך ישאירו את סופר־פארם שליטה יחידה בשוק הפארם

באופן שיאפשר לה להמשיך ולחזק את כוחה בתמחור שמקנה לה רווחיות גבוהה.

מכירות שוק הפארם מוערכות ב־9 מיליארד שקל בשנה, שמתחלקים בין תרופות (3.2), קוסמטיקה (1.8) ויתר הקטגוריות הכוללות טואלטיקה, מוצרים לתינוקות, ניקיון וכללי. לפי ההערכות מוצרי הפארם מהווים 14% מסל הקניות הממוצע של הצרכן הישראלי.

כדי להכריע תיאלץ הרשות לקבוע את גבולות השוק לבחינת המיזוג ולהכריע אם הוא יפגע בתחרות בו. בנוסף יידרשו אנשי הרשות להעריך את כוחו של הגוף הממוזג, את הסכנה שהוא עתיד להוות לצרכן ואת תרומתו האפשרית להורדת מחירים. סביר שמנכ"ל שופרסל איציק אברכהן, שמוביל את העסקה מול רמי שביט, בעל השליטה במשביר 365 המחזיקה בניו־פארם, נערך לשאלות שתעלה הממונה על ההגבלים.

המפץ הראשון: שופרסל הופכת לענק של השוק

שופרסל צפויה לטעון בפני רשות ההגבלים העסקיים כי השוק כיום שונה לחלוטין מהמצב שבו היה ב־2005, אז ניסתה לרכוש לראשונה את ניו־פארם אך חזרה בה נוכח המגבלות שהיוו תנאי לעסקה. לפני 12 שנה ניגשה שופרסל לרשות ההגבלים על רקע ביקורת קשה שהוטחה ברשות על אישורה רגעים קודם לכן את רכישת קלאבמרקט בידי שופרסל. אישור זה הפך את הרשת המאוחדת לגורם המוביל והדומיננטי בשוק, שהותיר את מספרים שתיים ושלוש בענף הרחק מאחוריו.

באותם ימים השפה, הסגנון וההתנהלות בשוק היתה כוחנית הרבה יותר. בשופרסל לא היססו להשתמש בביטויים שנויים במחלוקת כמו "על הספקים להבין שנוצרה היררכיה חדשה בשוק" כאיתות על כוונתם לכסות חלק מעלות רכישת קלאבמרקט ב־900 מיליון שקל שקל על חשבון הספקים. ברשות ההגבלים לא אהבו את שראו, והדבר הקל על הטלת מגבלות על רכישת ניו־פארם.

כיום התמונה בשוק שונה לחלוטין. המחאה החברתית של קיץ 2011 הציבה את רשתות השיווק בקו הראשון לספיגת הזעם הצרכני. הספקים, שקבעו את רמת מחירי המוצרים, הורידו פרופיל תקשורתי והותירו את הרשתות לבד בחזית. לאחר שהתעשתו בחרו הנהלות הרשתות ושופרסל בראשן להעמיק את מבצעי ההוזלות על חשבונן, ובין היתר לצמצם את פערי המחירים בין הרשתות השכונתיות היקרות לרשתות הדיסקאונט.

גם אם באותם ימים לא הורגש שינוי ביוקר המחייה, בענף הקמעונאות היה ברור שהמוחים תקעו טריז ביחסים הכמעט סינרגטים שניהלו עד אז הקמעונאיות והספקים. עד 2011 היו הספקים מפרסמים מדי חצי שנה מחירונים חדשים שהעלו מחירים בתירוץ של התייקרות חומרי הגלם, והקמעונאיות בתורן היו מביעות התנגדות רפה מהפה אל החוץ ומאשרות תוך חודש את ההתייקרויות. בהכנסות שהתקבלו התחלקו הספקים והקמעונאיות על חשבון הצרכנים.

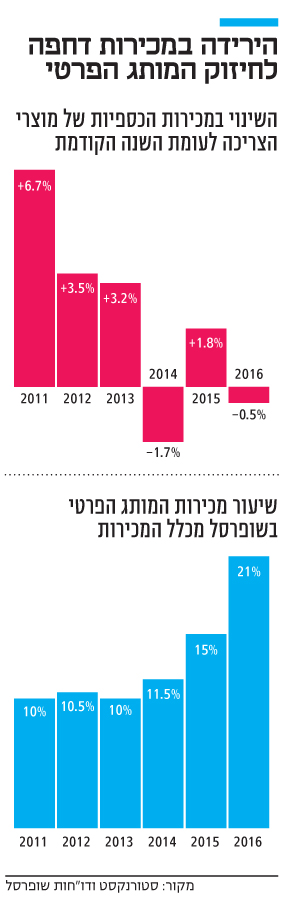

אך המחאה זרעה את ניצני השינוי. הזעם שהופנה נגד יצרני המזון הביא את מנהליהם להימנע מהעלאת מחירים למשך שנה וחצי. בדצמבר 2012 החלו היצרנים בהעלאת מחירים, ומנכ"ל שופרסל ששיווע לחמצן שההתייקרות יכולה היתה להעניק לו התייצב לימינם. אך ההסברים שניסו לנמק את ההיגיון שמאחורי העלאות המחירים לא התקבלו בידי הצרכנים, שצמצמו את היקף הקניות. לפי נתוני נילסן, 2013, השנה שבה נכנסו לתוקף עליות המחירים, היתה השנה הראשונה זה שנים שהסתיימה בירידה במכירות הכמותיות, בשיעור של 3%. נסיונות הספקים להוריד מחירים כד להגביר מכירות לא צלחו, ו־2014 הסתיימה לראשונה זה עשור בירידה במכירות הכספיות. הקמעונאיות ושופרסל בראשן הבינו שתם עידן זהות האינטרסים, ופנו לחזק את המותגים הפרטיים, שכללו עד אז פרטים בודדים ושוליים.

הגדלת מכירות המותג הפרטי בשופרסל כיום דרשה מהרשת להרחיב אותו אל מעבר לאזורי הנוחות של שימורים וחומרי ניקוי. הצעד הראשון שנקטה הרשת בתחילת 2015 היה הרחבת המותג הפרטי לשיווק חיתולים, אליהם הצטרפו בהמשך תחום החלב, הבשר הטרי וניסיון ראשון להיכנס לתחום הרגיש של תחליפי חלב אם לתינוקות. בעקבות מהלכים אלו חתמה רשת המזון את 2016 כשמכירות המותג הפרטי מהוות 21% ממכירות המוצרים ברשת, כשמוצריו מתומחרים ב־20% פחות מהמותג המוביל ועם מכירות של 2.5 מיליארד שקל.

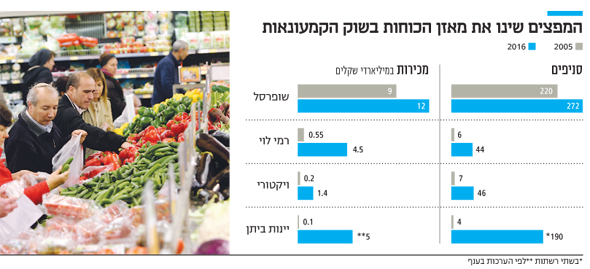

המפץ השני: הרשתות הקטנות הפכו לארציות

שינוי משמעותי נוסף שעבר שוק הקמעונאות מאז 2005 נוגע לתחרות בו, או נכון יותר לשחקניות המתחרות בו. ב־2005 מנתה שופרסל 220 סניפים עם מכירות שנתיות של 9 מיליארד שקל, כשהשחקנית השנייה בגודלה בשוק מגה מוכרת ב־5.8 מיליארד שקל בשנה. הרשתות הפרטיות, שבשנים האחרונות התפשטו לכל רחבי המדינה, התמקדו אז באזורים מצומצמים ומכרו במאות מיליוני שקלים בודדים. רשת רמי לוי מנתה שישה סניפים בלבד בירושלים, רשת ויקטורי הגבילה את שבעת סניפיה לאזור הדרום, יינות ביתן החזיקה בארבעה סניפים בלבד באשקלון ובראשון לציון ומחסני השוק החזיקה ארבעה סניפים בבאר שבע.

אלא שהתחזקותה של שופרסל בסניפי קלאבמרקט שלחו את ספקי המזון לחפש אפיקי מכירה חדשים, שיפחיתו את התלות שנוצרה בענקית המזון. הפיתרון נמצא בדמות הרשתות הפרטיות האזוריות, שזכו לתמיכה פיננסית מהספקים בניסיון לחזקן ולהפוך אותן לאלטרנטיבה לשופרסל ולמגה. תמיכה זו, בשילוב עם הליכי קונסולידציה בענף, דחף את הרשתות האזוריות לצמוח ולהתפשט לרשתות ארציות. דעיכתה של מגה, שהחלה כבר לפני שנתיים, העצימה את המגמה ואפשרה לרשתות הפרטיות להגדיל את מספר סניפיהן על חשבון מכירת סניפי הדיסקאונט של מגה.

כשהממונה על ההגבלים תשווה את מפת התחרות בשוק המזון של 2005 למצב היום, היא תגלה ששופרסל אמנם צמחה ל־272 סניפים ומכרה ב־2016 ב־12 מיליארד שקל, אולם מוקפת ברשתות בינוניות שמתחרות בה (ראו תרשים). עם רשתות אלו נמנות רמי לוי, יינות ביתן ומספר רשתות קטנות יותר אך משמעותיות מבחינת היקפי המכר ופריסתן הגיאוגרפית. מסע רכישות של רשתות קטנות דוגמת היפר רמה, יד יצחק וכמעט חינם לצד רכישת סניפי מגה אשתקד הוביל את יינות ביתן להפעיל 2 רשתות בפריסה ארצית המונות יחד כ־190 סניפים ומוכרות בכ־5 מיליארד שקל.

רכישת סניפי מגה הכפילה גם את שטחי המסחר של רשת ויקטורי, שמונה כעת 46 סניפים ומכירותיה ב־2016 הסתכמו ב־1.4 מיליארד שקל. במקביל, התרחבותו של רמי לוי מאזור ירושלים ל־44 סניפים בכל הארץ הקפיצה את מכירות הרשת ל־4.5 מיליארד שקל. גם מחסני השוק הדרומית התרחבה והגיעה לפריסה ארצית של 28 סניפים נכון לסוף 2016.

שופרסל מטילה כעת את כל כובד משקלה על אישור עסקת ניו־פארם על רקע התקרבותה למיצוי מנועי הצמיחה הקיימים שלה. הצורך של ענקית המזון לתור אחר הזדמנויות עסקיות חדשות מתבטא גם במחיר של 135–115 מיליון שקל לפיו מתקיים המשא ומתן על רכישת ניו־פארם — גבוה מ־109 מיליון השקל שצוינו בהערכת השווי של רשת הפארם שפורסמו בדו"חות המשביר ל־2016. התמורה הגבוהה משקפת את הפוטנציאל שרואה שופרסל בעסקה, ומתייחסת להזדמנות שהיא מזהה במכירות הנמוכות למ"ר ברשת ולתנאי הסחר הנחותים שהיא מקבל ומקשים עליה להפוך לרווחית ולחולל תחרות.

המפץ השלישי: שופרסל בונה על הרווחיות בפארם

נוכח הדמיון הרב בין מגוון המוצרים בין הרשתות — לפי ההערכות 70% ממוצרי ניו־פארם נמכרים גם ברשת המזון — שופרסל תוכל לרכז את הסחר לשתי הרשתות ולהשתמש בכוח הקנייה שלה לשיפור הרווחיות הגולמית של רשת הפארם. יכולות התפעול היעילות של שופרסל יורידו על עלויות התפעול של ניו־פארם, ובשילוב מותג פרטי חזר ומועדון הלרוחות הגדול במדינה תוכל רשת המזון לייצר לה מנוע צמיחה רווחי.

סופר־פארם, שמובילה את שוק הפארם בישראל בלי תחרות בעלת משקל מזה שנים, תהיה הנפגעת העיקרית מאיזור מכירת ניו־פארם לשופרסל. הרשת שבשליטת ליאון קופלר (74.5%), לאומי פרטנרס (15%) ודיסקונט שוקי הון (10.5%) מעולם לא התנהלה באסטרטגיה תחרותית עמוקה. כניסתה של מתחרה חזק בעל קשרי מסחר טובים, כוח קנייה משמעותי ובעיקר רצון לצמוח, צפוי להציב את הרשת שמנהל ניצן לביא מול אתגר מורכב שלא ידעה כמותו. על רקע זה, סביר כי הנהלת סופר־פארם נערכת להציג לרשות ההגבלים את התנגדותה לאישור העסקה תוך פירוט תרחישי האימה שהיא עלולה ליצור.

בראש תרחישים אלו צפויים לככב העלאת מחירים בדומה לזו שארעה לאחר מכירת קלאבמרקט, תיאום מבצעי הנחות במתחמים שבהם שופרסל וניו־פארם מחזיקות סניפים סמוכים, ולחץ על ספקים לשיפור תנאי אשראי בכדי להחזיר חלק מההשקעה ברכישה. סופר־פארם צפויה לבקש מרשות ההגבלים לחייב את שופרסל למכור את אחת החנויות בכל מתחם שבו מופעלים סניפים של שתי הרשתות.

גם חלק מהספקים עשויים להביע חשש מהתעצמות הגורם בעל כח הקניה הגדול בשוק, שעלול להשית עליהם הוצאות נוספות, דוגמת חיוב לספק סחורה למרלו"ג הרשת במקום לסניפים ואף לשלם על כך. מנגד, יש בספקים מי שרואה בעסקה הזדמנות להיחלץ מציפורני סופר־פארם ולהתנהל מול שתי רשתות, תוך הרחבת רצפת המכירה לרשת עוצמתית שניו־פארם צפויה להוות תחת ידי שופרסל.

דווקא ברשתות המזון לא נשמעו בשבוע שעבר מודאגים מהעסקה. "אישור העסקה תפגע בעולם הטואלטיקה ותביא להעלאת מחירים בכלל השוק", אמר בכיר באחת מרשתות המזון בשיחה עם "כלכליסט". "הדבר יהפוך את שופרסל למפלצת בלתי נשלטת, ויחד עם סופר־פארם הן יכפו על היבואנים והספקים להגדיל להן את הרווחיות הגולמית בתמורה להעלאת מחירים לצרכן". לדבריו, העסקה לא תשפיע על רשתות המזון אלא רק על סופר־פארם.

עם זאת, קמעונאי בכיר אחר העריך כי שופרסל תתקשה לשפר את תנאי הסחר מול ספקי הטואלטיקה: "גם כך לשופרסל יש את תנאי הסחר הטובים ביותר בשוק במוצרי המחלקה הכללית בניו־פארם (שאינם תרופות או קוסמטיקה ובישום — נ"ק), כך שתוספת שנתית של רכש בהיקף 270 מיליון שקל לא תשנה את תנאי הסחר".

ואכן ההערכה הרווחת בשוק קמעונאות המזון היא ששופרסל תוביל לעליית מחירים בתחום הטואלטיקה והמחלקה הכללית. "שופרסל כבר לא נלחמת בזירת הדיסקאונט ומצויה במגמה של שיפור רווחיות כמו שאר המתחרים", אמר מנכ"ל רשת גדולה. "ניתן לראות זאת במבצעי הפסח המתונים ביחס לעבר. שופרסל לא תביא את בשורת הדיסקאונט לפארם. ההפך הוא הנכון. רמי שביט מכר במחירי הפסד כי הוא היה חייב לגלגל כסף, מה ששופרסל כבר לא תצטרך לעשות".

אישור העסקה ברשות ההגבלים יביא שתי ענקיות קמעונאות לשלוט בשוק הפארם. אך גם פסילת העסקה, לנוכח הצהרות קודמות של אברכהן על כוונותיו לתחום הפארם, לא צפויה להביא את שופרסל לוותר על תוכניתה לחדור לתחום שהרווחיות הגולמית בו גבוהה מהמקובל בשוק המזון.

עבר בפולין, החוק שיפגע בסופר־פארם

הבית התחתון של הפרלמנט הפולני אישר שלשום את החוק שמגביל פתיחת בתי מרקחת חדשים. מעתה יוכלו לפתוח בתי מרקחת חדשים בפולין רק רוקחים מקומיים מוסמכים ובהגבלה של ארבעה בתי מרקחת לכל אדם פרטי.

רשתות לא יורשו לפתוח בתי מרקחת חדשים והחוק יפגע בצורה אנושה בתוכניות של סופר־פארם הישראלית לפתח את הרשת במדינה שבה היא מחזיקה ב־70 בתי מרקחת. ההגבלה שרק רוקח פולני יוכל לפתוח בית מרקחת חדש נכנסה ברגע האחרון ומחמירה עוד יותר את מצבה של סופר פארם.

תוכנית החומש של סופר־פארם דיברה על הכפלה של מספר בתי המרקחת שלה במדינה בתוך חמש שנים והכפלה של ההכנסות שעומדות כיום על 850–900 מיליון שקל בשנה.

סופר־פארם מוחזקת בידי ליאון קופלר (74.5%), לאומי פרטנרס (15%) ודיסקונט שוקי הון (10.5%). שני האחרונים מנהלים בימים אלה מגעים למכירת אחזקותיהם ברשת לפי שווי של כמיליארד וחצי דולר. המשמעות מבחינת החברה היא קריטית. סופר־פארם, שהיא הרשת החמישית בגודלה בפולין, לא תוכל להמשיך להתפתח בפולין. "סופר־פארם תצטרך למצוא מדינה חדשה להתפתח, מכיוון שבארץ אפשרויות הצמיחה שלה קלושות, בעיקר לאור העובדה ששופרסל עומדת לרכוש את ניו־פארם. ברור שמנוע הצמיחה שלה הוא בחו”ל, ופולין שבה יש לחברה אופרציה משמעותית, יורדת עתה מהפרק. החברה מחזיקה גם בבית מרקחת בודד בסין ומעוניינת להתפתח שם”, אומר גורם בשוק הפארמה בישראל.

החוק אמור עוד לעבור לאישור בשלב הבא בסנאט, שהוא בית הנבחרים העליון.

גולן חזני