ניהול חוב בעולם ממונף מדי

בעולם פוסט־משברי, איש אינו יודע כיצד סביבת ריבית "נורמלית" אמורה להיראות. אך בסביבה של ריבית נמוכה לטווח ארוך והיעדר ביקושים לטווח קצר, כדאי להקל את המגבלות הפיסקאליות הקיימות על השקעות

מאז המשבר הפיננסי של 2008 הפכו צנע ותיקוני מאזנים לסיסמאות המאפיינות את הכלכלה העולמית. אולם היום, יותר מתמיד, החובות הם שמציתים גל חששות לגבי תחזיות צמיחה ברחבי העולם.

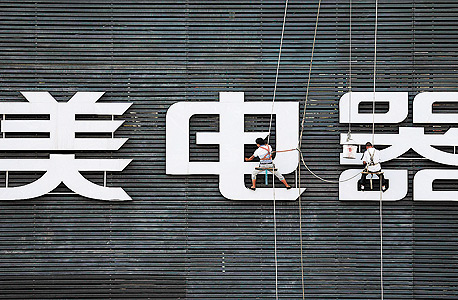

במחקר שפרסם מכון מקינזי על מגמות ניהול חוב בתקופה שלאחר המשבר, צוין כי מאז 2008 צמחו ממדי החוב בכ־60 טריליון דולר, שהם 75% מהתמ"ג העולמי. החוב של סין למשל זינק פי ארבעה מאז 2007, ויחס החוב־תוצר שלה הוא 282% - גבוה משל כלכלות גדולות אחרות, כולל ארה"ב.

כלכלה עולמית שרמות החוב שלה נמצאות בעלייה, ובמקביל אינה מסוגלת לייצר ביקושים מצרפיים שיספיקו להשגת צמיחה פוטנציאלית, נמצאת על מסלול מסוכן. אולם כדי להעריך עד כמה הוא מסוכן, יש להביא בחשבון כמה גורמים.

סכנה גבוהה בחובות משקי בית

ראשית, יש לבחון את הרכב החוב על פני מגזרים (משקי בית, ממשלות, חברות שאינן פיננסיות והמגזר הפיננסי). אחרי הכל, למצוקות במגזרים הללו השפעות שונות על הכלכלה. מתברר שכלכלות עם רמות דומות וגבוהות יחסית של חוב כשיעור מהתמ"ג מציגות הבדלים חדים בכל הקשור להרכב החוב.

חובות משקי בית גבוהים הם מסוכנים במיוחד, מכיוון שטלטלה במחירי הנכסים (בעיקר הנדל"ן) מיתרגמת במהירות לירידה בצריכה, שבתורה מחלישה את הצמיחה, התעסוקה וההשקעות.

השיקול השני שיש להתחשב בו הוא הצמיחה הנומינלית, כלומר הצמיחה הממשית, בשקלול אינפלציה. כיום הצמיחה הממשית מדוכאת ואפילו נחלשת, בעוד במרבית המקומות האינפלציה היא מתחת ליעד, ואף על סף דפלציה.

מכיוון שחוב הוא נטל ללווים ונכס לנושים, למגמות הללו השפעות מסתעפות, הכוללות העלאת שווי למחזיק בנכס תוך העלאת הנטל על בעל החוב. הבעיה היא שבסביבה של צמיחה נמוכה, הסבירות לחדלות פירעון מכל סוג עולה בצורה משמעותית. ובמקרה כזה, כולם מפסידים.

גורם מרכזי נוסף להערכת הסיכונים של החוב הגדל הוא המדיניות המוניטרית ושיעורי הריבית. אף שאיש אינו יודע כיצד בדיוק סביבת ריבית "נורמלית" אמורה להיראות בעולם פוסט־משברי. סביר להניח שהיא תהיה שונה מזו הקיימת היום, כשכלכלות רבות שומרות על שיעורי ריבית אפסית וחלקן אף עברו לטריטוריה שלילית.

בהתחשב במדיניות ההקלה המוניטרית האגרסיבית שאימצו ממשלות רבות עם רמות חוב גבוהות, הן עשויות לשגות בשלב זה במחשבה שהחוב נמצא תחת שליטה. לרוע המזל, אף שלא ניתן לשמר הקלות מסוג זה לנצח, התנאים של היום נתפסים לעתים כקבועים למחצה, ובכך יוצרים אשליה של יציבות ומפחיתים את התמריץ לנקוט רפורמות מורכבות שיעודדו צמיחה עתידית.

הגורם האחרון והמהותי ביותר המעצב את סיכון החוב קשור בהשקעות. העלאת רמות החוב כדי לשמר את רמת הצריכה הנוכחית נתפסת, ובצדק, כרכיב בלתי יציב בדפוס צמיחה. הדוגמה של סין עשויה להמחיש זאת. במובן מסוים, הטענה כי החוב הסיני עומד לצאת משליטה היא נכונה. אחרי הכל, רמות חוב גבוהות מגבירות את הפגיעות לזעזועים. אך במובן אחר, הטענה הזו דווקא מחמיצה את העיקר.

ממשלות רבות צוברות כיום חובות כדי להגדיל צריכה ציבורית או פרטית. הגישה הזו, אם ייעשה בה שימוש תדיר, עלולה להפוך את החוב לבלתי יציב. אולם אם משתמשים בו ככלי זמני להתנעת הכלכלה, יש בכך יתרונות רבים.

בעיית ההשקעות של סין

החדשות הטובות הן שבסין, חלק ניכר מהמינוף שימש למימון השקעות שיוצרות נכסים שיתווספו לצמיחה עתידית (עוד נותר לגלות אם החלטת הממשל בבייג'ינג להגדיל את הגירעון הפיסקאלי כדי לתמרץ את הכלכלה תוכיח את עצמה). מנגד, החדשות הרעות הן שהלוואות ישירות והקלת התנאים לקבלת אשראי בסין, בייחוד מאז המשבר, הובילו להשקעות בנכסים בתחומי הנדל"ן והתעשייה הכבדה, שהם בעלי שווי נמוך באופן ניכר מעלות ייצורם.

לפיכך, בעיית החובות של סין היא למעשה לא בעיית חובות, אלא בעיית השקעות. כדי לפתור אותה, סין חייבת לבצע רפורמות בהשקעות ובמערכת הפיננסית, כך שהשקעות עם החזר נמוך או שלילי יסוננו בצורה מהימנה יותר.

גם כלכלות מפותחות לא משקיעות בהכרח בנכסים עם תשואה גבוהה, אך מסיבה אחרת: התקציבים המכווצים והחובות הגדלים מונעים השקעות מכל סוג שהוא.

כדי לעודד צמיחה ולייצר תעסוקה, הן חייבות לתת את הדעת לסוג החוב שהן צוברות. אם הוא מממן השקעות מקדמות צמיחה, כדאי לצבור אותו. אולם אם הוא מממן "פעילות עכשווית" ומעלה את הביקושים קצרי המועד, מדובר במהלך שרמות הסיכון בו גבוהות.

לא מדובר כמובן במצב של שחור או לבן. החזרה להשקעות ציבוריות מושפעת מנוכחות או היעדרות של רפורמות נלוות, שמשתנות ממדינה למדינה. כאן קיים סיכון בהגדרה שגויה של הוצאות כהשקעות.

עם זאת, בסביבה של שיעורי ריבית נמוכים לטווח ארוך והיעדר ביקושים לטווח קצר (כלומר, קיים סיכון נמוך לדחיקת רגלי המגזר הפרטי), תהיה זו טעות לא להקל את המגבלות הפיסקאליות הקיימות על השקעות. למעשה, הסוג הנכון של השקעה ציבורית יעודד ככל הנראה השקעות נוספות במגזר הפרטי. על זיהוי ההשקעות הללו לעמוד במרכז השיח הנוכחי על חובות.

הכותב הוא חתן פרס נובל לכלכלה, פרופסור לכלכלה באוניברסיטת ניו יורק. פרוג'קט סינדיקט 2016, מיוחד לכלכליסט