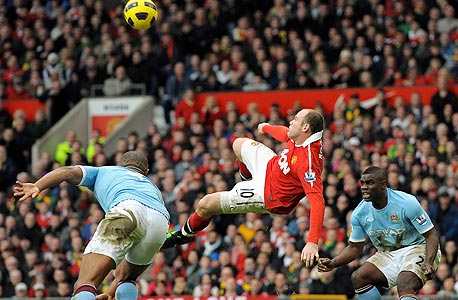

יוון > ספרד > איטליה > מנצ'סטר יונייטד

האם בקרוב תצטרך מנצ'סטר יונייטד תוכנית חילוץ כדי לצאת מהחובות שנובעים ממינוף הקבוצה ב־2005?

בעמוד הראשון בתשקיף בן 231 העמודים שהכינה מנצ'סטר יונייטד לקראת הנפקת המועדון בבורסה של ניו יורק יש אזהרה ברורה: "השקעה במניות מסוג A היא השקעה עם רמת סיכון גבוהה". בהמשך כתוב: "האתגרים והסיכונים הללו כוללים, בין השאר, תחרות על השחקנים ודמויות מפתח במועדון, גדילה בהוצאות תפעוליות, כגון משכורות שחקנים ועלויות העברות שחקנים והיכולות שלנו לנהל את יעילות הצמיחה. למשל, רווח נטו ממכירת שחקנים. הפסדנו בתחום זה בשנתיים מתוך שלוש השנים האחרונות, ואף שאנחנו כרגע רווחיים וצומחים, אין לנו שום ביטחונות שנמשיך להיות רווחיים או שנצמח בכלל בעתיד". לא נשמע מבטיח במיוחד למשקיע. כל משקיע.

אחרי חודשים רבים שבהם צבא של בנקאים קיבל הרבה מאוד כסף ממשפחת גלייזר כדי לבדוק את אפשרויות ההנפקה בבורסות של סינגפור ושל ניו יורק, די ברור מה הבעלים של מנצ'סטר יונייטד רוצים: לאכול את העוגה ולהשאיר אותה שלמה.

אמנות אכילת העוגה

משפחת גלייזר מציעה למכירה רק מניות מסוג A. לא ברור כמה מניות יוצעו וכמה תעלה כל מניה. מה שברור מהתשקיף זה ש־100 מיליון הדולרים (66 מיליון ליש"ט) שאמורים להיכנס ממכירת המניות, יושקעו בצמצום החוב (423 מיליון ליש"ט) ושבעלי המניות החדשים לא יוכלו לקבל דיבידנדים על ההשקעה שלהם. עוד משהו שברור זה שמשפחת גלייזר תהיה בעלת מניות מסוג B, שלהן יש כוח הצבעה גבוה פי עשרה ממניות מסוג A, וש־67% מהמועדון יהיו מסוג מניות B. במילים אחרות: ניתן לרכוש מניות שלא ייתנו כוח הצבעה ממשי וגם לא דיבידנדים. אז למה לרכוש? כי הצמיחה של מנצ'סטר יונייטד, בהכנסות ובשווי, היתה מרשימה, ולפי הגלייזרים, הקבוצה עדיין לא ממצה את הפוטנציאל המסחרי שלה. על פי התוכנית של הגלייזרים, יהיה זינוק נוסף בשווי ובהכנסות ובעלי המניות יוכלו ליהנות בעיקר מכך.

בעיקרון, הגלייזרים רוצים למכור מניות כדי לצמצם חוב שהם האחראים הבלעדיים עליו ולהישאר בעלי השליטה הבלעדיים בקבוצה. כלומר לצמצם חוב שהם אחראים עליו עם כסף של אחרים. יש להדגיש כי עד כה הוצאו 500 מיליון ליש"ט – בצורת ריבית, תשלומים לבנקים ו"שירותי ניהול ופיננסים" – כדי לתחזק ולהחזיר את החוב.

הלכו 500 מיליון ליש"ט

אלו500 מיליון ליש"ט שהיו יכולים להיות מושקעים ברכישת שחקנים, במשכורות לשחקנים, בתשתיות, בשחקני נוער ועוד.

החוב נובע, כאמור,אך ורק מהמינוף של משפחת גלייזר, שנועד לגייס כספים לרכישת המועדון ב־2005. משפחת גלייזר שילמה כ־800 מיליון ליש"ט על המועדון. רק כ־200 מיליון ליש"ט מהסכום הגיעו מכיסם הפרטי (שווי המשפחה עומד על יותר מ־2.5 מיליארד דולר). מאז, כאמור, הוצאו מהמועדון 500 מיליון ליש"ט כדי להתמודד עם החוב, בעוד שהגלייזרים עצמם קיבלו "דמי ניהול" בשווי 22 מיליון ליש"ט בין השנים 2009 ו־2011 ועוד 10 מיליון ליש"ט ב־2012.

במסגרת המסמך, שלפי דיוויד קון, כתב עסקי הספורט של ה"גארדיאן" הוא "המדכא ביותר היסטוריה של הכדורגל", הגלייזרים גילו כי יעשו "רה־אורגניזציה" של הארגון ומיפו איך מנצ'סטר יונייטד, קבוצה שהוקמה על ידי עובדי מסילות בניוטון הית', תחולק למספר חברות־בנות, שבסיסן יהיה במקלטי מס שונים ומשונים. Red Football LLC תהיה החברה השולטת, בבעלות משפחת גלייזר, ותהיה רשומה בדלוור, מדינה בארה"ב עם שיעור מס נמוך. החברה שתונפק תשב באיי קיימן, שמה יהיה Manchester United Ltd, והיא תתפקד כחמש חברות אחזקה שונות. איפשהו, בתוך כל הגרפים הללו, נמצאת מנצ'סטר יונייטד – המועדון ההיסטורי של סר מאט באזבי, בובי צ'רלטון ואלכס פרגוסון, שיושב במנצ'סטר, מיקוד M16 0RA.

מחיר מנופח?

כל הקונסטלציה הפיננסית הזאת, שהיתה אמורה להיפתר אחרי שבע שנים על פי חישובי הגלייזרים, תלויה כעת בהמשך הצמיחה של ה"מותג" מנצ'סטר יונייטד. והמותג צפוי להמשיך את צמיחתו. ואולם, כפי שהגלייזרים בעצמם הודו, הסכנה טמונה בירידה חדה ביכולות הספורטיביות. הסכנה מתחזקת ככל שקרב יום הפרישה של אלכס פרגוסון, שמחזיק את המערך הספורטיבי בקבוצה כבר יותר משני עשורים.

כל עוד הקבוצה תמשיך להצליח על המגרש, 76 אלף איש ימלאו את אולד טראפורד, 300 מיליון איש ברחבי העולם ימשיכו לאהוד את "השדים האדומים" והכנסות מזכויות שידור וחסויות ימשיכו לגדול. הגלייזרים חייבים את ההצלחה הזו, כי עלות הריבית ועלות אחזקת החוב והאג"ח ענקיות, ענקיות (35 מיליון ליש"ט לתשעת החודשים שעד 31 במרץ 2012; 51.3 מיליון ליש"ט ריבית לעונת 2010/11; מימון מחדש של ההלוואות ב־108.6 מיליון ליש"ט בעונת 2009/10 ועוד). "אם האוהדים שואלים את עצמם למה אלכס פרגוסון לא רוכש את השחקנים היקרים ביותר באירופה, זה בדיוק בגלל זה", אומר קון. "יש סיכוי שהגלייזרים ירוויחו מכל העניין הזה בסופו של דבר".

זה תלוי בכמה כסף הקבוצה תוכל להרוויח ממכירת המניות. הערכות הן שמחיר המניה יהיה מנופח – משהו רגיל בעולם ההנפקות. במקרה של מנצ'סטר יונייטד מדובר בניפוח קיצוני, בגלל העניין הרב שהקבוצה מייצרת. "המחיר הגבוה מבוסס יותר על עשן ומראות ופחות על עובדות", אמר סטיבן שכטר, מנכ"ל בנק ההשקעות Schechter & Co, ב־2011.

האם זה הזמן המתאים להנפקה? המצב בשוק לא טוב. כמה הנפקות מתוכננות לא יצאו לפועל, כגון פורמולה 1 ו־Graff Diamonds, וסאגת פייסבוק הראתה כמה שווי מנופח יכול להיות מסוכן עבור המשקיעים. עם זאת, כרגע מנצ'סטר יונייטד במצב מקצועי טוב ואלכס פרגוסון עדיין מנג'ר.

לגלייזרים גם לחוץ להנפיק עכשיו, ככל הנראה, בגלל הפסדים צפויים מהעונה שהסתיימה (2011/12).

אנליסטים טוענים שהגלייזרים חוששים מהאפקט של הדו"חות הקרובים — שצפויים להצביע על ירידה בהכנסות בעקבות ההדחה המוקדמת מליגת האלופות ואי־הזכייה בתארים. אנשי הדוברות של מנצ'סטר יונייטד או כל אחת מהחברות־הבנות של הקבוצה, דחו כל שאלה לגבי תזמון ההנפקה. אואן וויילד, העורך של "Finance Review", הסביר: "הרבה פעמים חברות שרוצות להנפיק מגישות ניירות ישנים, ואז כשיוצאות התוצאות החדשות – המניה שלהן נפגעת. לכן זה לא הכרחי לעשות זאת".

ליונייטד היתה עונה טובה מאוד ב־2010/11. הקבוצה הציגה הכנסות שיא של 331 מיליון ליש"ט ולמרות עלויות תחזוקת חוב של 53 מיליון ליש"ט, הציגה רווח של 12 מיליון ליש"ט. הפגיעה מאי־ההצלחה בליגת האלופות ברורה. כל משחק בשלב הנוק־אאוט מכניס 3 מיליון ליש"ט, וזה ללא חישוב הבונוסים הכספיים של אופ"א.

לידס, ריינג'רס, יונייטד?

ישנן, כמו תמיד, גם תחזיות מאוד שליליות. ב־SabotageTimes אף משווים את מנצ'סטר יונייטד ללידס יונייטד ולגלזגו ריינג'רס, קבוצות שבנו על עולם הפיננסים וקרסו לחלוטין, וגם, אפילו, ליוון, ספרד ואיטליה.

ועל התחזיות הקודרות יש על מה להסתמך. בתשקיף, בעמוד 63, הנתונים מצביעים על כך שנכון ל־31 במרץ 2012, למנצ'סטר יונייטד יש 26 מיליון ליש"ט במזומן, וזאת לאחר שביוני 2011 היו בקופה 150 מיליון ליש"ט. הכסף הזה, שהמועדון תמיד אמר שישקיע רק ברכישת שחקנים, הושקע גם ברכישת שחקנים, אבל גם ברכישת חוב, תשלום ריבית ועוד. ולכן מנצ'סטר יונייטד יכולה היתה לרכוש את שינג'י קאגוואה מדורטמונד במחיר מצוין, וניק פאוול הצעיר שנרכש מקרו אלכסנדרה עשוי להיות פול סקולס החדש, אבל בסופו של יום, היא לא יכולה להתחרות עם מנצ'סטר סיטי, צ'לסי, ריאל מדריד או ברצלונה על רכישת השחקנים היקרים באמת.

דילול האיכות

והכסף? אין אותו יותר. לא כמו פעם לפחות. מנצ'סטר יונייטד תצטרך, ככל הנראה, להתחיל למכור שחקנים ולרכוש שחקנים שהם הימור. וזה כבר מסוכן. כי דילול האיכות יביא, בסופו של דבר, לירידה ביכולות המקצועיות.

הנפקת המניות עשויה, כאמור, לצמצם את החוב - אבל מנצ'סטר יונייטד תמשיך להתמודד עם חוב. וזה נורא איך עולם הפיננסים פוגע כל כך קשה במועדון שעד לכניסתם של כרישי ההלוואות והסוחרים בוול סטריט היה נקי מחובות, יצרני ורווחי.

במקרה הרע ההנפקה תיכשל והמועדון יאבד הרבה מהערך שלו. השורה התחתונה היא, שהמועדון בחובות והוא ימשיך להיות בחובות ואף לחיות בסיכון לפשיטת רגל. ואז, כמו במקרה של יוון, ספרד, איטליה וכו', הוא יצטרך תוכנית חילוץ.