משקי הבית חייבים 107 מיליארד שקל לבנקים, לא כולל משכנתאות

הר החובות של משקי הבית, לא כולל משכנתאות, זינק בחמש וחצי השנים האחרונות ב־37%, יותר מפי 2 מעליית השכר באותה התקופה. פרויקט מיוחד על שקיעתו בחובות של מעמד הביניים. צפו בטריילר לסרט "נשואים + מינוס" שיעלה באתר כלכליסט ביום שלישי

422 מיליארד שקל

- זה גובהו של הר החובות של הישראלים, שתופח בכל חודש בכמה מיליארדים, ושובר בכל פעם מחדש את שיא כל הזמנים. בכל חודש, כשבנק ישראל מפרסם את הנתון העדכני, אנחנו כותבים על כך שוב ב"כלכליסט" במטרה להשלים עוד חתיכה בפאזל הגדול שמרכיב את חיי מעמד הביניים בישראל של 2014. פאזל שאחרי שיחוברו כל החתיכות שלו עלול להציג תמונה עגומה של מעמד שלם של אנשים עובדים שטובעים בתוך החובות שלהם.

לפני שנה בערך, אחרי שהתפרסמו שוב נתוני החובות, ישבנו במערכת ודיברנו. גולן סיפר על סרט שראה בסוף השבוע עם אשתו. דקות לפני שהסרט עמד להתחיל שודרו הפרסומות, ול־90% מהן היה מכנה משותף ברור: הן היו פרסומות של אשראי. לכולן אותו המסר: בוא, תיקח, עכשיו. זה כדאי.

וזו היתה רק ההתחלה. בשנה האחרונה פנו אל גולן בהצעות להלוואה מכל עבר - חברות כרטיסי האשראי, הבנקים ולאחרונה גם גופים לא מזוהים ששולחים הצעות אשראי ב־SMS. בזול, ומיד. שיחות עם חברים גילו שלא מדובר באירוע נקודתי.

צפו בטריילר לסרט "נשואים + מינוס" שיעלה ביום שלישי הקרוב באתר "כלכליסט":

הפרסומות והפניות האלה גרמו לתחושה לא נוחה בבטן. תחושה שהר החובות של הישראלים גדל בלי שליטה, מבלי שאף אחד שם לב. ולכו תדעו אם זה לא יתפוצץ בקרוב. אז הלכנו לבדוק את המספרים.

107 מיליארד שקל - זה הסכום שחייבים הישראלים לבנקים, לא כולל משכנתאות. הוא מורכב מהמינוס שלכם ומההלוואה שלקחתם כדי לסגור את המינוס, לקנות אוטו, לחגוג לילד בר מצווה או לשפץ את המטבח. כל אחד והחובות שלו.

הסכום הזה דמיוני ממש, וכדי להבין עד כמה צריך להדגיש שהוא צמח בחמש השנים האחרונות ב־37%. אתם מכירים עוד דברים שצמחו ב־37% מאז 2008? הפיקדונות שהפקדתם בבנק, למשל, צמחו בתקופה הזו בכ־2.5% בלבד. במקביל השכר הממוצע הנומינלי עלה ב־15.2% (ובניכוי האינפלציה זה נראה אפילו יותר גרוע).

יתרה מזאת, קצב הצמיחה של החובות היה כפול מקצב הצמיחה בתוצר בשנה האחרונה, ובכל חמש השנים האחרונות הוא היה גבוה מהעלייה בתוצר, כאשר ב־2009, שנת המיתון האחרונה, הפער ביניהם עמד על פי חמישה.

האם זה נראה למישהו כתופעה נורמלית, שאפשר להתעלם ממנה באלגנטיות, כשהחובות של הישראלים לבנקים — לכל מטרה פרט למשכנתא — צומחים בקצב כה מהיר?

169 אלף שקל - זה היקף החוב הממוצע של כל משק בית ישראלי. איך הגענו למספר הזה? חילקנו את כלל החובות של משקי הבית, כולל המשכנתאות, במספר משקי הבית בישראל. מכיוון שהנתון המעודכן ביותר של הלשכה המרכזית לסטטיסטיקה למספר משקי הבית הוא נכון לסוף 2012 (אז היו 2.2 מיליון משקי בית), עיגלנו אותו כלפי מעלה ל־2.5 מיליון.

רק שהחישוב הזה טוב לסטטיסטיקות, לא לחיים של מאות אלפי אנשים. כי כשאתה מחשב את החוב הממוצע למשק בית, אתה כורך משפחות שאין להן חובות בכלל במשפחות שיש להן חובות עתק. ולמי שיש חובות הסטטיסטיקה לא עוזרת בגרוש. הוא שקוע עד צוואר.

דווקא מפני שהחישוב הזה מצוחצח כל כך, רצינו להציג אותו בפניכם. כי זה החישוב היחיד שניתן לעשות כיום, כל עוד לאף אחד אין נתונים אחרים. וזו השורה התחתונה המדהימה באמת: הישראלים חייבים 422 מיליארד שקל לכל מיני גופים, ובכל זאת, לבנק ישראל ולפקידי הממשלה אין שמץ של מושג איך נראית תמונת המאקרו הזו כשמתקרבים אליה, כשמתחילים לשאול שאלות ברמת המיקרו, כמו מי הישראלים ששקועים בחובות האלה? כמה מתוכם שקועים באוברדראפט כרוני? אילו ריביות הם משלמים? מה ההחזר החודשי שלהם? ממי הם לקחו הלוואות ולאיזו מטרה? ומה החוב הממוצע שלהם?

לאף אחד אין מושג מהן התשובות לשאלות האלה, כי בניגוד למדינות כמו ארה"ב ובריטניה, בישראל אף אחד לא אוסף את הנתונים האלה. זה לא נראה לרגולטורים מספיק חשוב, כי בכל השוואה בינלאומית שהיא מצבנו נראה יחסית טוב.

17% - זה המספר שמתקבל אם מחלקים את כלל החובות של הישראלים בנכסים הפיננסיים שלהם, כלומר בכל הכסף ששוכב בפיקדונות בבנקים, מושקע במניות, באיגרות חוב, בחסכונות הפנסיה ובקרנות הנאמנות. לפי הנתון הזה, אין מה לדאוג — לציבור יש יותר נכסים פיננסיים מחובות. ובכלל, כשמשווים את עצמנו למדינות אחרות, מתברר שהמצב אצלנו דבש. בארה"ב היחס הזה עומד על 23%, ובבריטניה על 33%. כלומר, בהשוואה אליהן הציבור הישראלי חוסך הרבה יותר ממה שהוא חייב.

בנק ישראל אוהב להציג השוואות כאלה כדי להראות שהמצב בישראל טוב יחסית. רק שתי בעיות יש בעניין הזה. ראשית, כפי שטיפשי לחשב חוב ממוצע למשק בית, כך טיפשי לא פחות לכלול בחישוב אחד את האנשים שיש להם חובות עם האנשים שיש להם חסכונות. כשממצעים את כולם יחד, הכל נראה בסדר. במציאות למי שיש חובות לא תמיד יש חסכונות, והם בטח לא תמיד נזילים וניתנים לשימוש.

שנית, במה מסייעת לנו ההשוואה לחו"ל? בראיון נדיר בגילוי הלב שלו סיפר ל"כלכליסט" לפני שנה פרופ׳ דני צידון, מספר שתיים בבנק לאומי, כי הוא מוטרד מאוד מהקצב המהיר שבו גדלים חובות משקי הבית בישראל. כשאמרנו לו שבבנק ישראל מנסים להרגיע בהשוואות בינלאומיות, הוא השיב: "המדידה מודדת את מה ששואלים אותה. אם אתה שואל לגבי מצבך היחסי, המדידה שלך מול איטליה, גרמניה, צרפת או ספרד עושה את זה. אבל אם שואלים איך תגיב לשוק שלילי (למשל, למלחמה — ג"פ וש"א), המדידה לא אומרת כמעט דבר וחצי דבר על היכולת שלנו להתמודד.

"אמנם משקי הבית בישראל לא מאוד ממונפים ביחס לעולם, אבל אם פתאום הגדלת להם את היקף החובות ב־30% או ב־50% על פני פחות מעשור, זה המון (לפי בנק ישראל, חובות משקי הבית עלו ב־50% מאז 2007 — ג"פ וש"א). אם מישהו גילה עכשיו תרופה לסרטן, והמניה מכפילה את עצמה פי עשרה זה בסדר, אבל כשגדלים במאקרו־כלכלה יותר מ־15% בממוצע במשך שלוש שנים — זו בועה. העולם לא משתנה כל כך מהר".

102,485 שקל - זה החוב הממוצע של משפחות ממעמד הביניים, כאלה שמביאות יחד 15–17 אלף שקל נטו בחודש, מאזור המרכז. והמספר הזה, תחזיקו חזק, לא כולל את המשכנתא.

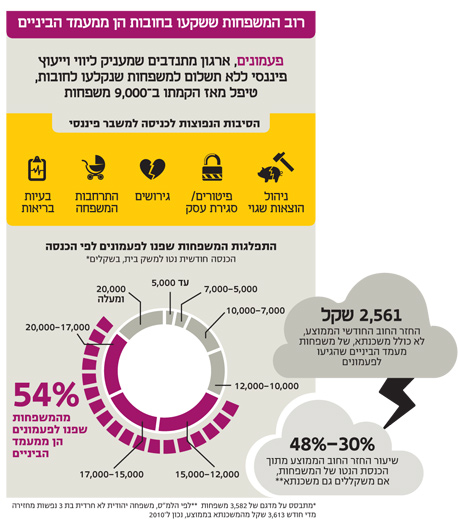

בניגוד לכל המספרים האחרים שהבאנו, המספר הזה אמנם גם הוא ממוצע, אבל הוא כבר לקוח מהחיים האמיתיים. קיבלנו אותו ממערכת המידע המופלאה של פעמונים, ארגון מתנדבים שהקים אוריאל לדרברג, המספק ייעוץ וליווי פיננסי חינם למשפחות שנקלעו למצוקה פיננסית.

אנשי פעמונים רואים רק את האנשים עם החובות. לכן אחרי שכבר נפגשו עם יותר מ־9,000 משפחות - והזרם רק הולך וגובר - המערכת שלהם מספקת הצצה טובה יותר מזו של בנק ישראל לתוך עולם החובות הישראלי. אז נכון, המציאות שנגלית שם לא כוללת את האנשים שמצבם בסדר. מנגד, המספרים הרגילים לא נותנים לאנשי החובות את המשקל המגיע להם. לכן, כשמסתכלים על המספרים של פעמונים, התמונה נראית אמיתית יותר, ומפחידה יותר.

כך, למשל, ניתן להבחין שבדרום השרון החובות גדולים יותר. משפחה ממעמד הביניים שם חייבת בממוצע כ־133 אלף שקל. אם נישאר במרכז, ונביט על משפחות עם הכנסה משותפת נטו של 17–20 אלף שקל בחודש, החובות מטפסים ל־140 אלף שקל בחודש.

ההחזר החודשי על החובות הוא מספר לא פחות חשוב, שרק המערכת של פעמונים יודעת לספק. ההחזר של משפחות מעמד הביניים נע בין 2,600 ל־3,000 שקל בחודש למשפחה מאזור המרכז, ובין 2,000 ל־2,800 שקל בחודש ביתר האזורים. תוסיפו לזה 3,000 שקל ויותר על המשכנתא, וקיבלתם כ־6,000 שקל בחודש שהולכים בכל חודש להחזר חובות.

למשפחה שההכנסה שלה היא 15–20 אלף שקל נטו בחודש, ההחזר חודשי מהווה 30%–40% מהנטו — לפני כל ההוצאות השוטפות כמו חשבונות או קניות בסופר. 30%–40% מהנטו שהולכים כל חודש רק להחזר חובות — ככה נראה מעמד ביניים חנוק עד הקצה.

29 דקות - זה אורך הסרט "נשואים + מינוס", שנעלה ביום שלישי הקרוב באתר "כלכליסט", על שקיעתו בחובות של מעמד הביניים העובד. בעשרת החודשים האחרונים נפגשנו עם משפחות ששקעו בחובות, רגולטורים, בנקאים ומומחים. חלקם הישירו מבט למצלמה ודיברנו איתנו לציטוט, ואחרים, בעיקר הבנקאים, לא הסכימו בשום אופן להתראיין בגלוי על שאלות הנוגעות לאחריות שלהם בסיפור הזה.

כשיצאנו לדרך לצלם את הסרט, לא הצלחנו להכריע בינינו של מי האחריות: אם זו התנהלות חסרת אחריות של הציבור, או שיוקר המחיה הנוסק והמשכורות שקפאו במקומן לא ממש מאפשרים לנו להתאים את ההוצאות להכנסות; האם אלה הבנקים שדוחפים לנו אשראי בלי הכרה או שהרגולטור נרדם בשמירה?

אחרי שנת עבודה אנחנו עדיין חלוקים, אבל דבר אחד ברור. כל עוד המשק לא במיתון, האבטלה נמוכה, ונתוני המאקרו נראים יחסית טוב, בעיית החובות תמשיך לבעבע מתחת לפני השטח. אבל ברגע שהמיתון יתפרץ, האבטלה תרים את ראשה. וכשזה יקרה, אנשים יתקשו לעמוד בהחזר חובות כל כך גבוה.

הבנקים טוענים שזה לא יזיז להם יותר מדי. שמקסימום הם יעשו קצת פריסת חובות, ויפסידו קצת כסף. מנגד, המומחים טוענים שככה בדיוק התחילו משברים כלכליים רבי־עוצמה שפקדו מדינות - כשמשקי הבית היו בחובות עמוקים מדי, ויום אחד יותר מדי אנשים לא הצליחו להחזיר אותם.

אנחנו עוד לא שם. אבל ככל שהצמיחה מאטה, והסכנה למיתון כבר כאן, הפוטנציאל להיווצרות משבר חובות הופך לממשי. ובמשבר כזה אף אחד לא יתעניין בנתונים ממוצעים, אלא רק בהישרדות.