מחצית מההשקעה הפנסיונית במניות ואג"ח מרוכזת ב־20 חברות

מסקירה שערך אגף שוק ההון במשרד האוצר עולה שהחשיפה למניות ואג"ח קונצרניות בארץ מתרכזת בפחות ופחות חברות. החשיפה הגדולה ביותר — לבנקים. עם זאת, החשיפה הפנסיונית הכוללת הפכה למפוזרת

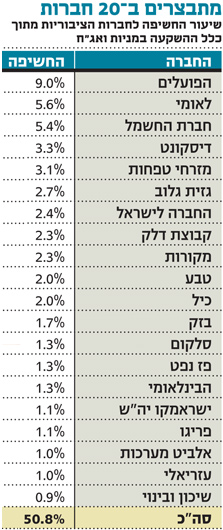

שיעור של 51% מהשקעות כספי הפנסיה באג"ח ומניות בישראל מתרכז באג"ח ובמניות שהנפיקו 20 חברות — כך עולה מסקירה שפירסם אתמול אגף שוק ההון במשרד האוצר ושעוסקת בריכוזיות ההשקעות של החיסכון הפנסיוני. השורה התחתונה של הסקירה מצביעה על ירידה בריכוזיות מתוך כלל הנכסים שמשקיעות קרנות הפנסיה, לצד הגדלת הריכוזיות בהשקעה בתוך אפיקי האג"ח ומניות, וחשיפה גבוהה באפיקים אלו למגזר הבנקאי.

בסקירה, שמעודכנת לרבעון הראשון של 2013 ושמנתחת כמקשה אחת חשיפה למניות ולאג"ח חברות, נכתב כי "שיעור החשיפה בכלל נכסי החיסכון הפנסיוני ל־20 החברות שהחשיפה הכוללת להן היא הגדולה ביותר ירד מ־18.1% בסוף 2011 ל־17.1% ברבעון הראשון של 2013".

עוד קובעת סקירת האגף כי "ברבעון הראשון הצטמצמה מעט הריכוזיות לפי קבוצות לווים. כך, יותר מ־45% מתיק האג"ח והמניות של החיסכון הפנסיוני מושקע בעשר קבוצות עסקיות ו־32% ממנו בחמש קבוצות בלבד. שיעורים אלו דומים לשיעור משקלן של הקבוצות בשוק ההון.

אך כשניתחו באגף את ריכוזיות החשיפה בתוך אפיקי האג"ח והמניות, עולה כי נכון לסוף הרבעון הראשון, 50.84% מההשקעה באפיק זה בארץ מרוכזת ב־20 חברות, לעומת 46.24% בשנת 2010. עם זאת, מדובר בירידה קלה ביחס לסוף 2012, אז עמד השיעור על 50.91%. רוב החברות מתוך ה־20 שצויינו נכללות במדד ת"א־25 והן מורכבות בעיקר מבנקים, חברות נדל"ן גדולות, חברות תקשורת וחברות ממשלתיות שהנפיקו אג"ח.

ההסבר למגמה, לטענת האגף, טמון בירידה של מספר החברות המנפיקות בבורסה, כך שמשקלן של החברות הגדולות בשוק ההון עלה ובהתאם רמת הריכוזיות בתיק המניות והאג"ח הקונצרניות עלתה. בנוסף, הגופים המוסדיים הפכו שמרנים יותר בהשקעה באג"ח קונצרניות כתוצאה מרגולציה ומהמשבר הפיננסי ולכן הם חשופים לפחות חברות ברמת החוב והריכוזיות בהשקעה בכל חברה עלתה.

עוד עולה למשל, כי גופי הפנסיה הכי חשופים לבנקים הפועלים ולאומי (ברמת מניות ואג"ח), אח"כ לחברת חשמל, לדיסקונט ולמזרחי טפחות. בסקירה מציין האגף כי החשיפה הגדולה למגזר הבנקאי (22.3% מההשקעה באג"ח קונצרניות ומניות) נובעת במידה מסויימת מהאיכות היחסית של הנכסים במגזר זה, הזוכה לדירוגי אשראי גבוהים. בנק הפועלים ניצב בראש עם חשיפה של 9.08% אליו, ואחריו, בפער ניכר, בנק לאומי עם 5.57%. דווקא ההשקעה בפיקדונות בנקאים על ידי הגופים המוסדיים נמצאת במגמת ירידה בעקבות הריבית הנמוכה.

בסקירה מציינים כי ישנה "חשיבות אחר המעקב של התפתחות החשיפה של גופי הפנסיה למגזר הבנקאות, בשל השפעת ריכוזיות המערכת הפיננסית בישראל על יציבות המשק כולו. הגופים המוסדיים — דרך תיק הנכסים הפנסיונים — הם מקור מימון עיקרי לגיוסי הון של המערכת הבנקאית ולכן חשיפתם הישירה והעקיפה לאשראי עסקי במשק רבה".

המשך הסטת כספי הפנסיה לחו"ל והמשך מגמה של הקטנת החשיפה לחברות הגדולות ובהן לבנקים עלולה לפגוע במגזר הבנקאי וכפועל יוצא במגזר העסקי, שהמגזר הבנקאי מספק לו אשראי.

בנוסף, גם חשיפה לגופים גדולים וחזקים כמו הבנקים או חברת חשמל יכולה להיות מסוכנת. כך למשל, במצב של משבר משכנאות חריף, גם בנקים יכולים לקרוס כפי שקרה בארה"ב ואירופה. ביחס לחברת חשמל — שאליה החשיפה עומדת על 5.4% — הגם שמדובר בחברה ממשלתית, זהו בתאגיד ממונף עמוס חובות ומדינת ישראל הוכיחה כבר בעבר שמוסר התשלומים שלה לא חף מתקלות (מקרה אגרקסקו).

יציבות השקעה בחו"ל, עלייה בחשיפה למניות

מסקירת האגף עולה עוד כי מבחינת תמהיל ההשקעות בתיק הנכסים הפנסיוני, ישנה יציבות של שיעור השקעה בחו"ל וירידה בשיעור ההשקעה באג"ח קונצרניות וממשלתיות לצד עלייה קלה בשיעור ההשקעה במניות. עם זאת, שיעור ההשקעה באג"ח ממשלתיות הוא עדיין גבוה וקרוב לרמתו בשנת 2009 (כ־30% מהתיק הפנסיוני).

באגף מציינים כי החל משנת 2010 התפתחה מגמה של צמצום החשיפה לנכסי סיכון סחירים בשוק המקומי (מניות ואג"ח קונצרניות). מגמה זו באה לידי ביטוי בשני אופנים — הרחבת פעילות מוסדיים בחו"ל במקביל לצמצום חשיפה למניות בישראל, וכן הרחבת פעילות בשוק האשראי החוץ בנקאי, באמצעות מתן הלוואות ישירות וקרנות השקעה.

כך נכתב כי "מימון ישיר של המגזר העסקי בישראל באמצעות מכשירי חוב עמד בסוף הרבעון הראשון על 26%, כששיעור החשיפה לאג"ח קונצרניות ירד משיעור של 24.7% בשנת 2010 ל־21.8% ואילו שיעור ההלוואות מהנכסים עלה מ־2.5% ל־4.2%. כמו כן, בעוד ששיעור החשיפה למניות בישראל יציב ברבעונים האחרונים (סביב 14%) החשיפה לאג"ח קונצרניות יורדת בעקביות".

באגף לא הציגו תמונה לגבי עלייה או ירידה של חשיפת גופי הפנסיה לחוב של גופים עסקיים בישראל ברמת האג"ח הסחיר וההלוואות הפרטיות גם יחד, כך שתאורטית יתכן שהחשיפה המצרפית דווקא עלתה.

במשרד האוצר מסבירים כי את השינוי בטעמים לגבי שוק האשראי ניתן לייחס לרוויה שאליה הגיע שוק האג"ח הקונצרניות לאחר כמה שנים של התרחבות מהירה; הגברת רגולציה על מוסדיים בתחום השקעה באג"ח אלו; וצמצום כללי של חשיפת תיק הנכסים למשק הישראלי והגדלת הפיזור הגיאוגרפי. בנוסף, לטענת האגף, שינוי בהערכת הסיכון הגלום בהשקעה באפיק הקונצרני התבטא בהגדלת השקעות באג"ח ממשלת ישראל, לפחות בחלקו על חשבון האשראי העסקי. עם זאת, גם כאן באגף לא התייחסו לכך שחלק לא מבוטל מההשקעות באג"ח קונצרניות הוסט להלוואות פרטיות לאותן חברות.

בנק ישראל מגיע לתוצאה שונה

מדובר במסקנות שונות מאלו שעלו מסקירה שפורסמה באפריל האחרון על ידי בנק ישראל, שלפיה "הריכוזיות הולכת וגדלה ושוק ההון הופך לזירה שמספקת מימון בעיקר לחברות הענק". עוד כתב בנק ישראל בסקירתו, שבדקה את החשיפה לאג"ח קונצרניות בלבד כי "הריכוזיות בשוק האג"ח הלכה וגדלה בשנים האחרונות, ובסוף 2012, כ־91% מיתרת החוב בשוק הונפקו על ידי לווים ששווי חובם בשוק האג"ח עולה על 500 מיליון שקל, זאת לעומת 80.3% בשנת 2008 ו־75.5% ב־2004".