ההבלגה הסתיימה; קרנות הנאמנות מעלות דמי ניהול

בתום חצי שנה שבה נאסרה העלאת דמי ניהול על רקע הרפורמה בדמי ההפצה, חמש חברות הודיעו על שינוי במדיניות. האם 100 מיליון השקלים שעברו ללקוחות כתוצאה מהרפורמה יילקחו מהם בחזרה?

תחילתה של מגמה? חמש חברות קרנות נאמנות הודיעו מתחילת נובמבר על העלאת דמי ניהול בקרנות. ההעלאה מגיעה מיד עם תום המועד של חצי שנה שבמהלכה נאסר על הקרנות להעלות דמי ניהול. האיסור נקבע כדי להבטיח כי הנחה, שנקבעה בחקיקה, בעמלת הפצה שגובים הבנקים ממנהלי הקרנות־תגולגל אל הלקוחות. מבדיקת "כלכליסט" עולה כי הקרנות שהעלו את דמי הניהול מאז סוף תקופת ההקפאה, העלו בשיעור גבוה משיעור ההנחה בדמי ההפצה.

מרבית הקרנות שהעלו את דמי הניהול הן קרנות אג"ח וקרנות כספיות. ההנחה בעמלת ההפצה שגולגלה אל הלקוחות עמדה בקרנות אלו בממוצע על 0.05%. אולם העלאת דמי הניהול הממוצעת בקרנות אלו כעת עמדה על 0.2%. כלומר, מנהלי הקרנות לא רק "מגלגלים בחזרה לעצמם" את ההנחה, אלא מייקרים את הקרנות. מנהלי הקרנות של בתי ההשקעות הראל, מנורה, אקסלנס, מגדל ומיטב דש היו אלו שהודיעו על העלאת דמי ניהול בלא פחות מ־25 קרנות - בעיקר לא רווחיות - ששווקו בדמי ניהול נמוכים כ"מבצע". רוב מנהלי הקרנות שהעלו את דמי הניהול הפחיתו את דמי הניהול בכמה קרנות אחרות, אם כי מדובר בדרך כלל בקרנות עם היקף נכסים קטן שמבקשות להגדיל את קצב הגיוסים

שלהן.

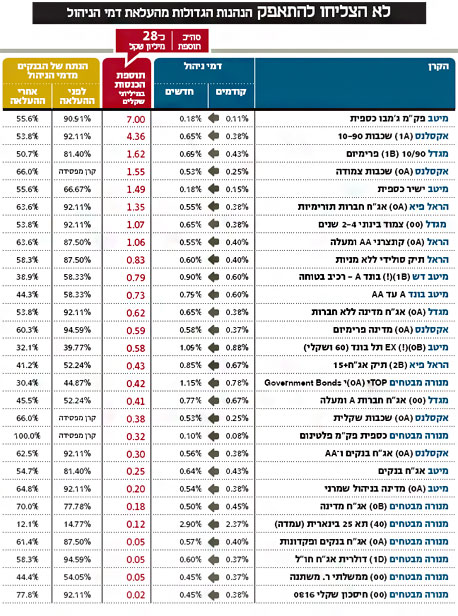

חברי הכנסת שאישרו את הרפורמה, הזהירו כי יעקבו אחר המהלכים של מנהלי הקרנות בתום תקופת "העוצר" כדי לוודא שההפחתה תישאר בכיסיהם של הלקוחות. האם החשש של חברי הכנסת מתממש ומנהלי קרנות הנאמנות הולכים להעלות את דמי הניהול באופן שהם, ולא הלקוחות, ייהנו מהחיסכון בעמלת ההפצה? קשה להעריך כי גל ההעלאות ייעצר כאן. עם זאת, עוד מוקדם לטעון שמנהלי הקרנות לוקחים לעצמם את ההנחה שנועדה להגיע ללקוחות. בסך הכל עלו דמי הניהול בכ־50 קרנות נאמנות במהלך נובמבר (כולל גופים קטנים שהעלו את דמי הניהול) וזאת מתוך תעשייה שמנהלת כ־1,227 קרנות נאמנות. מבדיקת "כלכליסט" עולה כי הקרנות שהעלו דמי הניהול רשמו יחד, בפוטנציה (בהנחה שהקרנות לא ירשמו פדיונות), תוספת הכנסות שנתית של כ־28 מיליון שקל.

האיסור על מנהלי הקרנות להעלות דמי ניהול במשך חצי שנה נעשה על רקע רפורמה שהוביל יו"ר רשות ני"ע שמואל האוזר. הרפורמה, שגרעה מהכנסות הבנקים כ־100 מיליון שקל בשנה, חתכה את עמלות ההפצה שמשלמות הקרנות למערך הייעוץ בבנקים עבור הפצת הקרנות, וחייבה את מנהלי הקרנות לגלגל את ההפחתה אל הלקוחות. מבדיקת "כלכליסט" עולה כי ערב העלאת דמי הניהול, שיעור עמלת ההפצה ששילמו מנהלי הקרנות לבנקים בגין הפצת הקרנות עמד בממוצע על 80%. במילים אחרות - על כל שקל שגבו מנהלי הקרנות, הבנקים שלשלו לכיסם כ־80 אגורות והותירו בידי מנהלי הקרנות הכנסות נטו של 20 אגורות בלבד. מבדיקת "כלכליסט" עולה שגם לאחר העלאת דמי הניהול שבוצעה בחודש האחרון, עמלות ההפצה מהוות יותר מ־50% מדמי הניהול שגובים מנהלי הקרנות. כלומר, הבנקים שבסך הכל מייעצים ללקוח באיזו קרן לבחור על בסיס מודל ייעוץ אובייקטיבי המשקלל דמי ניהול, תשואה וסיכון - מרוויחים יותר ממנהלי הקרנות עצמם ולוקחים להם למעלה ממחצית מההכנסות מהקרן. הבנקים הם למעשה השותף הסמוי של מנהלי הקרנות בהכנסות כשמהנתונים עולה שחרף הרפורמה בעמלות ההפצה, הם עדיין לוקחים להם את רוב ההכנסה מדמי הניהול בדמות עמלת ההפצה.

הרווח של מיטב דש

עיקר תוספת ההכנסות מגיעה מתוספת דמי הניהול בקרן הכספית של מיטב דש שמנהלת כ־10 מיליארד שקל ודמי הניהול בה עלו מ־0.11% ל־0.18%, כך שפוטנציאל תוספת ההכנסות של מיטב דש מהקרן הוא של 7 מיליון שקל. במיטב דש, שהעלו את דמי ניהול בעוד כמה קרנות, אומרים להגנתם כי הם התחייבו וולונטרית לפני כשנתיים שלא להעלות דמי ניהול לתקופה של שנה וחצי, ומיד לאחר מכן הגיעה תקופת העוצר, כך שלמעשה הם לא העלו דמי ניהול בשנתיים האחרונות. עוד טוענים במיטב דש, כמו בבתי השקעות אחרים, שיש להם הוצאות מעבר לעמלות ההפצה ובהן אגרות רשות ועלויות רגולציה שגדלות במקביל לשחיקה בדמי הניהול.

גם חברת קרנות הנאמנות של אקסלנס העלתה את דמי הניהול בשורה של קרנות שנהנו מגיוסי עתק בשנה האחרונה. מדובר בעיקר בקרנות שפועלות לפי שיטת השכבות שאקסלנס רשמה לזכותה, שמקנה למשקיעים בקרן חשיפה מדורגת לרמות סיכון שונות כדי לייצר פיזור מקסימלי של הסיכון והפחתתו. הקרנות שפעלו בשיטת השכבות שווקו במשך תקופה של כשנה בדמי ניהול נמוכים, שווי ערך לגובה עמלת ההפצה ששילמה אקסלנס לבנקים.

כעת מבצעת אקסלנס כמעט הכפלה של דמי הניהול לאחר שמנכ"ל חברת הקרנות שלה צחי קורן התריע כבר לפני חצי שנה בראיון ל"כלכליסט" כי בכוונת אקסלנס להעלות את דמי הניהול לאחר שהקרנות שלה יוכיחו את עצמן. לכאורה מדובר בשיטה נפוצה בתעשיית הקרנות שבמסגרתה מפתים לקוחות להצטרף לקרנות בדמי ניהול אטרקטיביים, ולאחר גיוסים מסיביים שמנפחים את נכסי הקרן מתבצעת העלאה בדמי הניהול. עם זאת אקסלנס פעלה בשקיפות והודיעה מראש כי מדובר בדמי ניהול נמוכים כמבצע הצטרפות וכי בכוונתה להעלות את דמי הניהול לאחר שתוכיח את עצמה. דבר הייקור אף דוברר מראש למערך הייעוץ בבנק.

על פי הערכות, גל העלאות דמי הניהול הנוכחי לא הגיע למיצוי. כך, למשל, בית ההשקעות פסגות שמחזיק בחברת הקרנות השנייה בגודלה בתעשייה, טרם הודיע על העלאת דמי ניהול וסביר להניח שהוא לא יפגר אחרי המתחרים. יתרה מכך, בשנתיים האחרונות פורחת תעשיית קרנות הנאמנות המחקות, המבקשות להתחרות בתעודות הסל ולהשיג למשקיעים את תשואת המדדים שאחריהם הן עוקבות. קרנות אלו משווקות כבר שנתיים ללא דמי ניהול.

מגדל שוקי הון היא מובילת שוק בקרנות אלו. על פי הערכות, כבר בשנה הבאה יודיעו מגדל וכן מנהלי קרנות מחקות נוספים על תחילת גביית דמי ניהול גם בקרנות אלו. מעניין כי העלאת דמי הניהול מתבצעת בעיקר בקרנות אג"ח חברות שרשמו גיוסי עתק בשנה האחרונה. זאת חרף טענות חוזרות ונשנות של מנהלי השקעות ואנליסטים שלפיהן הבשר בשוק הקונצרני קרוב לסיום, וכי הסיכון בהשקעה באג"ח חברות עולה על פוטנציאל התשואה. כלומר, דמי הניהול עולים כעת, דווקא כאשר פוטנציאל התשואה בקרנות הללו ירד.

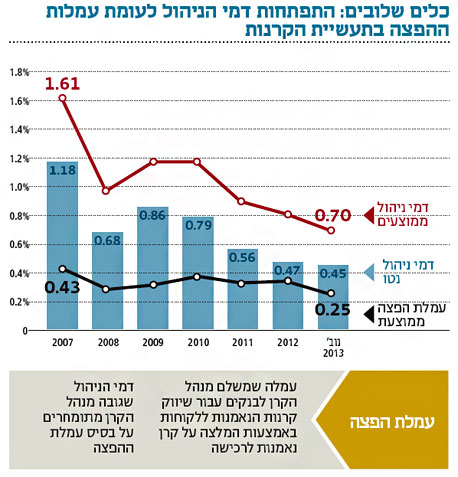

השחיקה בדמי הניהול

דמי הניהול הממוצעים נטו של התעשייה נמצאים במגמת שחיקה מתמדת מאז 2007. כך, למשל, אם ב־2007 עמדו דמי הניהול נטו (אחרי תשלום עמלת הפצה של מנהל הקרן לבנקים) על 1.18%, דמי הניהול הממוצעים עומדים, נכון לנובמבר 2013, כבר על 0.45% (לעומת 0.47% ב־2012). יש להדגיש כי בשנים האחרונות פרחה תעשיית הקרנות הכספיות הסולידיות המשווקות בדמי ניהול נמוכים במיוחד, באופן שהוריד את הממוצע. עם זאת, גם בהסתכלות על ממוצע דמי הניהול בקרנות המסורתיות (לא כולל כספיות) נרשמת שחיקה רציפה בדמי הניהול.

מנהלי הקרנות מתעקשים להגן על העלאת דמי הניהול הנוכחית ולטעון שהתחרות בענף בשיאה ודמי הניהול רק הולכים ונשחקים. זאת כאשר הם זוכרים את האיום של חברי הכנסת בוועדת הכספים שאישרה את הרפורמה בעמלות ההפצה כי אם מנהלי הקרנות ימהרו להעלות את דמי הניהול, חברי הכנסת יובילו חקיקה שתציב תקרה לדמי הניהול בקרנות.

קרנות זה לא קוטג'

"באופן שיטתי אנחנו מגייסים בדמי ניהול נמוכים ורושמים פדיונות בקרנות שגובות דמי ניהול גבוהים", מסביר מנכ"ל בית השקעות שהעלה באחרונה דמי ניהול. כיצד הוא מסביר זאת? "המודעות של הציבור, ובעיקר של מערך הייעוץ בבנקים, לדמי הניהול עלתה משמעותית. היועצים ממליצים רק על הקרנות הזולות ולכן הן אלו שמגייסות בעוד הקרנות היקרות פודות". מנהל אחר אמר אתמול ל"כלכליסט": "הקרנות שבהן דמי הניהול עלו הן קרנות שבהן דמי הניהול היו נמוכים מאוד, כמעט בגובה עמלת ההפצה ששילמנו לבנקים. בדיוק כמו שיש מבצע על חיתולים או קוטג' בסופר, אז גם אנחנו יצאנו במבצע שכעת הוא פשוט נגמר. לא יכולים לצפות מאיתנו לעבוד ללא רווח".

בהחלט ייתכן שבעולם הקמעונאי יש צדק בדבריו של המנהל, אך תעשיית קרנות הנאמנות סובלת מפערי מידע שהופכים את ההשוואה לחיתולים או לקוטג' ללא רלבנטית. למעשה, הציבור המשקיע בקרנות הנאמנות בדרך כלל לא מודע לדמי הניהול שהוא משלם, ואם נתפוס משקיע מזדמן בקרן נאמנות, ספק אם יידע להגיד מה גובה דמי הניהול שהוא מחויב בהם. יתרה מכך, להבדיל מייקור מוצרים בסופר, העלאת דמי הניהול בקרנות הנאמנות לא בהכרח מוצאת את דרכה למשקיע. חברות הקרנות נדרשות לפרסם הודעה על העלאת דמי הניהול כשבועיים מראש באתר הבורסה. בדרך כלל ההעלאה מדווחת במקביל גם למערך הייעוץ בבנקים שמעדכן את מערכות הדירוג שלו בהתאם. בקרוב תיכנס חקיקה שתחייב את הבנקים לשגר מכתבים ללקוחות על השינוי בדמי הניהול, אלא שספק אם המשקיעים יפתחו את המכתבים.

מה שבטוח הוא שהיועצים בבנקים לא יוכלו ולא יבצעו שיחות טלפון לכל לקוחותיהם, שבהן ידווחו להם על תוספת דמי הניהול, כך שממילא הלקוח לא יוכל לקבל החלטה שקולה האם להישאר בקרן שהציגה חרף העלאת דמי הניהול ביצועים עודפים, או לעבור לקרן מתחרה עם דמי ניהול נמוכים יותר.