הצרות של אלשטיין ובן משה

האדמה נשמטת מתחת לאי.די.בי פתוח: המבט חוזר לבעלי השליטה - האם ימשיכו להזרים כסף במטרה להציל את החברה החולה

שני האתגרים העיקריים של אי.די.בי פתוח בחודשיים הקרובים הם קבלת אישור שליטה בכלל ביטוח והנפקה מוצלחת של אדמה לפי ערך של 3 מיליארד דולר לפחות (לפני הכסף). היום הגישה אדמה את התשקיף לרישום לבורסה בניו יורק, תוך הערכה שערך השוק של המניה יהיה נמוך. כתוצאה מכך הערך הנובע לדסק"ש מאדמה קטן מאוד.

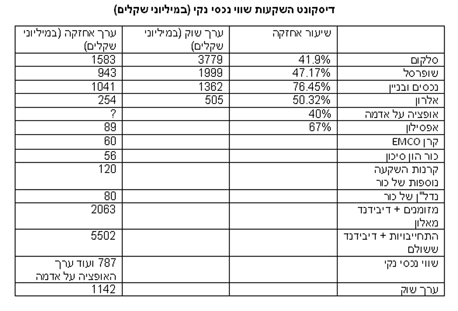

אחד הנכסים של דסק"ש הוא הזכות לרכישה חוזרת של 40% ממניות אדמה תמורת תשלום ההלוואה שקיבלה מהחברה הסינית CANC, שהיקפה כעת (כולל ריבית צבורה) כ-1.1 מיליארד דולר. כלומר, רכישה חוזרת של מניות אדמה תהיה כדאית רק עם ערך השוק של החברה, לפני תקבולי ההנפקה, יהיה מעל ל-2.75 מיליארד דולר. המחיר למניית אדמה בהנפקה צפוי להיות 16 עד 18 דולר למניה המשקף ערך של 2.2 עד 2.48 מיליארד דולר (לפני הכסף). מחיר מניה של 20 דולר למניה יכניס את האופציה של דסק"ש לכסף. אך רק מחיר הגבוה בהרבה מ-20 דולר למניה ייצור נכס מהותי עבור דסק"ש.

הערך בו רשומה האופציה לרכישה חוזרת של מניות אדמה במאזני דסק"ש הוא 696 מיליון שקל. על פי הסכם ההלוואה דסק"ש לא צריכה לשלם את הריבית על ההלוואה עד לאמצע 2015 (וריבית זו נצברת לקרן על החוב). אך מאמצע 2015 דסק"ש תצטרך לשלם את הריבית. כלומר, אם דסק"ש תחליט לשמר את האופציה לרכישה חוזרת של מניות אדמה גם לאחר מועד זה היא תצטרך לשלם כ-60 מיליון דולר בשנה (230 מיליון שקל). סכום זה מהותי מאוד, וסביר שעד אליו החברה תצטרך לבחור האם לממש את האופציה או לוותר עליה. אם מחיר מניית אדמה בהנפקה יהיה נמוך, ולא יזנק במהירות בחצי השנה שאחר מכן, דסק"ש צפויה לאבד את הערך הנובע לה מאדמה.

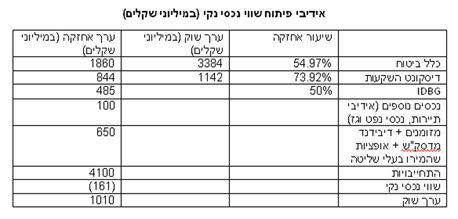

השווי הנכסי הנקי של דיסקונט השקעות ערב ההודעה על ההנפקה היה 1.47 מיליארד שקל, אולם שווי זה כולל 696 מיליון שקל הנובעים מהערכת השווי של האופציה לרכישה חוזרת של מניות אדמה. השוק שהעריך שהנפקת אדמה תהיה לפי שווי גבוה אף תמחר את מניית דסק"ש בשווי גבוה הרבה יותר. כעת נראה שהשווי של אופציה זו, המצויה כנראה עמוק מחוץ לכסף, נמוך בהרבה. אם ערך האופציה תתאפס השווי נכסי נקי של דסק"ש יהיה כ-800 מיליון שקל בלבד.

ערב ההודעה על תמחור ההנפקה של אדמה השווי נכסי נקי של אי.די.בי פתוח היה 475 מיליון שקל בלבד, כאשר נכון לשעה זו, לאחר ירידה של 35% במחיר מניית דסק"ש, השווי נכסי נקי של אי.די.בי פתוח הפך שלילי.

הזרוע של דסק"ש כעת חלשה ביותר, כאשר סלקום ושופרסל, חברות הבת העיקריות, סובלות מחולשה, וכעת הצפת הערך מאדמה נראית רחוקה מתמיד. הזרוע השנייה של אי.די.בי פתוח, כלל ביטוח, מתנדנדת בגלל שאלת אישור השליטה שהחברה עדיין לא קיבלה. אי.די.בי פתוח, לאחר הסדר החוב של חברת האם, ולאחר הזרמת הון עצומה אליה, שוב מתנדנדת סביב שילוב של בעיית נזילות עם ערך נכסים נמוך מערך ההתחייבויות. כעת המבט חוזר אל בעלי השליטה, שעמדו עד עתה בכל ההתחייבויות שלהם, ואף מעבר מכך, האם ימשיכו להזרים כסף במטרה להציל את החברה החולה.