עסקת AT&T-טיים וורנר: כך נולדה מפלצת מדיה ממילות הקוד בובטייל, לילי ורביט

שנתיים לאחר שסירבה לאיל התקשורת רופרט מרדוק, נענתה טיים וורנר להצעת רכש בגובה 85.4 מיליארד דולר מתאגיד התקשורת AT&T. עסקת המיזוג הגדולה ביותר של השנה נרקמה בין ניו יורק, אטלנטה ולוס אנג'לס בחשאיות של מבצע צבאי

ענקית המדיה החדשה שנחשפה בסוף השבוע האחרון החלה את דרכה בפגישה עסקית נעימה ודיסקרטית שהתקיימה בניו יורק בשלהי אוגוסט בין מנכ"ל טיים וורנר ג'ף ביוקס למנכ"ל AT&T רנדל סטיבנסון. במהלך הפגישה, שוחחו השניים על עתידו של מגזר התקשורת, המדיה והסלולר.

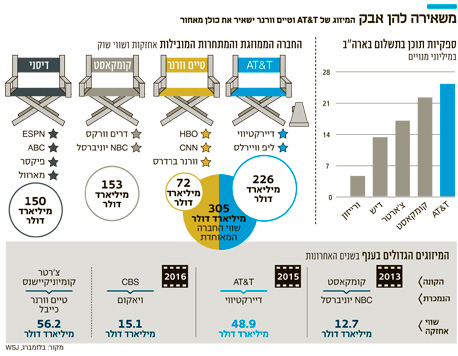

חלק נרחב בדיון הוקדש לדרך שבה יכולה טיים וורנר להגדיל חשיפה באמצעות רשת הסלולר של AT&T, וכיצד התוכן שהיא מספקת יחזק את הנאמנות של לקוחות הסלולר לענקית הטלקום. כשסטיבנסון הציע מיזוג, נסללה הדרך לטלטלה הגדולה ביותר במגזר התקשורת בארה"ב מאז שענקית הטלקום קומקאסט השתלטה על תאגיד המדיה NBC יוניברסל ב־2011.

מרחב תמרון פיננסי

"העסקה הזו הולכת לשדרג משמעותית את היכולות היצירתיות שלנו ולאפשר לנו להתנסות יותר עם מרחב תמרון פיננסי", כך לפי מנכ"ל טיים וורנר ג'ף ביוקס. "נוכל למשוך פרויקטים חדשניים וכשרונות חדשים", ציין במסיבת עיתונאים לרגל הכרזת המיזוג. במעמד החגיגי לא התבייש ביוקס להודות בהחלטות העסקיות המוטעות של טיים וורנר בעבר, כולל מיזוג בעייתי עם אמריקה אונליין בשנת 2000. "טיים וורנר השתנתה בדרכים רבות, חלקן היסטוריות", אמר. "הראשונה היתה המיזוג בין טיים לוורנר, ואז נוסף טרנר. ואז היתה התקלה עם AOL. אבל תחושותינו לגבי האיחוד הקרוב חיוביות ביותר".

לפני שנתיים, דחו ביוקס ודירקטוריון טיים וורנר הצעה מחברת 21st Century Fox של איל התקשורת האוסטרלי רופרט מרדוק, לפי הערכת שווי של 75 מיליארד דולר. באותה עת המתינה AT&T לאישור הרגולטורים בעסקת דיירקטיווי, עובדה שמנעה ממנה להגיש הצעה מקבילה.

דיסני היתה פשוט גדולה מדי

חברות התוכן שסטיבנסון שקל לרכוש בעבר, כמו סטארז שהתמזגה בסופו של דבר עם ליונס גייט אנטרטיימנט וסקריפס נטוורק אינטראקטיב, היו קטנות מדי לטעמו. מאידך, CBS ו־ויאקום נשלטו בידי המשפחות המקימות, בעוד וולט דיסני, עם שווי שוק של 150 מיליארד דולר, היתה פשוט גדולה מדי.

שנה לאחר רכישת דיירקטיווי, הרגיש סטיבנסון כי הבשילה העת להגיש הצעה לרכישת טיים וורנר. פרטי העסקה היו כה חסויים, שבחברת הטלקום התייחסו אליה בשמות קוד: "פרויקט בובטייל" לרכישת "רביט" (טיים וורנר), החברה שיצרה את דמות הארנב המצוייר באגס באני. ב־AT&T כינו את עצמם "לילי", על שם עובדת שירות הלקוחות שמופיעה בפרסומות החברה. המגעים נשמרו בסודיות מוחלטת, אתגר לא פשוט בהתחשב בשלוחות הרבות של טיים וורנר בתעשייה, עם HBO בניו יורק, וורנר בלוס אנג'לס וטרנר ברודקסטינג ו־CNN באטלנטה.

ישראלי־אמריקאי בתמונה

לפי תנאי העסקה תרכוש AT&T את טיים וורנר ב־85.4 מיליארד דולר, במה שמסתמנת כעסקת הרכישה הגדולה של 2016. חלק ניכר מהמימון לעסקת הרכישה של טיים וורנר בידי AT&T יגיע מהבנקים של וול סטריט, המצפים לתשואה גבוהה. ההלוואה, בסכום של 40 מיליארד דולר, עלולה להפוך למכשול בפני השלמת העסקה אם הרגולטורים יפסקו שהיא בעייתית. בנק ג'יי.פי מורגן צ'ייס התחייב לממן 25 מיליארד דולר מהעסקה, בעוד בנק אוף אמריקה יספק את שאר המימון, כך על פי מקורות יודעי דבר. ככל הידוע, זהו המימון הגדול מעולם שנתן ג'יי.פי מורגן לעסקה. ההתחייבות להלוואה מעניקה לבנקים יתרון ברכישת אג"ח של החברה באקלים כלכלי בו המשקיעים נואשים להשקעות מניבות. במקביל, הבנקים מסתכנים בפגיעה ברווח אם הרגולטורים יתעכבו באישור העסקה.

אחד המרוויחים הגדולים מעסקת הענק הוא הישראלי־אמריקאי אביב נבו, מבעלי המניות הפרטיים הגדולים בחברת טיים וורנר. נבו מבצע השקעות בעיקר בחברות תקשורת, טלקום וטכנולוגיה, ובין השאר בבעלותו אחזקות בחברות מיקרוסופט ו־eBay.

בכפוף לאישור הרגולטור, יחזיקו בעלי המניות של טיים וורנר בין 14.4%־15.7% ממניות AT&T.AT&T, התאגיד הגדול בארה"ב, צופה חיסכון שנתי של מיליארד דולר בעקבות איחוד עלויות תוך שלוש שנים לאחר אישור המיזוג.

עסקת המיזוג נדרשת לאישור בעלי המניות בטיים וורנר, אך מוקש גדול יותר עשוי להעמיד בדרכם משרד המשפטים בארה"ב הצפוי למסור החלטתו בסוף 2017. וולט דיסני, חברת המדיה הגדולה בארה"ב, מסרה הצהרה לפיה "בעסקאות ענק מהסוג הזה נדרשת מן הסתם בדיקה רגולטורית מעמיקה".

במקביל לאזהרות שני המועמדים לנשיאות ארה"ב לגבי ריכוזיות יתר (ראו בוקסה), הזהיר הסנאטור הדמוקרטי ממינסוטה, אל פרנקן, המכהן בוועדת המשפטים של הסנאט, כי מיזוגי ענק של חברות מדיה "עלולות להביא עמן עלויות גבוהות יותר, אפשרויות בחירה מועטות יותר ואפילו שירות גרוע ללקוחות".

טראמפ: "אפרק את תאגידי התקשורת שמנסים להשפיע על הבחירות"

בשעות שלאחר פירסום העסקה הביעו המועמדים לנשיאות ארה"ב את חששם מהשפעות המיזוג בין AT&T לטיים וורנר. המועמד הרפובליקני דונלד טראמפ דיבר בגנות המיזוג עוד לפני שהפך לרשמי, במהלך אירוע של הקמפיין בגטיסברג, פנסילבניה ביום שבת. טראמפ הכריז כי העסקה "תחרב את הדמוקרטיה" ומאוחר יותר פרסם המטה שלו הודעה לתקשורת, בה נטען כי ממשל טראמפ "יפרק וימנע" מיזוגים כאלה בעתיד. באופן ספציפי התייחס טראמפ למיזוג של קומקאסט ו־NBC יוניברסל ב־2011, כיעד אישי שלו לפירוק.

אך להתנגדותו של טראמפ יש גם פן אישי. במהלך חודשי הקמפיין הוא חזר וטען כי תקשורת המיינסטרים מוטה לטובת יריבתו הילרי קלינטון, כאשר רשת CNN, הנמצאת בבעלות טיים וורנר, הפכה למטרה קבועה להשתלחויותיו. "דונלד טראמפ יפרק את תאגידי הניו־מדיה הענקיים שצברו שליטה עצומה על המידע שלנו, חדרו לחיינו האישיים, ובבחירות הנוכחיות, מנסים בזדון להשפיע על התהליך הפוליטי באמריקה", נכתב בהצהרה מטעם המטה של המועמד הרפובליקני.

עם זאת, טראמפ ככל הנראה עבר את הגבול גם בעניין זה. "זה לחלוטין לא הולם כי נשיא או מועמד לנשיאות ינחה את התובע הכללי כיצד להתנהל בסוגיה לפני שמשרד המשפטים קיבל הזדמנות להשמיע את המלצתו", כך לפי אנדרו ג'יי שוורצמן, פרקליט המתמחה במגזר התקשורת, שאמר את הדברים בשיחה עם CNN.

טים קיין, סגנה המיועד של המועמדת מטעם המפלגה הדמוקרטית הילרי קלינטון, התבטא אף הוא בעניין שלשום, ואמר בריאיון לחדשות NBC כי הוא "בעד תחרותיות" וכי "ריכוזיות מועטה בדרך כלל עדיפה, בעיקר במגזר המדיה". דובר הקמפיין של קלינטון בריאן פאלון הביע גם כן חשש לגבי העסקה ואמר לכתבים כי "מספר שאלות וחששות עולים מהעסקה הזו, אבל עדיין חסר לנו מידע רב בנושא. אנחנו בהחלט חושבים כי על הרגולטורים יהיה לבדוק את העניין מקרוב", ציין.

קלינטון לא מסרה עדיין את דעתה על המיזוג, אך באוקטובר 2015 הבטיחה במאמר מערכת לכתב העת המקוון "קוורץ" כי "תמנע ריכוזיות יתר על ידי הגדלת כוח האכיפה של רשות ההגבלים העסקיים, משרד המשפטים ונציבות המסחר הפדרלית".

ניצן לונברג