הפד נגד העובד

כבר עשרות שנים שהצמיחה בארה"ב לא מחלחלת למעמד הביניים, שרואה את המשכורת שלו מדשדשת במקום. למה? אולי מכיוון שבכל פעם שהעלאת שכר בפתח, הפד הורס את המסיבה. זווית אחרת על העלאת הריבית

אפילו ג'נט ילן מודה שהשכר בארה"ב מדשדש. "כבר התאכזבנו בעבר", הסבירה יו"ר הפדרל ריזרב במסיבת עיתונאים בשבוע שעבר. "יכול להיות שאנחנו רואים סימנים התחלתיים של עלייה מהירה יותר בשכר. אבל אני מהססת לקבוע שזו מגמה מוצקה". ובכל זאת, אף שאין ראיות מובהקות שההתאוששות בכלכלה האמריקאית מיתרגמת לעלייה בשכר העובדים, ילן וחבריה החליטו להעלות את הריבית. זו היתה העלאת ריבית היסטורית - הראשונה זה תשע שנים - והיא סימנה, לפי הפרשנים, את תחילת עידן ילן בבנק המרכזי האמריקאי.

אבל יש מי שמוצא כאן לא עידן חדש אלא דפוס ישן: עוד לפני שההתאוששות הכלכלית מחלחלת אל כיסם של העובדים, ואפילו לפני שיש סימנים לאינפלציה, הפד מוריד את הרגל מהגז ומתחיל להעלות ריבית. כך למשל טוען בשנים האחרונות הכלכלן חתן פרס נובל פרופ' ג'וזף שטיגליץ, שלא מהסס לקבוע חד־משמעית: "לפד היה תפקיד מרכזי ביצירת אי־השוויון בארה"ב".

"הפד איבד את דרכו"

זה לא אישי, כמובן. למעשה, לשטיגליץ יש רק דברים טובים להגיד על ילן. יו"ר הפד היתה בעברה סטודנטית מצטיינת שלו באוניברסיטת ייל, ושטיגליץ היה אחד מתומכיה הגדולים במירוץ לראשות הפד. הביקורת שלו היא על המדיניות של הבנק המרכזי בעשורים האחרונים. "הפדרל ריזרב איבד את דרכו", מאשים שטיגליץ. ואת התוצאה משלם מעמד הביניים.

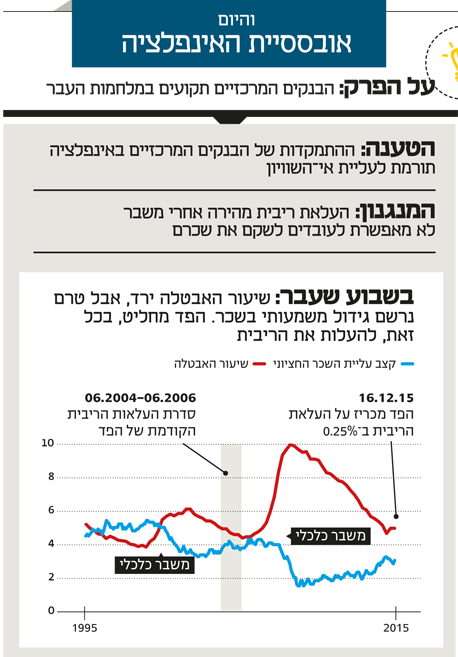

שטיגליץ הפנה שלל חצים אל הבנקים המרכזיים בשנים האחרונות ואפילו האשים את הפדרל ריזרב, גוף המתגאה בעצמאותו, בכך שנפל שבי בידי וול סטריט. אבל עיקר הביקורת שלו מתמקדת במה שהוא מגדיר "אובססיית האינפלציה" של הפד - וזה גם לב הדיון הסוער המתנהל כיום בארה"ב סביב העלאת הריבית.

הפד צריך למנוע מהאינפלציה לזנק: זה אחד היעדים המוגדרים שלו, שבעשורים האחרונים תפס את מרכז הבמה. את המלחמה באינפלציה מנהלים הבנקים המרכזיים באמצעות העלאת ריבית, שמצננת את הפעילות הכלכלית במשק. ובדרך כלל הפד מעדיף לא לחכות עד שהאינפלציה תגיע, אלא להתחיל להעלות ריבית כשהאינפלציה עדיין רחוקה באופק ועוד לא מתקרבת ליעד של 2% בשנה.

אבל איך יודעים שהאינפלציה בפתח וצריך להתחיל לשקול העלאת ריבית? התשובה טמונה בשיעור האבטלה. בגדול, כאשר האבטלה יורדת, יש פחות עובדים שמתחרים על כל מקום עבודה, והם יכולים לדרוש שכר גבוה יותר. יותר כסף לעובדים אומר יותר כוח קנייה, מה שבסופו של דבר מתורגם לעליית מחירים: אינפלציה. השאיפה של הבנקים המרכזיים היא להעלות את הריבית רגע לפני ששוק התעסוקה מתחזק מדי. או בז'רגון המקצועי, לפני שמגיעים ל"שיעור אבטלה העקבי עם היעדר האצה באינפלציה".

יש רק בעיה אחת, מזכיר שטיגליץ: לאף אחד אין מושג מה שיעור האבטלה הזה, וקשה לדעת אם הגענו אליו. במקום זאת, הפחד של הבנקים המרכזיים מאינפלציה מוביל אותם שוב ושוב להעלות ריבית מוקדם מדי.

התוצאה של הדפוס הזה, לפי שטיגליץ, היא שלמדיניות הפד יש השפעה בכיוון אחד: "את מה שהעובדים מאבדים בזמן ההאטה הכלכלית, הם לא מצליחים להשלים בזמן ההתאוששות".

"בדרך כלל", שטיגליץ מסביר, "כאשר הכלכלה נכנסת למיתון, השכר הריאלי יורד. וכאשר הכלכלה מתאוששת, המשכורות מתחילות לעלות. כדי להשלים את החסר, וכדי לצמוח באותו קצב כמו הפריון, המשכורות צריכות לעלות משמעותית. אבל אם ברגע שזה מתחיל לקרות הבנקים המרכזיים מתחילים להדק את המדיניות המוניטרית, במטרה להימנע מהאינפלציה שעלולה להתעורר, העובדים לעולם לא יצליחו להשלים במהלך ההתאוששות את מה שאיבדו בהאטה". במילים אחרות, כאשר הפד מעלה את הריבית מוקדם מדי, הוא מנציח את הנזק שנגרם לעובדים במיתון.

כבר שלושה עשורים שלארה"ב אין כל בעיית אינפלציה, מזכיר שטיגליץ, ובכל זאת בפד חוששים שאינפלציה משתוללת בפתח. אבל זו לא הביקורת היחידה שלו על הפד. כמו כלכלנים רבים אחרים מהצד השמאלי של המפה, גם הוא חושב שאחרי המשבר של 2008 לפד לא היתה ברירה אלא להוריד את הריבית לרמות אפסיות כדי לנסות לתמוך בכלכלה (עדיף היה אם הממשלה היתה מוציאה יותר, אבל זה לא קרה). אבל גם אם המדיניות היתה נכונה בעיקרון, הבעיה היא שהנזילות שאותה יצר הפד לא זרמה למקומות הנכונים.

ציוד במקום עובדים

כאשר המשבר היכה, מזכיר שטיגליץ, הפד נחלץ להציל את הבנקים הגדולים, והיה בכך היגיון מסוים: לבנקים הגדולים היתה חשיבות מערכתית. אבל במקביל, הפד אפשר למאות בנקים קטנים יותר ליפול, ודווקא הבנקים האלה הם שמספקים אשראי לעסקים הקטנים והבינוניים, שלהם יש תפקיד קריטי ביצירת מקומות עבודה. מה אפשר היה לעשות? למשל לכפות על הבנקים שלווים מהפד לספק אשראי לעסקים כאלה.

במקום זאת, הוא אומר, לריבית הנמוכה היה אפקט פרדוקסלי. הרי המטרה של הריבית הנמוכה היא לעודד השקעה. בעידן הריבית הנמוכה היה זול יותר לקחת הלוואה ולהשקיע אותה בציוד חדש, מאשר לשכור עובדים. ולכן, דווקא בשנים שבהן האבטלה זינקה והיו מחפשי עבודה בשפע, היה משתלם להשקיע במכונות שמחליפות עובדים, אפילו כאלה שמחליפות עובדים בשכר נמוך - למשל קופות אוטומטיות בסופר.

וכך, באופן לא צפוי, הריביות הנמוכות אפילו פגעו בעובדים. במקרה הזה הבעיה לא היתה ההתמקדות של הפד באינפלציה, אלא חוסר תשומת לב מספקת לאופן שבו עובדת בפועל הצנרת של המערכת הפיננסית.

צריך היה להמתין

קודמה של ילן, בן ברננקי, כתב לאחרונה כי "רוב הכלכלנים היו מסכימים שבטווח הארוך למדיניות המוניטרית יש השפעה מוגבלת על תוצאות כמו חלוקת ההכנסה והעושר". שטיגליץ, כאמור, טוען את ההפך בדיוק.

"ההתמקדות בבעיות של האתמול", כותב שטיגליץ בספרו "מחיר אי־השוויון", "עשויה לבוא על חשבון טיפול בבעיות הבוערות יותר של היום". בשנים שלפני המשבר, ההתמקדות באינפלציה באה על חשבון ההתמקדות ביציבות המערכת הפיננסית. התוצאה היתה משבר שהסב נזק אדיר למשקי הבית. ואילו בשנים שמאז המשבר, במקום להתמקד בחוסר היעילות המסוים שאולי ייגרם כתוצאה מעלייה קטנה באינפלציה, עדיף היה להתמקד "בהפסדים הגדולים כתוצאה מכך שהכלכלה לא ממצה את הפוטנציאל שלה".

אובססיית האינפלציה, שטיגליץ טוען, משכיחה את המטרה הגדולה יותר של הפד, ושל המדיניות הכלכלית בכלל: הגדלת הרווחה של החברה. הקטנת אי־השוויון היא חלק מזה. יתרה מכך, השכר בארה"ב צומח בקצב האטי ביותר זה עשורים, ואין כל לחצים אינפלציוניים נראים לעין. המסקנה המיידית של שטיגליץ, בנייר עמדה שפרסם לפני שלושה חודשים, היתה שהפד צריך להמתין עם העלאת הריבית. בשבוע שעבר בחרה ילן ללכת בכיוון אחר.