לאומי גיבש קבוצת משקיעים ומקדם השתלטות על פז

לאומי פרטנרס, זרוע ההשקעות הריאליות של הבנק, גיבשה קבוצה שכוללת את האחים לבנת, רוני יצחקי וקרן תש”י. הקבוצה הגישה לדירקטוריון פז הצעה לביצוע הקצאת מניות פרטית בכמיליארד שקל, שתביא אותה לאחזקה של עד 25% בחברה

האם בעלי בית חדשים עושים את דרכם לפז, חמש שנים לאחר שהפכה לחברה ללא גרעין שליטה? ל"כלכליסט" נודע כי בנק לאומי גיבש באמצעות זרוע ההשקעות שלו, לאומי פרטנרס, קבוצת משקיעים שמבקשת להשתלט על חברת האנרגיה. הקבוצה מורכבת מהאחים לבנת, בעלי קונצרן תעבורה, יזם הנדל"ן רוני יצחקי וקרן תש"י שמנוהלת על ידי ירון קסטנבאום. את הקבוצה גיבש מנכ"ל לאומי פרטנרס אבי אורטל.

הקבוצה, שמורכבת מגופים חזקים ומבוססים כל אחד בתחומו, פנתה בשבוע שעבר לדירקטוריון פז והגישה את ההצעה שלה. מדובר בהצעה שבמסגרתה פז תבצע הקצאת מניות פרטית לקבוצת המשקיעים, בהיקף של כמיליארד שקל, לפי מחיר מניה גבוה ב־10% ממחיר מניית פז בשוק כיום.

הקצאת המניות, שתדלל את בעלי המניות הקיימים בפז, תביא לכך שקבוצת המשקיעים תחזיק ב־20% עד 25% מפז, כשהכוונה היא לרכוש בתחילה 20% ולקבל אופציה ל־5% נוספים. בכוונת קבוצת המשקיעים היא לחלק את המניות שווה בשווה בין חבריה, כשהנתח של בנק לאומי יהיה מעט קטן יותר ויהווה 5%–10% מהמניות שיוקצו לקבוצה. כלומר, הבנק יחזיק בעד 2.5% ממניות פז בעוד לבנת, יצחקי ותש"י יחזיקו בעד 7.5% כל אחד.

מאחר שמדובר בהצעה לביצוע הקצאת מניות, סכום הכסף המדובר, כמיליארד שקל, יזרום לקופת פז, יגדיל משמעותית את שווי החברה - שעומד כיום על 3.4 מיליארד שקל, לאחר עלייה של כ־4.5% במחיר המניה מתחילת השנה - ויאפשר לה לבצע מהלכים משמעותיים.

מבחינה פרוצדורלית, דירקטוריון פז יידרש לדון בהצעה של קבוצת המשקיעים לעומק ולהחליט אם להיענות לה. בכל מקרה, על מנת להוציא את המהלך לפועל, יש צורך בקבלת אישור של האסיפה הכללית של בעלי המניות. בבנק לאומי מאמינים כי הגופים המוסדיים, שהם בעלי המניות העיקריים בפז כיום, יתמכו בעסקה בשל הערך שהיא יכולה להשיא להם.

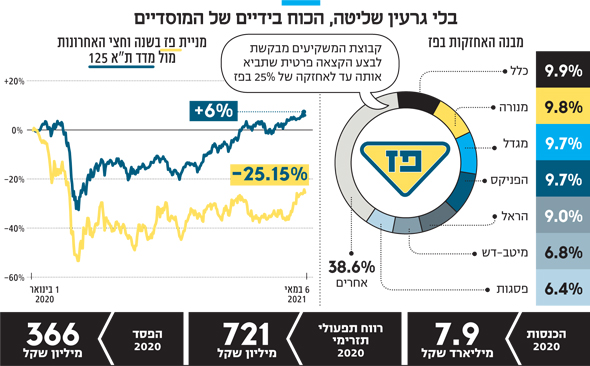

בעלי המניות המרכזיים בפז כיום הם חברות הביטוח מנורה (9.8%), כלל (9.9%), מגדל (9.7%), הראל (כ־9%) והפניקס (כ־10.5%, יחד עם אקסלנס), ובתי ההשקעות מיטב דש (6.8%) ופסגות (6.4%). משום כך, ביקש הבנק להרכיב קבוצה בעלת משקל סגולי מקצועי שמוסיף על הערך הכספי בהצעה, ולכן פנו בלאומי פרטנרס לגורמים שיכולים לתרום מנסיונם וכישוריהם לפז. בנוסף, בבנק מבינים כי ההצעה שלהם עשויה לפתוח מירוץ לרכישת פז ולעודד קבוצות נוספות להתגבש ולהגיש הצעות. מבנה הקבוצה אמור לספק מענה גם לכך.

ואכן, חברי הקבוצה שגיבשה לאומי פרטנרס הם דמויות חזקות מאוד במשק הישראלי. קבוצת תעבורה של האחים לבנת היא אחת החברות החזקות והיציבות במשק. תעבורה פעילה בשורה של תחומים - הובלה יבשתית, לוגיסטיקה, יבוא ותחומים נוספים. לאומי פרטנרס מחזיקה ב־20% מהקונצרן, שאותם רכשה לפני שנתיים תמורת 250 מיליון שקל. לאומי פרטנרס ביצעה את הרכישה יחד עם חברת הביטוח הפניקס, שרכשה נתח דומה. הרכישות האלו בוצעו במסגרת מהלך ההיפרדות של לבנת מהשותפות עם לן בלווטניק, שהחזיק בתעבורה באמצעות כלל תעשיות שבשליטתו.

יצחקי, שפעיל בתחום הנדל"ן, הוא אחד מאנשי העסקים הנזילים בארץ ומחזיק ברשותו נכסים מניבים רבים בארץ ובעולם. הרקורד שלו כולל השבחה משמעותית של נכסים מניבים כמו איזור התעשייה בכפר קאסם, וכן נכסים בארה"ב ואנגליה. השתתפותו של יצחקי בקבוצה היא בעלת משמעות משום שכפי שנחשף ב"כלכליסט", לאחרונה החליטה פז להקים זרוע נדל"נית באמצעות חברה־בת שתקלוט אליה נכסים קיימים ותפעל להשבחתם.

קרן תש"י היא אחת מקרנות ההשקעה בתשתיות הגדולות והמשמעותיות במשק. בין היתר, הקרן השקיעה במיזם הסיבים IBC, שבו מושקעות גם סלקום וחברת החשמל. השותפה הגדולה בתש״י היא קבוצת הביטוח הראל שבשליטת יאיר המבורגר.

נדרש היתר שליטה

אחד המכשולים שעומדים בפני הקבוצה בדרך להשתלטות על פז הוא העובדה שהחברה מחזיקה בבית הזיקוק באשדוד, שנחשב לנכס חיוני במדינת ישראל. משמעות הדבר היא שכדי לקבל היתר שליטה בפז, קבוצת המשקיעים תצטרך לעבור שורה של בדיקות בעלות אופי ביטחוני על ידי המדינה.

משום כך, כמעט בלתי אפשרי לבצע השתלטות על החברה באמצעות אסיפת מניות בבורסה או מחוצה לה. תנאי זה גם מקשה על הגשת הצעת רכש מוגבלת בזמן, משום שסביר שמשך הבדיקות יהיה ארוך ממועד התפוגה של הצעת הרכש, ואין אפשרות לקבל אישור להיתר שליטה מראש. לכן הדרך שבה בחרה קבוצת המשקיעים - בקשה להקצאת מניות פרטית - היא הפשוטה ביותר מבין האפשרויות הקיימות. אך כאמור, גם הדרך הזו טעונה את אישור הדירקטוריון והאסיפה הכללית של פז.

עוד בטרם הוצאתו לפועל, מהלך ההשתלטות צפוי להשפיע על פז באופן מיידי. החברה מנהלת בימים אלו מגעים למכירת בית הזיקוק שלה. ככל הידוע, המגעים נמצאים בשלבים מתקדמים מאוד. לאור הגשת ההצעה על ידי קבוצת המשקיעים, סביר להניח שפז תיאלץ להקפיא את המגעים למכירת בית הזיקוק.

במידה רבה, המהלך של קבוצת המשקיעים שאותה מוביל בנק לאומי מקדים את ההערכות בשוק ההון. בשוק העריכו כי לאחר שפז תמכור את בית הזיקוק, שסובל מהפסדים ופוגע בתוצאות הכספיות שלה באופן משמעותי, ינסו קבוצות שונות בשוק להשתלט על פז. זאת משני טעמים. ראשית, בניכוי בית הזיקוק, פז הופכת לחברה אטרקטיבית יותר. שנית, כשאין ברשותה את בית הזיקוק, אין צורך לקבל מהמדינה היתר שליטה שכרוך בבדיקות דקדקניות.

ייתכן שמהלך ההשתלטות שאורטל מבשל, שטורף את הקלפים בכל הנוגע לההערכות האלו, מאותת שקבוצת המשקיעים דווקא רואה בבית הזיקוק נכס שיכול להניב לחברה תשואה בדרך כזו או אחרת.

שנים של טלטלות

מאז ספטמבר 2016 פז נסחרת ללא גרעין שליטה, זאת לאחר שבעל השליטה הקודם בחברה, צדיק בינו, נאלץ לפזר את המניות בבורסה בשל חוק הריכוזיות. בינו נאלץ לבחור בין האחזקה שלו בפז לבין האחזקה שלו בבנק הבינלאומי. בסופו של דבר, בינו בחר להישאר עם האחזקה הפיננסית.

מאז שהפכה לחברה ללא גרעין שליטה, פז עברה טלטלות משמעותיות. זה התחיל עם המאבק על כס יו"ר הדירקטוריון, שבו ניצח אברהם ביגר. הטלטלה נמשכה עם המאבק שהתחולל בין הדירקטוריון החדש למנכ"ל יונה פוגל, שהסתיים בעזיבתו של פוגל, שאלץ לפרוש אחרי עימות עם היו"ר ביגר.

תחת ביגר, הדירקטוריון ביצע מספר מהלכים משמעותיים בפז, שכוללים את מינויו של ניר שטרן למנכ"ל החברה - מינוי שנחשף ב"כלכליסט". שטרן עזב את חברת הסלולר סלקום על מנת להתמנות לתפקיד. אולם בכך לא תמו הטלטלות. ביגר עצמו נקלע לשורה של חיכוכים מתוקשרים עם חברי הדירקטוריון ובסופו של דבר בחר לפרוש מהתפקיד. לפני כחצי שנה מונה במקומו הראל לוקר, ומאז ניכר כי יש שקט תעשייתי בחברה. ייתכן מאוד ששקט תעשייתי זה קרץ לקבוצת המשקיעים שעתה מבקשת להשתלט על החברה.

התרחבות בקמעונאות ונדל”ן

לאחרונה ביצעה פז מספר מהלכים משמעותיים בכל הנוגע לעסקיה. בשבוע שעבר השלימה באופן סופי את רכישת רשת הקמעונאות סופר יודה - מהלך שאליו דחף הדירקטור אריק שור. פז תשלם 170 מיליון שקל עבור הרשת. רכישת סופר יודה, שנחשפה ב"כלכליסט", היא חלק מהאסטרטגיה של החברה להתרחב בתחום הקמעונאות, שבו היא פעילה באמצעות המותג yellow. עם השלמת העסקה, פז תחזיק ב־16 הסניפים של סופר יודה - שישמרו על עצמאות מיתוגית - וכן בפעילות הסיטונאות וההפצה של סופר זול.

כיום פז מחזיקה ב־240 חנויות נוחות שפועלות תחת המותג yellow ברוב תחנות הדלק שלה, שמספרן עומד על 263. בנוסף, יש לפז 17 סופרים שכונתיים שפועלים תחת המותג yellow market. לאחרונה השיקה פז את mini yellow - מכונות אוטומטיות שמוצבות בבנייני מגורים ומאפשרות רכישת מוצרי מכולת באמצעות הארנק הדיגיטלי של אפליקציית yellow. המכונות האלו מוצבות ביותר מ־100 בנייני מגורים ובכוונת החברה להגיע לכאלף עמדות בתוך שנה. בארנק הדיגיטלי ניתן יהיה לעשות שימוש גם בסניפי סופר יודה.

כמו כן, לפני כשבועיים החליט דירקטוריון פז על הקמת זרוע נדל"ן בדמות חברה־בת שאליה יועברו נכסים שבבעלות פז שמיועדים להשבחה נדל"נית - מהלך שנחשף ב"כלכליסט". בשלב זה מדובר על 20–25 נכסים, אך מספר זה עשוי לגדול בהמשך הדרך. מאינדיקציה של הערכת שווי ראשונית עולה כי שווי הנדל"ן שיעבור לידי החברה החדשה עומד על 400 מיליון שקל. כאמור, לא מדובר על כלל הנדל"ן שבבעלות פז. החברה בחרה להקים חברה־בת ולא חטיבה משום שבכוונת פז להכניס שותף מקומי מתחום הנדל"ן לחברה, מתוך תפיסה שצעד כזה יוביל לסינרגיה, האצת תהליכי ההשבחה וכן ייטיב עם ניהול הנכסים לאחר מכן. הקמת החברה־הבת עולה בקנה אחד עם תוכנית אסטרטגית שהציגה החברה לפני כשנה, וכעת המהלך יוצא לפועל.