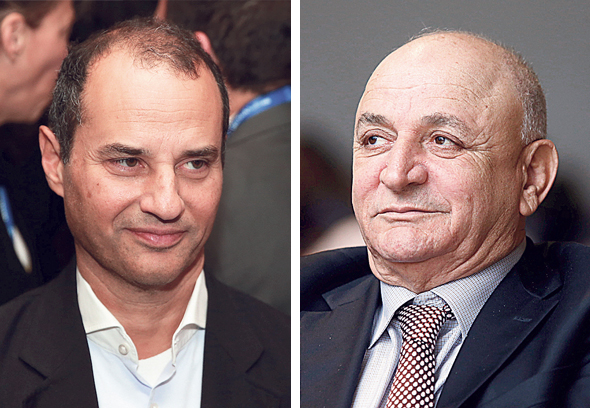

האקזיט של תשובה וגבאי על סטאר: 1.75 מיליארד דולר

מורגן פרופרטיס האמריקאית רכשה מהשניים מקבצי דיור בארה"ב. כל אחד מהם ירוויח, לפי הערכות, 150‑200 מיליון דולר. התמורה תשמש את תשובה להחזר חוב אישי של כמיליארד שקל

עסקת מכירת חברת מקבצי הדיור סטאר, המשותפת ליצחק תשובה ויקיר גבאי, הושלמה. חברת מורגן פרופרטיס, חברת מקבצי הדיור הגדולה בארה"ב, רכשה, יחד עם חברת אוליאן אמריקה, את פורטפוליו הנכסים של סטאר תמורת 1.75 מיליארד דולר.

בנובמבר 2020 נחתם מזכר כוונות לרכישה ושם הרוכשים נחשף אתמול לראשונה

. העסקה יוצאת לפועל שנה וחצי אחרי שעסקה למכירה תמורת 1.85 מיליארד דולר לא יצאה לפועל. תשובה מחזיק בחברה באמצעות אלעד נכסים מניו יורק וגבאי באמצעות החברה הפרטית ילוסטון נכסים. כל אחד מחזיק ב־50% ועפ"י הערכות ייהנה מרווח של 150‑200 מיליון דולר על העסקה.

מכירה של 8 מקבצים עם 14 אלף דירות

המכירה היא של 48 מקבצים שכוללים 14,414 יחידות דיור ב־11 מדינות בארה"ב: פלורידה, טקסס, ג'ורג'יה, צפון קרולינה, דרום קרולינה, לואיזיאנה, מישיגן, אילינוי, אינדיאנה, אוהיו ומרילנד.

זו העסקה הגדולה ביותר שביצעה מורגן פרופרטיס מאז החלה לפעול. שתי הרוכשות מתכוונות להשקיע 100 מיליון דולר בשיפוץ הנכסים.

מי שהיתה אמורה לרכוש את הנכסים בשנה שעברה היא חברת המפשייר פרופרטיס מברוקלין ועמה קבוצת משקיעים. הקבוצה הפקידה 6 מיליון דולר דמי רצינות, שחולטו בסופו של דבר על ידי סטאר, לאחר שהקבוצה הרוכשת לא הסכימה להעמיד פיקדון נוסף, בגובה של 25 מיליון דולר והמשא ומתן הופסק.

בעקבות הפסקת התהליך יצא תשובה לגיוס של 150 מיליון דולר בבורסה בתל אביב באיגרות חוב לאלעד גרופ. האחרונה מחזיקה בארה"ב בנדל"ן שמניב הכנסות תפעוליות שנתיות נטו של כ־114 מיליון דולר וכן בפרויקטי מגורי יוקרה במנהטן.

לאחר פיצוץ העסקה בדצמבר ביקשו תשובה וגבאי להמשיך בתהליך מול רוכשים אחרים, אבל משבר הקורונה הקפיא שורה של עסקאות, הקשה על התהליך והוא הופסק. כעת, הריבית הנמוכה בארה"ב הביאה לחידוש התהליך בחודשיים האחרונים.

תשובה זקוק לתקבולים מהעסקה כדי לעמוד בחובות אישיים שלו לבנקים בארץ, בראשות בנק הפועלים. לסטאר עצמה יש חוב של 1.1 מיליארד דולר, כך שתשובה אמור לקבל מהעסקה 200 מיליון דולר נטו, בסופו של התהליך והחזר החובות עבור המניות.

גבאי רושם רווח של 200 מיליון דולר תוך שלוש שנים

את יקיר גבאי הכניס תשובה כשותף בסטאר לפני כשלוש שנים, כנגד השקעה של 150 מיליון דולר. גבאי צפוי לרשום רווח של 200 מיליון דולר מהמהלך.

גבאי, הפועל בעיקר בתחום הנדל"ן המניב באירופה, באמצעות חברת אראונדטאון, ביצע כמה אקזיטים בשנתיים האחרונות בחברה זו, ביניהם במיזוג של אראונדטאון עם חברת TLG, שבה שולטת משפחת דיין.

כאמור, העסקה משפרת את המצב של תשובה מול הבנקים הנושים של נכסיו הפרטיים, בראשם בנק הפועלים. תשובה ביצע שורה של מימושים בנכסיו הפרטיים. זאת, לאחר שקבוצת דלק שבשליטתו נפגעה במהלך הקורונה ושוויה צנח לחצי מיליארד שקל. מאז התאוששה החברה לשווי של 2.6 מיליארד שקל, באמצעות שורה של מימושים ומהלכים

פיננסים אותם הוביל מנכ"ל הקבוצה, עידן ולס.

גם בנכסיו האישיים הוביל תשובה סדרה של מימושים. ביולי 2020 מכר את אלעד קנדה לקבוצת משקיעים, הכוללת, בין השאר, גוף נדל"ן קנדי בשם פלאזה פרטנרס ואת גוף הנדל"ן האמריקאי ארגנט ונצ'רס. העסקה גילמה לחברה שווי של 783 מיליון דולר קנדי (591 מיליון דולר אמריקאי).

מימוש זה הצטרף למימושים נוספים שתשובה ביצע בנדל"ן הפרטי שלו בישראל: מכירת אלעד ישראל מגורים לקרן ג'יי.טי.אל.וי של עמיר בירם תמורת 198 מיליון שקל; וכן מכירת שני מגרשים בפרויקט מגורים בבלי בצפון תל אביב לקבוצת חג'ג' ודמרי תמורת 380 מיליון שקל. כמו כן, מכר תשובה 30 דירות במגדל ב' בבלי לצחי אבו תמורת 87 מיליון שקל.