מכל האמוניה נסגר - והרווח של חיפה כימיקלים צנח ב־81%

ב־2017 נסגר מכל האמוניה במפרץ וחיפה כימיקלים סגרה את המפעל שלה בצפון הארץ ופיטרה 250 עובדים. בתוך שנתיים ההכנסות צנחו ב־30%, הרווח הגולמי ב־52% וה־EBITDA המתואם ב־81%. רק ב־2019 החלה ההתאוששות של החברה

התוצאות של חיפה כימיקלים, אחת החברות הפרטיות המסקרנות בארץ, נחשפות ועמן גם מתווה העסקה מול קרן טנא. מנתונים שהגיעו ל"כלכליסט" עולה כי טנא תרכוש מניות (50.4%) מידי האחים ג'ולס ואדי טראמפ תמורת 250 מיליון דולר ותזרים לקופת החברה 60 מיליון דולר.

עוד עולה מהנתונים כי את 2020 סיימה קבוצת חיפה (שמה החדש של חיפה כימיקלים), המנוהלת בידי מוטי לוין, עם מכירות של 488 מיליון דולר ו־EBITDA (רווח תפעולי תזרימי) מתואם של 20 מיליון דולר. הונה העצמי עומד על 356 מיליון דולר, כך ששווי החברה בעסקה משקף מכפיל של כ־1.7 על ההון, 1.25 על המכירות ו־30 על ה־EBITDA המתואם ב־2020.

חיפה כימיקלים, שהיתה אחת משתי החברות המובילות בעולם בשוק חנקת האשלגן והדשנים המיוחדים, איבדה מחצית מכושר הייצור שלה ביום אחד בפברואר 2017, בעקבות סגירת מכל האמוניה במפרץ חיפה. זמן קצר לאחר מכן נסגר המפעל שלה בצפון הארץ, 250 עובדיו פוטרו, והחברה נשארה עם מפעל אחד בלבד, בדרום.

חיפה כימיקלים היתה השחקן השני בשוק העולמי אחרי SQM מצ'ילה. זו סיפקה לה חנקת אשלגן כדי שתוכל לעמוד בהתחייבויותיה ללקוחות. הצעד יוצא הדופן להציל את חיפה נבע מחשש להפוך למונופול ולהיקלע למגבלות רגולטוריות.

בעקבות סגירת המפעל בצפון, חיפה נדרשת להשקעה של 400 מיליון דולר להקמת מפעל אמוניה בדרום, על פי הסכם שנחתם בדצמבר 2020 עם חברת SAIPEM האיטלקית, ולהרחבת כושר הייצור של המפעל במישור רותם ל־400 אלף טונות חנקת אשלגן בשנה. 230 מיליון דולר נדרשים להקמת המפעל ו־170 מיליון דולר לקו ייצור של חנקת אשלגן.

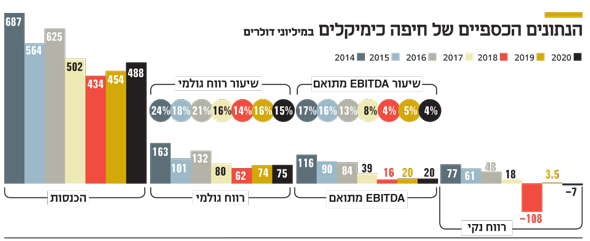

ההכנסות נחתכו עם סגירת מכל האמוניה במפרץ

הדו"חות מגלים כי הירידה בהכנסות החלה עוד ב־2014, שבה רשמה החברה הכנסות של 690 מיליון דולר. ב־2016 עמדו ההכנסות על 625 מיליון דולר, אבל ב־2017, השנה שבה נסגר המפעל בצפון, הן ירדו ל־502 מיליון דולר וב־2018 ל־433 מיליון דולר. כלומר החברה איבדה כשליש מהכנסותיה בתוך שנתיים. אבל עוצמת הפגיעה מומחשת טוב יותר בשיעור הרווח הגולמי, שב־2016 עמד על 21.2% מההכנסות — 132 מיליון דולר, והן נחתכו ל־14.3% מההכנסות ב־2018, 62 מיליון דולר בלבד. כלומר הרווח הגולמי נחתך ביותר מחצי תוך שנתיים. האביטדה, הרווח התפעולי תזרימי המתואם, נחתך בצורה הדרמטית ביותר: מ־84 מיליון דולר ב־2016, ל־16 מיליון דולר בלבד ב־2018. הסיבה: ב־2018 ביצעה החברה הפרשה של 113 מיליון דולר של המפעל בצפון, מה שפגע משמעותית בהונה העצמי. את 2017 סיימה החברה עם אביטדה מתואם של 39 מיליון דולר.

2019 ו־2020 הצביעו על התאוששות מסויימת, בהובלת המנכ"ל לוין: ההכנסות גדלו ל־454 מיליון דולר (2019) ו־489 מיליון דולר ב־2020, והאביטדה המתואם עלה ל־20 מיליון דולר ב־2019 ו־20 מיליון דולר ב־2020.

חיפה כימיקלים סיימה את 2020 בהפסד של 7 מיליון דולר דווקא לאחר שהתאוששה מעט ב־2019, לרווח של 3.5 מיליון דולר. שנה קודם לכן, ב־2018, הפסידה החברה 108 מיליון דולר בעקבות ההפרשות שביצעה כתוצאה מסגירת המפעל. אבל המספרים האלה חיוורים לעומת אלה שלפני סגירת המפעל: 48 מיליון דולר ב־2016 ו־77 מיליון ב־2014. בסוף 2020 היו בקופת החברה מזומנים בהיקף 91 מיליון דולר וחובה הפיננסי עמד על 122 מיליון דולר, והוא נמוך יחסית להונה העצמי.

טנא תוכל להוביל את החברה להנפקה

בעקבות הרכישה, האחים טראמפ ידוללו ל־48.4% וטנא, יחד עם משקיעים שתצרף לעסקה, יחזיקו ב־50.4% ובשליטה מלאה בחברה. ב־1.2% מחזיק מנכ"ל הקודם של החברה נדב שחר. שלושה דירקטורים מתוך חמישה יהיו מטעם הרוכשים. טנא מנהלת מגעים עם מספר מוסדיים לצירופם לעסקה, כך שחלקה יהיה חלק קטן יחסית בהשקעה, אבל היא תחתום על העסקה ואת הצירוף תבצע לאחר מכן. העסקה תבוצע באמצעות שותפות ספאק ‑ חברה ריקה מתוכן יעודית, שלתוכה תוזרם ההשקעה של המוסדיים וטנא. טנא תוכל להוביל את החברה להנפקה בשיקול דעת בלעדי, כולל מכירת המניות של טראמפ בהנפקה. טנא תקבל 1% מהתמורה בעסקה כדמי ניהול חד־פעמיים. טנא מבטיחה למשקיעים תשואה של 8% לשנה שתועבר להם, וטנא תיהנה מרווח רק מעל לתשואה זו.

האחים טראמפ יקבלו יחד עם זאת 75 מיליון דולר הראשונים מדיבידנדים. הם רכשו את חיפה כימיקלים ב־2008 תמורת 100 מיליון דולר ומשכו מאז דיווידנדים ב־220 מיליון דולר. בשנים האחרונות החמיצו הזדמנויות לאקזיט במחירים גבוהים בהרבה, של 1‑1.5 מיליארד דולר, כשהתעקשו על המחיר וגרמו לנסיגת כיל מעסקה אפשרית. חיפה תנסה לקבל מימון להקמת המפעל והרחבת קו היצור. את המימון יוביל בנק לאומי, מה שמביא לסוג של ניגוד עניינים בהשקעה שלו בחברה. טנא מצידה בונה על כך שכבר ב־2024 תחל חיפה להחזיר לעצמה נתחי שוק שאיבדה. בתחזיות שהעבירה טנא נמסר כי ב־2023 יעמדו הכנסות חיפה על 590 מיליון דולר, וב־2025 על 690 מיליון דולר. חיפה עצמה, ששותפה לתחזית, מצפה לאביטדה מתואם של 102 מיליון דולר ב־2024 ו־128 מיליון דולר ב־2025. התחזיות עשויות להתברר כורודות מדי לאור העובדה שהמתחרות של חיפה מגדילות את היקפי הייצור שלהן ב־100‑250 אלף טונות לשנה, וזו בעיה מבחינת הציפיות, כאשר השוק כולו נאמד ב־2 מיליון טונות לשנה.

בנוסף, עיכוב אפשרי בהקמת מפעל האמוניה יגדיל את הוצאות החברה לגבי ההקמה, ועיכוב בקו היצור של חנקת האשלגן מהווה סיכון מהותי להגדלת ההכנסות. החברה מתבססת על הגדלת מינוף ועלולה להיפגע מבחינת חוסן פיננסי במידה ולא תעמוד בתחזיותיה.

עם זאת, בהשקעה יש גם סיכוי, והוא מתחיל במחירים הנוחים יחסית של רכישת האשלגן הכלורי מכיל, עד סוף 2029; הקטנת החשיפה למחירי האמוניה שהחברה רוכשת היום, עם סיום הקמת המפעל בנגב; ואפשרות לחזור ולמכור מוצרים נוספים בעלי רווחיות גבוהה. החברה הוכיחה בעבר יכולת למכור בהיקפים גבוהים והיתרונות שטנא הציבה למשקיעים בעסקה מבחינת קדימות בדיבידנדים, מהווה יתרון.

נותרה שאלת המחיר. התחזית חיפה היא לאביטדה מתואם של 39 מיליון דולר ב־2021. שווי החברה בעסקה משקף מכפיל של 13.3 על האביטדה. המכפיל הממוצע של החברות בתעשיה שנסחרות בבורסות הינו 10, כך שהשווי גבוה מהמכפיל הממוצע. המכפילים של החברות המתחרות נעים בין 15 ל־9.5 חיפה היא חברה בצלילה, שהגיעה לתחתית והשאלה איך תתאושש ממנה. המוסדיים שבוחנים את ההשקעה יסיימו את הבדיקה בשבועות הקרובים, אבל העסקה תיחתם כנראה עוד קודם ביוזמת טנא, המנוהלת ע"י אריאל הלפרין, ולאומי פרטנרס, שיצרפו את המוסדיים מאוחר יותר. חלק מהמוסדיים מנועים מלהצטרף להשקעה עקב מחויבותם להשקיע בחברות "נקיות" ולא מזהמות.