הבנקים המרכזיים מדפיסים כסף אבל מחוץ לשווקים לא שמעו על זה בכלל

הדפסת הכסף המסיבית של הבנקים המרכזיים בעולם לא מביאה לאינפלציה בכלכלה הריאלית. השאלה הגדולה היא מה יקרה לאחר שהציבור יחוסן מפני המגפה וירצה לפצות את עצמו על שנה של ריסון

מי שצפה בהתנהגות השווקים בחודש מרץ השנה היה יכול להשתכנע שהעולם עומד להיחרב. מנסיעה נינוחה ב־120 קמ"ש - עצירה פתאומית בחריקת בלמים. השווקים ירדו בחדות ובאלימות. ממשלות העולם סגרו הכל ומעצר בית קולקטיבי הפך לנורמה. בצל אי־הוודאות הגבוהה, אנשים ניסו לתת תחזיות לימים הקרובים, מבלי לחשוב על העתיד הרחוק.

בימים האחרונים של מרץ ובתחילת אפריל הבינו הבנקים המרכזיים את גודל האחריות הרובצת לפתחם. צבאות תמיד מתחזקים מיד לאחר מלחמה - מכינים תוכניות מגירה לפעם הבאה, מצטיידים בכלי נשק חדשים. ואז, כשמגיעה המלחמה, הגנרלים בוחנים את המצב בכובד ראש, אבל גם כמו ילדים - רוצים להשתמש בכמה שיותר מה"צעצועים" החדשים שלהם. גם הבנקים המרכזיים הכינו תוכניות מגירה, הצטיידו בהרשאות חוקיות לבצע פעולות. וברגע המבחן, לצד הצער שהמצב כה חמור עד שעליהם להשתמש באותם כלים, היתה גם התרגשות.

אם נשיא הבנק המרכזי האירופי לשעבר מריו דראגי שלף בזוקה בספטמבר 2012, במרץ 2020 הגיבו הבנקים המרכזיים בארטילריה כבדה. כשראו השווקים שיש התייחסות מהירה, עוצמתית ורצינית למשבר הקורונה, המשקיעים התחילו לנסות לחזות את סוג ההתאוששות שתגיע. המומחים התחרו במציאת האות המקורית ביותר לתיאור ההתאוששות הצפויה: יש שדיברו על עקומת התאוששות בצורת V, בצורת U, בצורת W או בצורת L. המציאות הכתיבה, בסופו של דבר, ההתאוששות כלכלית בצורת K, כלומר יש חברות וענפים שמשגשגים, ומנגד יש מי שקיבלו מכה משמעותית וספק אם יתאוששו ממנה לחלוטין, גם לאחר שהאנושות תחוסן.

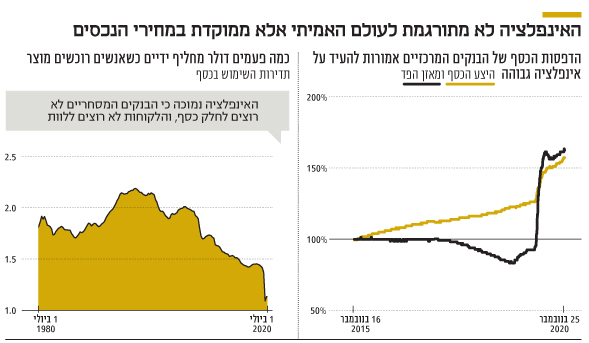

האינפלציה לא מתורגמת לשטח

התעלומה הגדולה עד אז היא שנראה שה־K הגדול הוא בין שוקי ההון והמשק הריאלי. מתבונן בשוקי ההון היה משוכנע שקרה משהו במרץ אבל הכל חזר לעצמו באפריל. אם היה מסתכל בעולם האמיתי, היה רואה תוצר צונח, רמות אבטלה עצומות, חוב עולמי תופח, חנויות ומשרדים ריקים מחפשים משכיר ופריון הרוס. אחרי מצמוץ או שניים, בדיקת הדפסות הכסף של הבנק המרכזיים היתה מחזקת את הסברה שיש אינפלציה גבוהה בכלכלה האמיתית.

הגרפים של השווקים הפיננסיים מציגים אינפלציה בנכסים פיננסיים וריאליים. תמחור נורמלי של חברות שאיבדו עשרות אחוזים מהכנסתן, או של איגרות חוב ברמות סיכון של 2020, היה גוזר תמחור נמוך בהרבה מאלה ששוררים היום. אף שהעולם מוצף בכסף, האינפלציה לא מתורגמת לעולם האמיתי, אלא ממוקדת במחירי הנכסים.

כלכלת ארה"ב במצב טוב ביחס לאירופה

כשבנק מרכזי מגדיל את המאזן שלו, התרגום להיצע הכסף הוא במכפלות. כל שקל או דולר שהבנק המרכזי יוצר הופך ל־10 שקלים במערכת הבנקאית, משום שמישהו לווה את השקל ומפקיד אותו בבנק אחר. אותו בנק מלווה את השקל למישהו אחר שמפקיד אותו בבנק נוסף, וכך הלאה. לכן כשהבנק המרכזי האמריקאי הגדיל את המאזן שלו בכ־3 טריליון דולר, היינו מצפים לראות את כמות הכסף עולה ב־24 עד 30 טריליון דולר, וגורמים לאינפלציה גבוהה. זאת משום שכמות גבוהה של מזומן רודפת אחרי אותה כמות של מוצרים ושירותים.

בפועל, הכלכלה האמיתית מתנהגת כמו פעוט בן שנתיים, שפשוט אומר לא. מצד אחד, הבנקים המסחריים לא ששים להלוות למשקי הבית ולעסקים, בהינתן רמת הסיכון הגבוהה כתוצאה מהנגיף. מצד שני, משקי הבית מעדיפים להיזהר במינוף וללוות רק את הדרוש על מנת להתקיים עד החזרה לנורמליות. זה ניכר היטב במדד "תדירות השימוש בכסף", שעוקב אחר השימוש ביחידת מטבע בודדת בפרק זמן מסוים. במילים אחרות, כמה פעמים דולר מסוים מחליף ידיים כשאנשים רוכשים מוצר או שירות. מבחינה זו כלכלת ארה"ב במצב יותר טוב מזו של מדינות רבות באירופה, שבהן תדירות השימוש בכסף נמוכה מאוד.

אפשר לחשוב על הבנקים המרכזיים כמו על סיטונאים של כסף. הם לא מוכרים ללקוח הסופי, אלא מייצרים כסף ונותנים אותו לבנקים מסחריים - הקמעונאים של הכסף. בינתיים הקמעונאים האלה לא רוצים לחלק אותו, והצרכנים לא רוצים לקנות. כך שומרים על אינפלציה נמוכה. השאלה הגדולה היא מה יקרה לתדירות השימוש בכסף, וכתוצאה מכך לאינפלציה, לאחר שהציבור יחוסן וירצה לפצות את עצמו על שנה של ריסון.

השורה התחתונה: הכסף שמודפס לא זולג מעבר לשווקים הפיננסיים, אך זה עשוי להשתנות בקרוב ולהגדיל את האינפלציה

דרור גילאון הוא שותף מנהל בגילאון & גורדון שירותים פיננסים בהתאמה אישית, וכלכלן ראשי באזימוט בית השקעות. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות