אלומיי קפיטל מתרכזת בחלום האיטלקי שלה

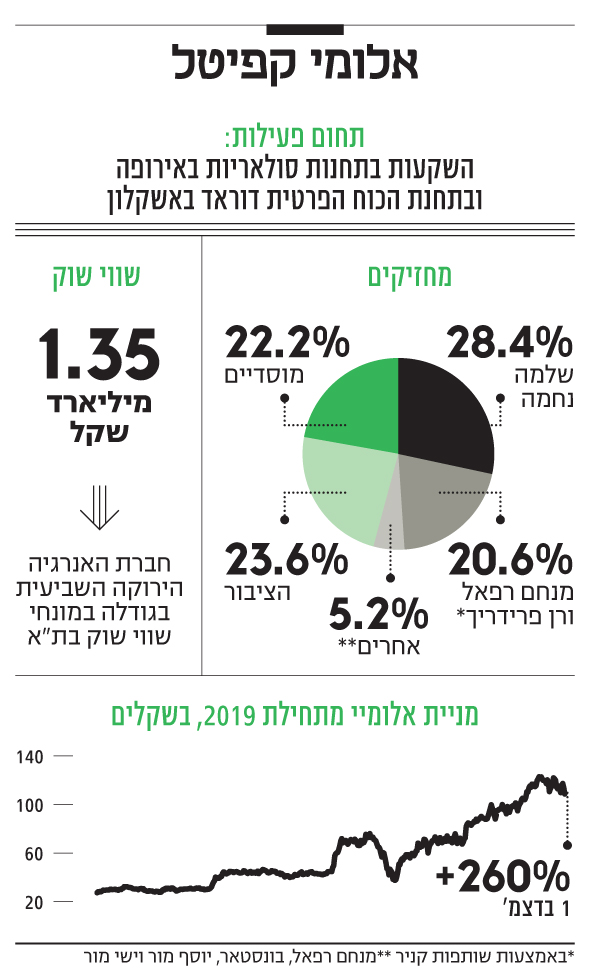

מאז רישום מניית חברת האנרגיה הירוקה הדואלית למסחר בת"א באוקטובר 2013 ועד סוף 2018, אלומיי דשדשה ויצרה תשואה שלילית למשקיעים; מאז היא הוסיפה לערכה 260% ושווי השוק שלה זינק ל־1.35 מיליארד שקל; קפיצת המדרגה הגיעה עם חדירתה לספרד ובהמשך לאיטליה, שם נמצא עיקר פיתוח הפרויקטים הסולאריים של החברה; כתבה שמינית בסדרה

אלומיי קפיטל, אחת מחברות האנרגיה החדשה הוותיקות בישראל, חווה סוג של חיים חדשים בזכות מהפכת האנרגיה הירוקה ששוטפת את העולם בשנים האחרונות. החברה הוקמה על ידי שלמה נחמה, רן פרידריך ומנחם רפאל, שרכשו ב־2008 את השליטה בשלד בורסאי שנסחר בבורסה בארה"ב, ובהמשך נרשמה למסחר גם בבורסה בתל אביב.

מאז רישום המניה למסחר באוקטובר 2013 ועד סוף 2018 מניית אלומיי דשדשה ויצרה תשואה שלילית למשקיעים. אך מאז סוף 2018 המניה השיגה תשואה של 260%, שווי השוק שלה זינק ל־1.35 מיליארד שקל, ואלומיי נכנסה למדד ת"א־125 באוגוסט השנה. העלייה החדה במחיר המניה נבעה בעיקר מההבשלה של פרויקט פוטו־וולטאי גדול שאלומיי הקימה בספרד ותחילת ייזום בהיקף משמעותי ביותר של פרויקטים פוטו־וולטאיים באיטליה. גם העלייה של מניות תחום האנרגיה הנקייה באותה תקופה נתנה רוח גבית למניה.

מכיוון שעיקר הפעילות של אלומיי היא באירופה, הדו"חות הכספיים שלה ערוכים במטבע היורו. בסוף יוני השנה לאלומיי היתה פעילות בתחום ייצור חשמל סולארי בהיקף מצומצם, כאשר בישראל היא מחזיקה בבעלות על פרויקט תלמי יוסף שנרכש ב־2017, שמייצר חשמל בהספק של 9 מגה־ואט (MW) ו־EBITDA מתואם של 3.7 מיליון יורו בשנה. בנוסף היו לה באותו מועד פרויקטים לייצור חשמל סולארי בספרד שייצרו לה EBITDA מתואם של 2.2 מיליון יורו בשנה, וב־2019 היא מכרה את הנכסים שהיו לה באותו מועד באיטליה.

אחרי ספרד ואיטליה הגיע התור של ישראל

קפיצת המדרגה של אלומיי בתחום הפאנלים הסולאריים הגיעה עם ייזום פרויקט טלאסול בספרד - כשמדובר בפרויקט גדול עם הספק של 300 MW. אלומיי ביצעה סגירה פיננסית למכירת 80% מתפוקת החשמל הצפויה במחיר קבוע, וב־2019 היא מכרה 49% מזכויותיה בפרויקט ונותרה עם 51%, מימוש שיצר לה רווח. בנייתו של פרויקט זה הושלמה בסוף ספטמבר, והוא צפוי להתחבר לרשת החשמל במהלך דצמבר.

ההשקעה בהקמת הפרויקט (100%) עמדה על 227 מיליון יורו, כאשר 131 מיליון יורו למימון הפרויקט הגיעו מאשראי. פרויקט טלאסול (100%) צפוי ליצור EBITDA שנתי של 17.5 מיליון יורו, כאשר התשואה הצפויה של ה־EBITDA חלקי ההשקעה בהקמתו מוערכת ב־7.7%. מתחילת 2021 פרויקט זה צפוי להשפיע בצורה מהותית על הרווחיות של אלומיי, ולהוות את מקור הרווח העיקרי שלה בשנה זו.

בחודש יולי אלומיי זכתה בנתח של 20 MW מהמכרז לייצור חשמל בישראל בטכנולוגיה פוטו־וולטאית בשילוב עם אגירה, תחום שהולך ומתפתח בשנתיים האחרונות, והזכייה נתנה לה דריסת רגל ראשונה בתחום האגירה בישראל. המכרז, שבנתחים גדולים יותר ממנו זכו גם דוראל ואנלייט, הוא במונחי זרם חילופין (AC), שיחד עם האגירה, מקבילים ל־40 MW במונחי זרם ישר (DC) שבהם מדווחות החברות את ההספק המותקן שלהן, עם תעריף מובטח של 19.9 אגורות לקוט"ש.

הפיתוח העיקרי של פאנלים סולאריים של אלומיי מתמקד כעת באיטליה, שם יש לה פרויקטים פוטו־וולטאיים בפיתוח מתקדם בהספק כולל של 242 MW, זאת בנוסף לפרויקט בפיתוח מתקדם בספרד בהספק 28 MW. אלומיי נמצאת כעת בשלב פיתוח התחלתי של פרויקטים פוטו־וולטאיים נוספים באיטליה בהספק כולל של 487 MW, פיתוחים שנולדו כתוצאה של שני הסכמי מסגרת שנחתמו בנובמבר ודצמבר 2019 בין גופים מקצועיים בתחום הייזום של הפאנלים הסולאריים באיטליה לבין אלומיי.

במסגרת ההסכם, אותם גופים יציעו לאלומיי פרויקטים בשלב ייזום התחלתי בהיקף כולל של 515 MW, כאשר היזמים יקבלו מאלומיי סכומים בהיקף לא ידוע על כל פרויקט שיתבצע. סביר להניח שאלומיי תנסה לקבל עבור הפרויקטים מחיר מובטח לחלק מהחשמל המיוצר או לבצע מכירה מוקדמת שתגדר את מחיר החשמל, אך בשלב הנוכחי אלומיי עדיין לא דיווחה על עסקאות קיבוע מחיר.

לאלומיי קיימת עתה תלות רבה ברווחיות הצפויה של תחום הפאנלים הסולאריים באיטליה, שמהווה כעת את עיקר הייזום של החברה שצפויה לבצע השקעות של מאות מיליוני יורו בפרויקטים אלו, שאמורים להגדיל מהותית את ה־EBITDA של החברה בשנים הקרובות. מכיוון שמדובר בפרויקטים רבים בהיקף של 30-20 MW לפרויקט, פיתוח הפרויקטים צפוי להיות הדרגתי, כאשר המימון ההתחלתי של הקמתם צפוי להגיע מהמשאבים הכספיים של אלומיי.

לאחר השלמת ההקמה והשגת חוזה שמבטיח מחיר קבוע לחלק מהחשמל שיופק, אלומיי צפויה לקחת אשראי בנקאי זול יחסית, זאת מכיוון שהפרויקט כבר יהיה מוכן ומחיר החשמל מגודר, אשראי שיפנה חלק מההון העצמי שהושקע בפרויקט. חרף ההדרגתיות הצפויה בפיתוח, לאור ההיקף הגדול של הפרויקטים, סביר להניח שמימונו ידרוש מהחברה גיוסי הון נוספים בשנתיים הקרובות.

ייצור גז טבעי מפסולת אורגנית בהולנד

לאלומי פעילות ייצור ביו־גז מפסולת שמרוכזת בשני מפעלים בהולנד. בפעילות זו מופק גז טבעי מחומר אורגני בתנאים אנאירוביים. אלומיי נכנסה לפעילות זו ב־2017 בשיתוף פעולה עם לודן, שאת חלקה בפעילות רכשה אלומי ב־2019. ההשקעה הכוללת בשני המפעלים עמדה על 19 מיליון יורו, והם רשומים במאזני החברה בשווי של 17 מיליון יורו. ב־2019 רשמה אלומיי הכנסות של 4.8 מיליון יורו מפעילות הביו־גז, וה־EBITDA של הפעילות היה 0.4 מיליון יורו.

בחודש פברואר השנה אחד המפעלים נפגע בעקבות סופה חזקה, והחזרתו לפעילות מלאה לקחה כחודשיים, לכן פעילות זו לא רשמה רווחיות במחצית הראשונה של השנה. אלומיי מעריכה שפעילות זו תניב לה הכנסה של 6.9 מיליון יורו בשנה ו־EBITDA של 2.5 מיליון יורו החל משנת 2021.

השיפור צפוי לנבוע מייעול הרכש והייצור. הרווח התפעולי של הפרויקטים צפוי להיות נמוך מאוד בשנים הקרובות, זאת מכיוון שלרכוש הקבוע יש פחת מואץ במשך עשר שנים, ולכן התרומה של פעילות זו לרווח הנקי החשבונאי של אלומיי צפויה להיות נמוכה – עד להשלמת ההפחתה החשבונאית של הנכסים.

פרויקט האגירה השאובה מחכה לרמ"י

אלומיי מנסה כבר מאז 2014 לקדם פרויקט אגירה שאובה בצוק מנרה שבגליל המזרחי. לפרויקט זה, אם יוקם, תהיה יכולת אגירה של 156 MW. אלומיי מחזיקה ב־75% מהזכויות בפרויקט, שאותן רכשה מאלקטרה, כאשר עלות ההקמה הצפויה של הפרויקט היא 350 מיליון יורו. הפרויקט הוקפא זמנית בשלהי 2019 לאחר שרשות מקרקעי ישראל (רמ"י) דרשה תשלום של 160 מיליון שקל עבור החכרת הקרקע, שפוגע בכלכליות הפרויקט. אלומיי נמצאת במשא ומתן עם רמ"י בניסיון להפחית את דמי ההחכרה של השטח, ואם משא ומתן זה יביא לירידה משמעותית בתשלום הצפוי, ייתכן שבניית פרויקט מורכב זה תתאפשר.

המחלוקת המשפטית בדוראד

בנוסף לתחום האנרגיה המתחדשת לאלומיי יש גם פעילות מהותית בתחום ייצור חשמל באמצעות גז, שאותה היא מבצעת בשותפות עם דורי אנרגיה שמקבוצת לוזון. אלומיי ודורי אנרגיה מחזיקות (בחלקים שווים) ב־18.75% מתחנת הכוח דוראד שבאשקלון, שלה יש כושר ייצור של 860 MW. השקעה זו רשומה במאזני אלומיי בשווי של 32 מיליון יורו, אך הערך הכלכלי שלה גבוה הרבה יותר. בחודש ספטמבר השנה פורסם ב"כלכליסט" שהנהלת דוראד בוחנת את הנפקת תחנת הכוח לפי שווי של 1.5 מיליארד דולר, אבל בדרך כלל כדאי לגלות קצת חשדנות כלפי מספרים בכתבות על הנפקות צפויות כי לעתים קרובות המידע מגיע מהחתמים שמנסים לקדם את ההנפקה, ולחתמים יש אינטרס להציג ערך גבוה כדי להשפיע על ציפיות הציבור לשווי הנכס המונפק.

בין יזמי תחנת הכוח, שהחלה לפעול ב־2014, קיימת מחלוקת משפטית, כאשר אלומיי וקבוצת לוזון טוענות שאדלטק (18.75%) וזורלו אנרגיה (25%), השותפות שלהן בתחנת הכוח, הגדילו את הוצאות ההקמה של תחנת הכוח כדי להגדיל את הרווח שנבע להן ממנה.

דוראד, שמוחזקת (37.5%) גם על ידי קצא"א, רוכשת את הגז הטבעי להפעלת תחנת הכוח ממאגר תמר בהסכם עד לשנת 2030, כאשר מחיר החשמל בהסכם מוערך ב־4.7 דולר ליחידת אנרגיה. לדוראד יש הסכם נוסף עם אנרג'יאן, הבעלים של מאגרי כריש ותנין, לרכישת גז ממאגרים אלו במחיר של 4 דולר ליחידת אנרגיה.

הסכם זה הוא עבור כמחצית מצריכת הגז הצפויה של תחנת הכוח, כאשר המחצית השנייה של צריכת הגז צפויה להמשיך להגיע ממאגר תמר. תחילת הפקת הגז ממאגר כריש היתה אמורה להתבצע כבר במחצית הראשונה של 2021, אולם בגלל אסדת הקידוח שלה נתקעה בסינגפור בגלל מגפת הקורונה, ומועד תחילת האספקה המסחרית נדחה למחצית השנייה של 2021. החל ממועד זה צפויה ירידה של 7.5% בעלויות הגז הנרכש — 60-55 מיליון שקל בשנה — וירידה נוספת צפויה עם סיום ההסכם עם מאגר תמר בשנת 2030.

ההכנסות ירדו, ההוצאות לא השתנו

בשנת 2019 הרווח התפעולי של דוראד עמד על 398 מיליון שקל, הוצאות המימון עמדו על 188 מיליון שקל, הרווח לפני מס היה 209 מיליון שקל והרווח הנקי עמד על 161 מיליון שקל. אבל השנה הרווח התפעולי של דוראד צפוי להיות נמוך מהותית מזה שהיה בשנת 2019 בגלל ירידת תעריף הייצור הממוצע ב־7.9% שפגעה בהכנסות וברווחיות של החברה. מנגד, עלות הגז הנרכש מוצמדת לתעריף הייצור של החשמל, אך היא הגיעה למחיר המינימום בהסכם מול השותפות במאגר תמר, ולכן הירידה בהכנסה לא מלווה בירידה בהוצאות.

במחצית הראשונה של 2020 הרווח התפעולי של דוראד היה 126 מיליון שקל לעומת 152 מיליון שקל בתקופה המקבילה. בשלהי 2021 צפויה ירידה בעלות הגז הנרכש בעקבות תחילה צפויה של הפקת גז ממאגר כריש, אך מנגד, ב־2022 צפויה ירידה משמעותית בתעריף ייצור החשמל, שתנבע מההפחתה של המחיר שבו חברת החשמל תרכוש גז ממאגר תמר החל מיולי 2021. בשלב זה קשה להעריך איזה משני גורמים אלו ישפיע יותר על הרווחיות של דוראד שנושאת עודף התחייבויות פיננסיות של 2.25 מיליארד שקל.

דוראד השלימה את החזר הלוואות הבעלים שניתנו לצורך הקמתה והשנה היא חילקה דיבידנד ראשון של 120 מיליון שקל ובשנים הקרובות היא צפויה להמשיך ולחלק דיבידנדים במקביל לצמצום הדרגתי של החוב הפיננסי הגדול. הרווחיות של דוראד תהיה תלויה בעיקר בתעריף החשמל שמשפיע על הכנסותיה, ובעלות הגז הטבעי שמהווה הוצאה מהותית שלה.

שתי ההנפקות שיפרו את מצב הנזילות

בסוף חודש יוני היה לאלומיי עודף התחייבויות פיננסיות של 150 מיליון יורו, אך נתון זה כולל את חלק המיעוט באשראי לצורך מימון פרויקט טלאסול (65 מיליון יורו), ולכן עודף ההתחייבויות הפיננסיות המיוחס לבעלי המניות הוא 85 מיליון יורו. בחודש יולי גייסה אלומיי 31 מיליון שקל בהנפקת מניות, ובחודש אוקטובר היא ביצעה הנפקה ששילבה אג"ח מסדרה ג' עם אופציות שניתנות להמרה למניות. במסגרת הנפקה זו גויסו 164 מיליון שקל, ושתי הנפקות אלו שיפרו את הנזילות של החברה.

בשנים הקרובות אלומיי צפויה ליהנות מתזרים מזומנים חיובי מפרויקט טלאסול בספרד ומדיבידנדים מדוראד. מנגד, החברה תצטרך להשקיע הון רב בעיקר בפיתוח הפרויקטים הסולאריים באיטליה, ובמידה פחותה בפיתוח הפרויקטים הפוטו־וולטאיים בישראל ובספרד. אם פרויקט מנרה יתקדם, החברה תצטרך להשקיע גם הון עצמי בהקמתו, אף שמרביתו תמומן באמצעות אשראי בנקאי.

ההון העצמי המשויך לבעלי השליטה באלומיי הוא 112 מיליון יורו (444 מיליון שקל), אך השווי של פעילות החברה גבוה יותר, זאת מכיוון שהשווי שבו רשומות במאזן האחזקות בדוראד ובפרויקט טלאסול, נמוך מהשווי הכלכלי של נכסים אלו. כמו כן לחברה צפוי ערך עתידי מהייזום שעיקרו באיטליה. מניית אלומיי תהיה תלויה בעיקר בתשואת ה־EBITDA הצפויה על ההשקעה בפרויקטים באיטליה ובהצלחת הייזום במדינה זו.

הכותב הוא כלכלן בחברת הייטק