מסתמן: צחי נחמיאס לא מתכוון ללכת להתמחרות על דסק"ש

לפי גורמים בשוק, נחמיאס מעריך כי ההצעה שהעמיד בגובה 950 מיליון שקל מגלמת את השווי המקסימלי שראוי לשלם על דסק"ש. בתוך כך נודע כי המנכ"ל דורון כהן מתכנן מהלך התייעלות מסיבי שיכלול פיטורים או פרישה מרצון של עד שליש מעובדי המטה

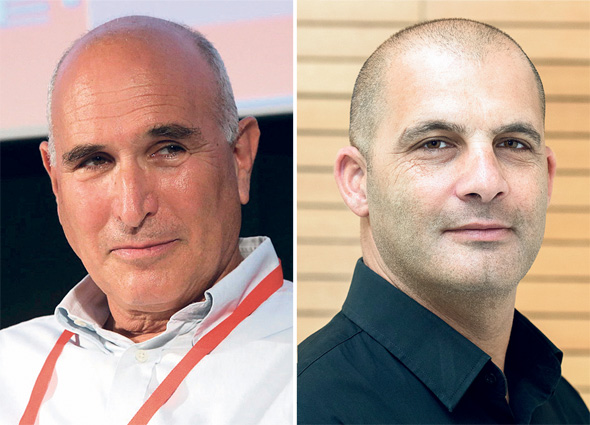

צחי נחמיאס לא מתכוון לשדרג את הצעתו לרכישת דסק״ש ולנהל תהליך התמחרות מול אדוארדו אלשטיין, מעריכים גורמים בשוק ההון. על פי אותם גורמים, נחמיאס מעריך כי הסכום שהציע עבור דסק"ש - 950 מיליון שקל - מגלם את השווי המרבי שראוי לשלם על החברה. נחמיאס סירב להגיב על הדברים.

בתוך כך ל"כלכליסט" נודע כי מנכ"ל דסק"ש דורון כהן מתכנן בימים אלה מהלך התייעלות מסיבי בחברה, שיכלול גם פיטורים או פרישה מרצון של עד שליש מעובדי המטה שלה. לפי פסיקת בית המשפט, החלטת המפרק מטעמו אופיר נאור וכונסי מניות השליטה בדסק"ש רענן קליר ואלון בנימיני, ניתן להגיש הצעות לרכישת דסק"ש עד ל־4 בנובמבר, כלומר ביום רביעי השבוע.

נחמיאס מוביל עם חברת מגה אור שבשליטתו וחברת ביג בניהול איתן בר זאב קבוצה המבקשת לרכוש את השליטה בדסק"ש. זו הציעה 950 מיליון שקל עבור 70.4% ממניותה. כלומר, ההצעה נעשתה לפי שווי של 1.35 מיליארד שקל לחברה. זאת בעוד שווי השוק שלה עומד על 1.1 מיליארד שקל נכון לאתמול.

ל"כלכליסט" נודע כי אחד מגורמי המשיכה של דסק"ש הם הפסדים צבורים של יותר מ־6 מיליארד שקל. הפסדים אלה שווים הרבה כסף לגורם שירכוש את החברה, שכן הוא יוכל לקזז אותם מרווחים עתידיים לצורכי מס.

12% מהמניות בלב הדיון

אלשטיין, באמצעות חברת דולפין, השווה את ההצעה בשבוע שעבר, וכמו נחמיאס העמיד ערבות של 95 מיליון שקל כפי שנדרש. בניגוד למגה אור, שהעניקה לכונסים אפשרות לחלט את הסכום במידה ולא תעמוד בהצעה, אלשטיין לא הציב אפשרות כזו. סעיף זה וסעיפים נוספים גורמים למחזיקים להעדיף לעת עתה את הצעת מגה אור, לפני התמחרות - אם אכן תהיה. הסעיף המהותי ביותר לטובת מגה אור הוא שהצעתה כוללת גם רכישה של נתח נוסף ממניות דסק"ש תמורת כ־164 מיליון שקל. מדובר ב־12% המשועבדים למחזיקי אג"ח סדרה ט', והם יהיו אלה שייהנו מהתמורה שתתקבל עבורן.

הכונסים קליר ובנימיני מובילים לביצוע התמחרות בין ההצעות של אלשטיין ונחמיאס. אבל הם יוכלו לטעון שההצעות שוו ת רק אם אלשטיין יכלול את 12% ממניות דסק"ש שכללה מגה אור בהצעתה.

מחזיקי אג"ח ט' פנו בצעד חריג לבית המשפט ביום חמישי האחרון, וביקשו למנות כונס נכסים נוסף - לאותם 12% ממניות דסק"ש. זאת אף שבית המשפט טען בזמנו כי אין טעם למנות בעל תפקיד נוסף לבעלי מניות אלה, בשעה שהם מיוצגים בידי המפרק, עו"ד אופיר נאור.

המחזיקים, שבנציגותם משמש עופר גזית, טוענים כי לו נבדק שווי הבטוחה ביחס לחוב מיד עם מינוי הכונסים, יש להניח שהנאמן היה אמור לממש את מניות השליטה כששווי הבטוחה עולה על יתרת החוב של סדרה י"ד, 890 מיליון שקל.

הם מוסיפים כי נאור ויתר על זכותו להתמנות כבעל תפקיד לגבי מניות השליטה; וכי מעורבותו מבוססת על הסכמות עם קליר ובנימיני, שמייצגים את האינטרס של סדרה י"ד. "אנחנו לא יכולים לסמוך על רצונם הטוב של הכונסים, כשבתודעתם מחזיקי סדרה ט' נתפסים כטרדנים, הנעדרים כל מעמד וזכות בהליך המימוש", ציינו באמצעות עו"ד עמית פינס ועומר זלצברג.

לבקשה למינוי כונס נוסף יש השלכות, כמו עלויות נוספות של בירור אם בית המשפט והמחזיקים האחרים יאפשרו זאת, כך שספק אם הבקשה תתקבל.

מבנה החליטה לסגת

ביום חמישי בערב החליטה חברת מבנה, שמנהל דודו זבידה, שלא להגיש הצעה במכרז. זאת לאחר שביום ראשון שעבר דיווחה כי היא בוחנת התמודדות על רכישת החברה.

ההחלטה התקבלה לאור הקושי הצפוי בקבלת היתר שליטה, ולו זמני, בחברת התקשורת סלקום. זאת משום שבעל המניות הגדול בחברת מבנה, דוד פורר, מחזיק בשליטה בחברת התקשורת בזק. בנוסף לכך, השותפים שביקשה מבנה לצרף לעסקה החליטו לשקול שוב את ההתמודדות לאור המחיר הגבוה שכבר הושג במכרז.